催收场景及产品调研分析:AI应用篇

随着消费信贷的快速发展,第三方催收行业迅速发展,但暴力催收、裸条事件的曝光,催收行业的薄弱环节及制约因素,引起行业及监管部门的关注。催收企业需要法律法规监管的同时,更需要借助科技金融的力量提高催收企业的催收效率。

一、市场背景

1. 不良资产积累,亟待预防措施

根据贷款产生源头,中国不良资产可分为银行类与非银行类,按照银行坏账1.5%左右的水平,非银行坏账10%水平的保守估计,中国不良资产的规模已超过5万亿。

数据显示:截至2016年12月末,银监会公布的商业银行不良贷款率为1.81%,仅银行的不良贷款已高达1.91万亿。

催收作为有效处理不良资产的方式,被市场广泛认可。

2. 催收企业野蛮生长,亟待监管净化

随着消费信贷的快速发展,第三方催收行业迅速发展,但暴力催收、裸条事件的曝光,催收行业的薄弱环节及制约因素,引起行业及监管部门的关注。催收企业需要法律法规监管的同时,更需要借助科技金融的力量提高催收企业的催收效率。

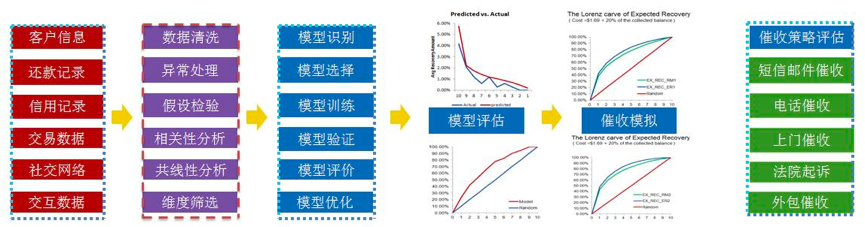

3. 多维度催收数据,机器学习待发力

传统催收公司缺少对债务人的财务分析和信用评分能力,无法评估还款的真实情况。随着大数据发展,通过互联网及相关渠道可获取债务人的社交信息、财务信息等,运用机器学习的方式评估后续债务人的催收成功率,配以相应的催收措施,提高整体效率。

二、催收场景分析

1. 用户逾期原因

逾期原因包括:遗忘还款、财务状况恶化暂时无法还款、主观赖账甚至诈骗。针对不同逾期原因,催收方若采取相应的催收方式,则能有效降低催收成本,同时降低坏账率。

2. 现有催收模式

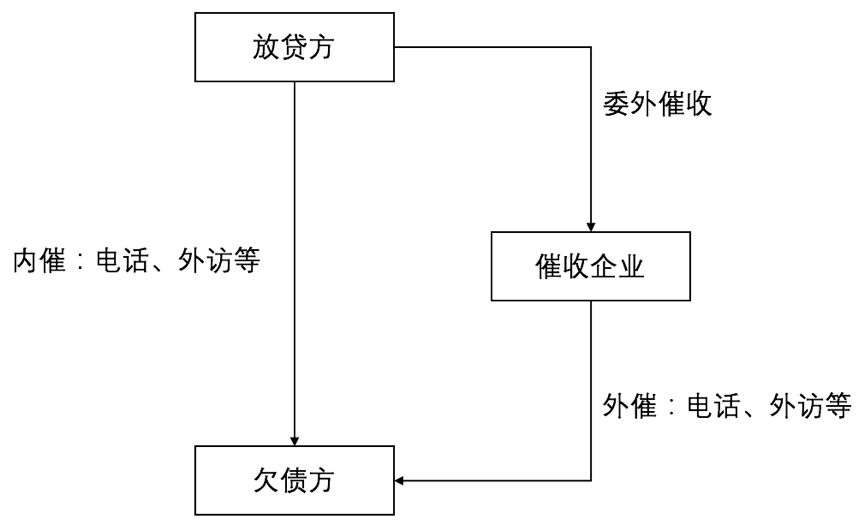

催收一般涉及放贷方(即银行、金融放贷公司)、欠债方(即消费者)和催收企业(相当于中介)。

三者之间的关系简单绘制如下:

一般情况下,放贷方会针对欠债方进行内催,主要方式包括电话、外访催收等,若内催无效,则会将不良贷款委托第三方企业进行催收,催收企业相对于内催团队而言更加目的导向,高额返佣的催收价值体系(以催回金额直接考核)往往会滋生暴力催收的问题。

列举催收方式如下表:

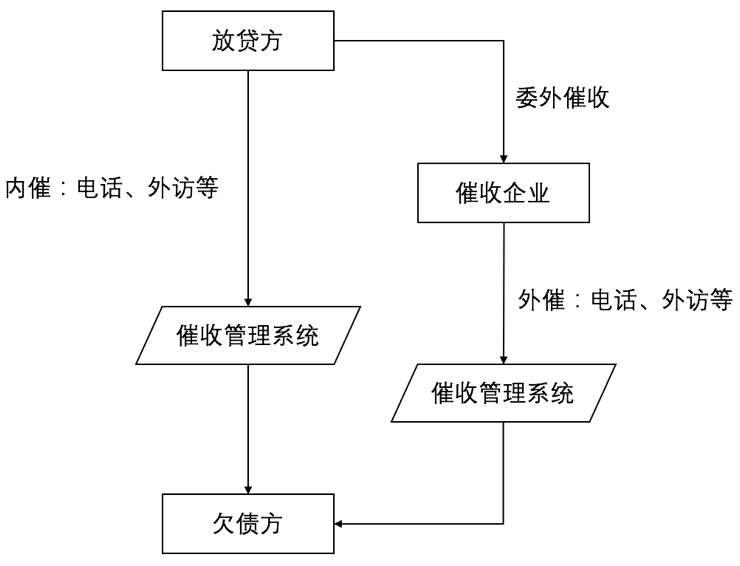

随着信贷产业的发展,催收作为信贷闭环的安全门受到广泛关注,同时市场对于阳光催收、高效催收的诉求不断提升。基于机器学习建模,搭建催收管理系统,针对不同逾期阶段的人群配置不同策略及人员配比,同时通过图关系补充欠债者有效信息,降低催收成本及坏账率,延长客户生命周期。

3. 催收模式探索

切入点如下:

三、产品调研

市场上催收相关产品主要包括自主平台型(即本身就是催收企业,承包催收业务)、自给自足型(即放贷方进行内控)、解决方案型(即提供催收管理系统),其中自给自足型包括银行、互金公司等,拥有催收内控团队,自主研发或外包先进系统进行催收管理。

例如:美利金融利用各种互联网痕迹搜索,对用户进行行为画像比对,只选取与其互动频次较高的一个或少数几个联系人进行沟通,不打扰用户同时提高效率。

策略如下图所示:

1. 自主平台型

自主平台型具有模型策略迭代相对自由、催收数据闭环等优点,相对运营成本较大,对于催收效率直接负责。

以下列举几家产品,也包括互联网模式的:

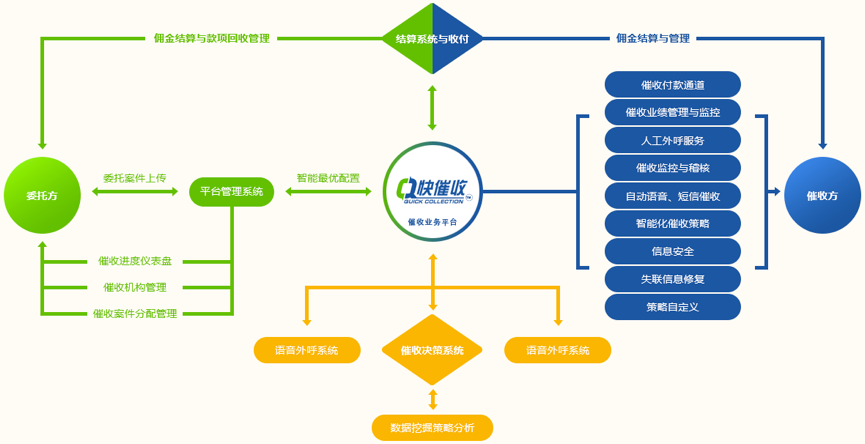

(1)快催收

- 产品定位:不良资产智能委托服务平台(众信优联旗下平台);

- 产品特点:依托大数据和算法模型,对逾期资产进行数据挖掘,建立定价模型、催收策略模型,以及拆分撮合模型,并结合智能清收系统,以实现依据最优方案进行自动化清收的不良资产清收新业态;

- 服务范围:线上短贷、小额贷款、消费金融贷、信贷、房产抵押贷不良处置;

- 服务模式:自营和他营共存,拥有百人团队负责催收,同时与地方机构合作。

图片摘自官网

(2)资易通平台(互联网平台)

- 产品定位:提供一站式资产处置服务,实现去中心化,核心产品猫掌app;

- 产品特点:连接电催人员、外访人员、委托方等,支持贷前信息查询(过滤黑名单信息及公债信息)、贷中预提醒、贷后不良资产处理,提供电话语音平台、云查询系统、资产处置服务;

- 产品优势:高效的催收团队(线下处理网点触达67个城市,合作机构82家)、大数据云计算、实时调整的催收策略、智能催收工具。

(3)资产360

- 产品定位:不良资产清收服务O2O平台;

- 产品特点:通过大数据信息服务,为不良资产委托方、清收服务方提供一站式清收服务。结合自主研发的智能催收系统,为债务委托方和处置机构提供最优匹配,降低处置成本;

- 服务范围:线上短贷、消费金融、汽车金融、信用卡、房产抵押、小额贷款。

图片摘自官网

2. 解决方案型

相比于自主平台型产品,解决方案型具有运营成本相对低,模式可复制等优势。但作为服务商,不具有闭环催收数据,同时客户拓展竞争大。

以下列举两家产品:

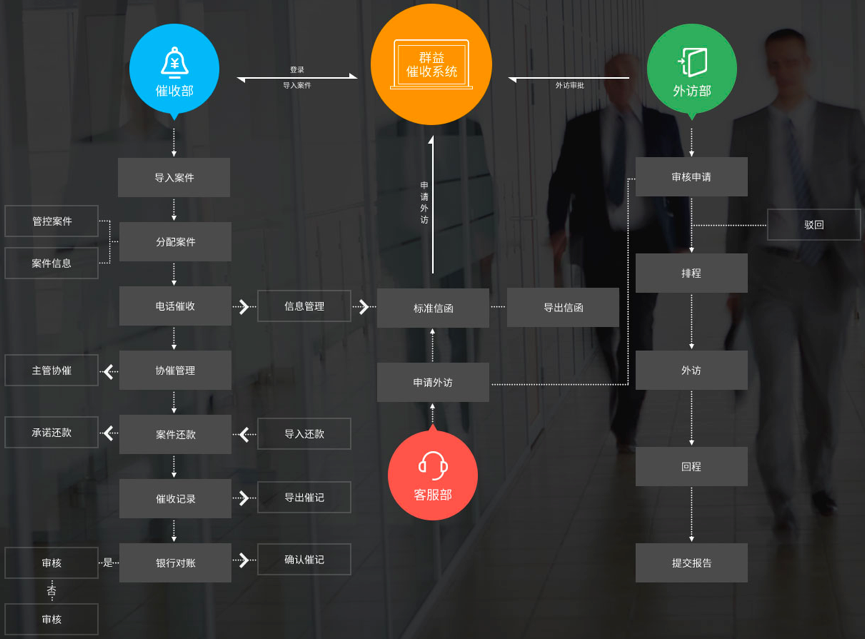

(1)群益信联

产品特点:催收策略制定、用户评估精准、催收实效管理、催收匹配智能(根据地区委单给催收员)、失联预警识别(构建风控模型),基于以上功能提供规则化引擎、产业链整合、数据库管理等技术支持。

业务流程:

图片摘自官网

(2)迪蒙催收管理系统

- 产品定位:专业处理银行、小贷公司、P2P平台、委外催收公司等企业逾期账款的催收管理系统;

- 产品特点:涵盖市面主流催收方式,采用可配置性催收规则,自动生成催收任务,能有效帮助催收工作顺利进展,提高催收效率;

- 功能亮点:案件分配灵活、支持在线配置规则、多样式催收手段、智能催收;

产品架构:

图片摘自官网

3. 国外借鉴

(1)True Accord

产品定位:互联网思维的追债服务提供商,围绕债务人建立档案(风险评估评级),并根据信息猜测是什么原因导致了支付逾期,从而针对性提供追债服务;

产品功能:为客户(逾期借款人)提供最佳的用户体验,延长客户生命周期,譬如:帮助欠款人规划还款计划、与金融机构谈判降低罚息等。

- 使用智能算法查找、验证和分类客户的在线足迹;

- 通过多种渠道与客户沟通(电子邮件、文本、电话、信件、网页),并评估与用户最匹配的通讯风格;

- 自动学习客户行为,发送与他们情况相关的信息;

- 管理谈判和付款流程。

实时采集时间记录,提供完整的可审计性,以确保合规。

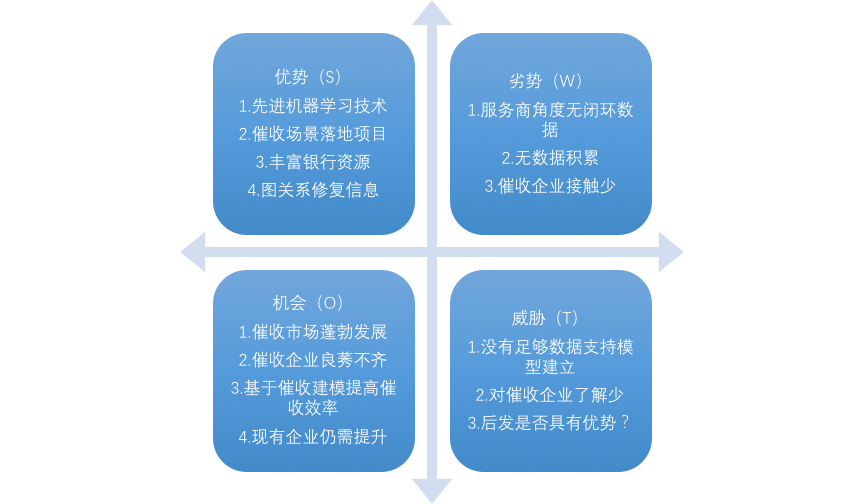

四、产品设想

催收市场属于有需求、有供给,同时整体效率欠佳的市场,从公司角度出发进行简易的SWOT分析:

最大的潜在问题在于:无法获取足够的数据建立催收分级模型——即无法构建产品的核心竞争力。

若能通过获取数据、构建最小集可行模型的方式解决以上问题,具有以下两点产品定位设想:

- 构建基于AI的催收管理平台,以系统服务商的方式售卖给放贷方内催及催收公司,提供根据人群分级的催收策略配置,降低催收成本,同时提高催收成功率;

- 智能催收众包平台,即对接放贷方及催收公司,放贷方通过我们平台将不良案件智能分发给不同催收公司,同样提供根据人群分级的催收策略配置等。

本文由 @ keji 原创发布于人人都是产品经理。未经许可,禁止转载

题图作者提供

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益