汽车金融数字化

本文笔者将与大家介绍汽车零售金融发展的几个阶段:提供有竞争力的金融产品、提供金融贷款服务、提供全生命周期服务、打通上下游和周围资源。

从整体来讲,汽车金融包含了在零售过程中针对于购车者的金融活动,同时也包含的整个汽车供应链上的供应链金融,这两大类都分别在快速的发展中。对于汽车零售金融,各大车厂,银行,包含互联网公司和平台都有所投入,所有的公司和机构都在尝试和探索,如何在这个行业能够有所发展。

在零售过程中,选择贷款的购车人会经历选择产品,申请、等待审核、放款,和日常还款的过程。整个过程里涉及到金融产品、服务、以及周围资源。

如何能够更好的服务于整个流程,帮助购车人更好的贷款购车,让购车人愿意购买并且使用金融产品?

根据现有金融市场的趋势和技术的发展,汽车零售金融发展有如下几个阶段:

- 提供有竞争力的金融产品

- 提供金融贷款服务

- 提供全生命周期服务

- 打通上下游和周围资源

汽车零售金融

这几个阶段没有明显的界限,同时也没有充分必要条件的限制,整个过程是螺旋发展的过程,任何一个后续阶段的发展都离不开前期阶段的铺垫和支持。

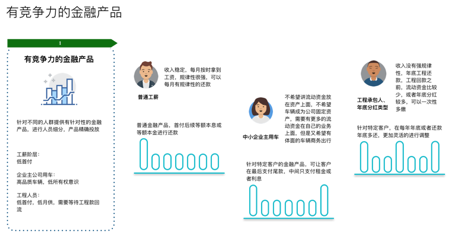

一. 有竞争力的金融产品

第一个阶段,专注于金融产品,调查数据结果显示,人们最关心的还是金融产品相关的内容。根据不同用户画像,提供不同适用的金融产品。

例如:

- 工薪阶层:每月有固定的收入,收入均衡且稳定。针对这类购车人,现有传统的金融产品就可以满足需求。如我们普通银行提供的贷款。

- 中小企业主:希望有相对体面的车辆外出谈生意,同时不希望自己的资金套牢在固定资产身上。因此,一个租赁类型车金融产品,能够让他开上车,同时每月以很少的资金投入来维持。最后,可以选择车辆归还或者购买成为自己的资产,如奔驰金融公司提供的融资租赁“先享后选”服务。

- 工程承包人,或者年底分红类型:收入以年为周期,工程款或者分红年底到账,在期间款项流通少,没有流动资金。因此,一款周期按需还款的产品就十分适合,在还款周期年底或自然年底选择规划大块资金,在中间只做少量归还。如宝马金融公司提供的“悠贷金融计划”。

有竞争力的金融产品

由此,现阶段很多金融分为金融和租赁,针对不同的购车人提供不同的金融产品,同时可以根据购车人之前的还款情况,来提供特殊的金融服务。将产品精细化,差异化,来满足更大范围的购车人。

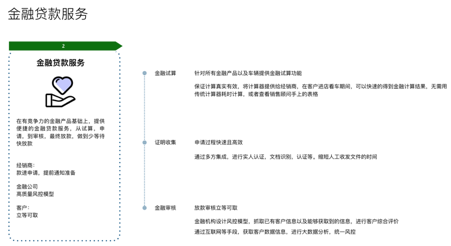

二. 金融贷款服务

购车人在选择金融贷款的过程中,会经历金融试算、金融审核、金融放款三个阶段。

1. 金融试算

现阶段很多经销商都在用Excel计算管理金融产品,购车人在购车过程中深有体会,在询问销售顾问贷款月供和首付等问题后,销售顾问往往会打开自己的Excel来进行查询,在密密麻麻的行间寻找相对应的结果。不仅购车人等待时间长,同时销售顾问的查找过程也是十分不友好。

因此,在这个过程中,一个简单的金融计算器,可以同时让销售顾问和车人提升体验。

2. 证明收集

当购车人选定了金融产品,需要一系列的文件来证明自己的还款能力,包括:房产证、收入证明、银行流水等等,这些东西稍有不小心就会漏掉一个,来回奔波于开具和提交证明之间。

因此,自助上传,提前准备,数字化验证,快速将物理文档电子化识别,对购车人的证明进行验证,缩短时间。

3. 金融审核

在放款前,需要做风控审核,对用户提交内容的真实性进行审核。现在大多数的审核都是人工来做,对着大量的文档照片,行行审验,每个字段进行比对,工作人员的效率无法提高,同时购车人的等待时间也无法缩短。

因此,在上面证明收集的基础上,进行快速的比对验证,建立评分机制,对于购车人自动打分,设立阈值,并且同时支持人工干预,既保证速度也保证质量。

金融贷款服务

在购车人选择金融产品,能够得到快速有效的服务,无论是哪种金融产品,都能够得到优质的服务,结合已经建立好的多样金融产品选择,能够在金融选择的范围和流程上面,给购车人最好的选择与服务。

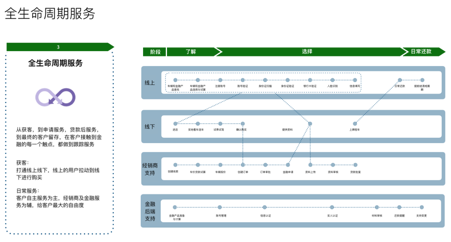

三. 全生命周期服务

在购车人的计划购车,购车,日常使用过程中,都会涉及到与金融相关的节点。从阶段上可以分为了解、选择、日常还款三个阶段。

1. 了解

当购车人计划选购车辆的时候,并且希望通过贷款的方式完成购买,购车人需要自己先了解一下金融贷款的情况。

现阶段,购车人了解到金融服务的渠道比较少,同时,能够自己试算贷款首付月供的地方也很少。因此,需要给购车人提供一个平台,让购车人能够快速方便的获取到准确的金融信息,并且可以针对购车人的自身情况给与建议和推荐。

2. 选择

在购车人确定了某项金融产品之后,需要进行申请活动。

此时,除了上面提到的金融贷款服务之外,需要结合购车人之前自己了解过的内容,购车人自己的偏好来进行推荐和最后的申请。

3. 日常还款

在这个阶段,购车人和金融的接触已经逐渐变少,仅仅在日常还款过程中的。但是,这个阶段,也是购车人最有规律性的接触金融的时段,在这个阶段,购车人需要被提醒还款。

同时,这些购车人是金融机构已经有过信息的群体,是实现精准推荐的最佳人群。同时这部分人,当他使用的是前面所提到的租赁型产品的时候,当我们提供适合的车辆和金融方案之后,可以更好的促进留存。

全生命周期服务

也是在这个阶段,它和前两个阶段不同,它结合了C端购车人自己服务,同时也结合了B端经销商,金融机构的服务。因此,在这一阶段,已经不仅仅是优化单一流程,而是全面从金融机构,经销商和购车人进行全面的配合和优化,实现真正的对购车人的无缝服务。

- 购车人:购车人可以自己了解金融服务,自己进行金融试算,同时可以无缝的告知经销商,在还款阶段,购车人可以得到各种提醒,同时在还款中有各种金融选择,来满足自己在任何时候的金融需求。e.g.: 尾款展期,提前还款等。

- 经销商:为了能够更好服务购车人,让购车人能够有更好的体验,经销商借助数字化的工具来帮助购车人款速的完成审核等各个环。E.g.:文档识别工具,金融计算工具等。

- 金融机构:帮助经销商更好的服务购车人,让购车人愿意选择金融机构的金融产品,经销商愿意推荐金融产品。E.g.: 提供快速审核能力,提供有竞争力的金融产品,快速放款能力等。

当整合了各家机构之后,为后续的打通上线有资源做好准备。

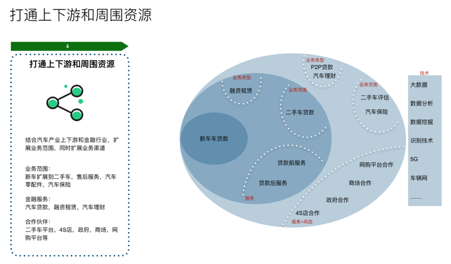

四. 打通上下游和周围资源

我们说的上下游和周围资源已经不仅仅局限于经销商、车厂、车辆零售等等。而是抛开现有的新车零售,扩展到出行、用车,乃至金融相关的各个方面,总结为几个方面,业务类型、业务范围、服务、技术。

- 业务类型:扩展到融资租赁,P2P贷款,汽车理财,从贷款服务上提供多样性,同时给购车人更多的选择。

- 业务范围:扩展到二手车贷款,二手车评估,汽车保险,从业务范围上面提供多样性,金融更具有竞争力和用户黏性。

- 服务:扩展到贷款前和贷款后服务,同时也同网购平台合作,商场合作,政府合作,4S店合作,多方合作能够得到更多的用户触点和用户数据,进行更精准和快速的客户风险评估。

- 技术:随着技术的发展,大数据,分析,挖掘,识别,5G,车联网等,将车辆作为未来的支付方式载体,同时让每一个购车人在购买前,购买中,购买后的使用过程中,能够得到最有效的服务。

打通上下游和周围资源

到这个阶段,对于购车人的服务已经不单纯聚焦于购车过程,而是覆盖了整个生命周期,包括选择、购买、使用、回购等等。同时,有别于传统的金融贷款、风控、评估。金融将提供更加丰富的金融服务,来覆盖所有的人群和场景。

正如已开始所说的,这里提到的所有阶段都不是独立存在,在现在的市场中,金融机构不单纯的存在于任何一个阶段。

同时,在任何阶段,数字化的手段和方法都是不可或缺的内容,因此做好任何一个阶段都不是一件容易的事情。在未来,结合上下游所有资源并能提供优质服务的金融机构,才能够给购车人带来最优质的体验。

本文由@兔小吱 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自Unspalsh, 基于CC0协议

起点课堂会员权益

起点课堂会员权益

表示图片中的文字根本看不清

额 编辑的时候是高清版,不知道为啥发出来就这样了 😀