Square和星巴克的神话是这样终结的……

13日,据美国科技媒体报道,手机支付提供商Square正计划花费1亿美元收购美国订餐网站Caviar,曾经的移动支付先锋Square的转型是更进一步。这一消息,距离Square钱包应用在苹果商店下架仅仅相隔两个月。5月,Square的支付业务开始寻求买家,标志着这个曾经想“改变全球购物付款方式”的创新支付工具的失败。

Square作为最早一批从事移动支付业务的创业公司,在国内也有众多的模仿者,拉卡拉、钱方支付、快刷等等,他们依然在低调的尝试着。Square钱包是移动互联网领域一个典型的失败案例,钛媒体编辑通过梳理和分析,试图还原Square从扩张到失败的历程,我们认为失败案例对现存的行业竞争者们具有更大的价值:

红极一时的Square钱包下架了,第一个吃移动支付这只螃蟹的Square公司放弃了Wallte钱包业务,也去寻找新的市场(改做点餐应用)。

转型迅速,是Square决策层值得被称赞的地方,然而毕竟Square Wallte业务曾经树立了移动支付领域的典范,最终放弃显得如此无奈。Square是首家将信用卡读卡器嵌入消费者和商家的智能手机,率先提出了移动支付的概念。从2011年推出square wallte钱包业务开始,这家新生公司的生长速度极快,而这似乎也意味着最后的衰落也会如此迅速。

作为首个移动支付应用,Square Wallte 在历史的舞台上仅维持了三年,伴随着Square Order点餐应用的更替,只留下一声了叹息;笼罩在知名创始人Jack Dorsey身上的神奇光环也随之黯淡了不少。

钛媒体作者Bora.Don曾在评述文章《评Square下架:钱包还是皮革的好?》中提到了移动钱包业务的尴尬处境,“钱包之于整个交易过程只是一个便捷的工具,缺乏商业支撑的钱包应用完全是无源之水,无本之木,根本不可能独立生存”。那么在意识到这一点之前,Square到底做出了哪些尝试呢?

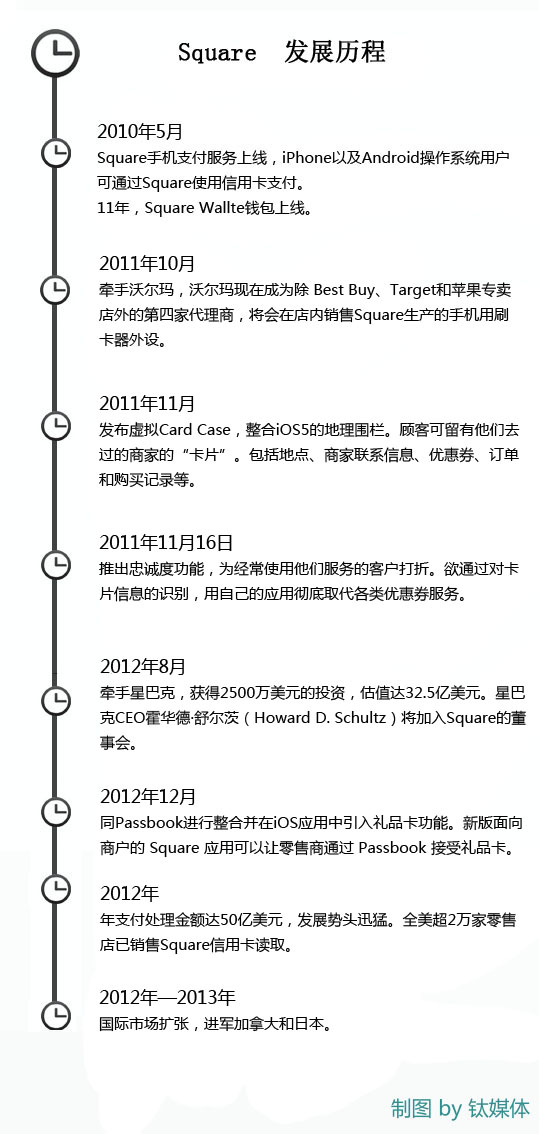

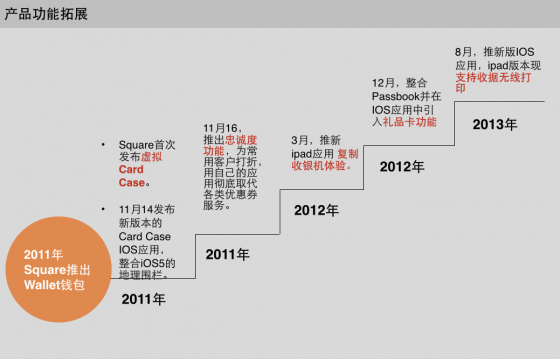

我们梳理了Square支付业务的发展过程(如下图),发现Square钱包推出的前两年,成为一个典型的迅速扩张期。扩张期的Square曾尝试同众多小商户合作推广其支付业务,以便捷、新潮、贴上“移动化”标签而倍受媒体追捧。

扩张期:牵手星巴克,成就移动支付一段佳话

2011年是移动支付炒的很热的一年。作为首家提出移动支付的公司,Square迅速推出了Square Wallte钱包服务,商家只需下载Square应用程序,然后插入一款塑料的方形刷卡器至iPhone,iPod,iPad,和Android手机,刷卡即可完成支付,是一种类移动POS机的服务。

这家新生的公司扩张速度极快,短时间内进行多次融资。上线仅一年时间,Square公司便称,年支付处理金额已达到50亿美元,市场估值达32.5亿美元。

然而,尽管Square应用广受好评,但它却并未在消费者中流行开来。Square的客户大多数是中小商家,如农场品柜台和咖啡厅,这些小商家也使用Square的信用卡读卡器,然而在美国市场上,支持该支付方式的商家极其有限。为解决这一困境,Square牵手星巴克,获得2500万美元的投资,星巴克成为了使用Square服务的第一大商家,Square想借此培养用户的使用习惯,扩大商户使用的市场份额,此事甚至成为支付行业一度广为流传的“佳话”。

在联姻星巴克之后,这头初生的牛犊又迅速把目光放到了海外市场上,先后进入了加拿大和日本,开始了国际市场的拓展。Square的发展步伐看起来每一步都令人热血沸腾,整个移动支付市场都很看好他的发展,甚至在国内外兴起了一大批类square的应用。

衰落:钱包悄然下架

然而,如同Square钱包迅速火起来一样,它的衰落也来的十分迅速。今年5月,Square公司决定抛弃其移动支付应用Square钱包,此消息一出如同移动支付行业的的一记重弹,随着square wallte 应用悄然无息的下架,无数的类square应用也陷入了迷茫。

曾经被大肆追捧的Square支付业务为何会失败?要想回答这个问题,我们先要了解一下Square在产品功能上如何演进:

Square Wallte的本质并不仅仅是一个移动刷卡器,其更深层的性质是为中小型商户提供的一种解决方案。而针对商户的支付解决方案市场Square模式,其存在在一个特殊的环境中,受到以下几个因素的共同影响:

从竞争对手角度,Square是面向商户提供的服务,然而美国有万事达等垄断型融平台的巨头,即使它提供的刷卡费率比信用卡低,但仍然难以改变商户的使用习惯;另外,square的竞争对手除了银联外还有Google Wallet和苹果的Passbook,尽管其产品主打的侧重点不同,但在装机量上,这两者是square所无法迄及的。

从企业自身来说,square是一家增长得很快、但烧钱也很快的公司。正如美国媒体引用分析人士的评论指出:Square规模很大但毛利很低,商业模式模糊,背负着大量的债务,没有占领大量市场份额的核心服务。Square公司内部的资金消耗率很高,《华尔街日报》曾报道Square在2013年损失1亿美元,其资产缩水,可选择的路正在变窄。

而就外部市场的大环境而言,美国支付系统混杂着各种既得利益集团、零散的商业机会、陈旧的基础设施(如销售终端POS系统),充斥着内幕交易和恶意竞争,导致移动支付行业并不成熟,手机支付并没有十分方便。

反思:中国的“类square”应用还在观望什么

曾几何时,Square的成功,也引来了国内一堆类Square们的集体抢滩:拉卡拉,盒子支付,乐刷,支付宝超级收款,钱方,刷宝,快刷,银联一盒宝等一系列应用,正当他们都在计划像square一样,在中国移动支付市场分一杯羹的时候,square钱包悄然下架了。

当移动支付的鼻祖Square倒下之后,中国的类square众多模仿者又该何去何从?square模式在中国是否可以移植成功?面对这一系列疑问,笔者进行了分析,square模式在中国本土其实很难实现。几个绕不开的难题可以解释我们的结论:

首先,国内银行业验证非常严格,而国外偏宽松,例如Paypal网购输入卡片信息就可以完成支付,根本不需要密码,而国内则严格得多。

其次,美国和欧洲国家用的都是安全程度更高的芯片卡,而中国目前则是磁条卡统领江湖,且整体信用支付环境远不如美国成熟。然而国内方面也正在普及芯片卡,现在推行square模式的移动支付为时尚早,市场环境发展还不十分成熟。

再次,商业模式有所不用。目前从乐刷、盒子支付等来看,基本上是网银的变种使用,主要面向个人用户做生活支付用,而Square最大的特点是作为商家收银用,这是本质上的区别。面向个人使用的刷卡行为只为读取银行卡号,实际的支持仍然是类似银联快捷支付方式,并不能算是完全的Square模式。

另一个方面,对商户而言,在银行和银联极其强势的中国,第三方公司很难像Square在美国那样做到刷卡费率比大多数信用卡刷卡费率低,并且由于垄断型金融平台的存在,消费者使用习惯很难改变。

究其根本,除了square钱包模式本身存在的一些问题之外,移动支付行业目前的生长环境并不是十分成熟,而相对于美国的金融市场而言,中国还需要几年时间的发展,而国内类square 钱包模式的移动支付应用发展前景到底如何,是否会有新的创新,还有待考究。

文章来源:钛媒体

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益