金融信贷工厂的后端设计

随着大数据和机器学习的蓬勃发展,信贷审批也从纯人工审批,慢慢向半自动化和全自动化审批发展,新技术的结合大大提高了风险控制能力,信贷审批效率。而本文主要讲述的是金融信贷工厂的后端设计,一起来看看~

一、信贷工厂的介绍

信贷工厂模式起源于大型金融机构,信贷工厂的目的是为了让信贷审批标准化、人员分工专业化,同时从不同维度对借贷对象的信用情况进行印证,像工厂标准化制造产品一样对信贷进行流水线批量处理。随着大数据和机器学习的蓬勃发展,信贷审批也从纯人工审批,慢慢向半自动化和全自动化审批发展,新技术的结合大大提高了风险控制能力,信贷审批效率。

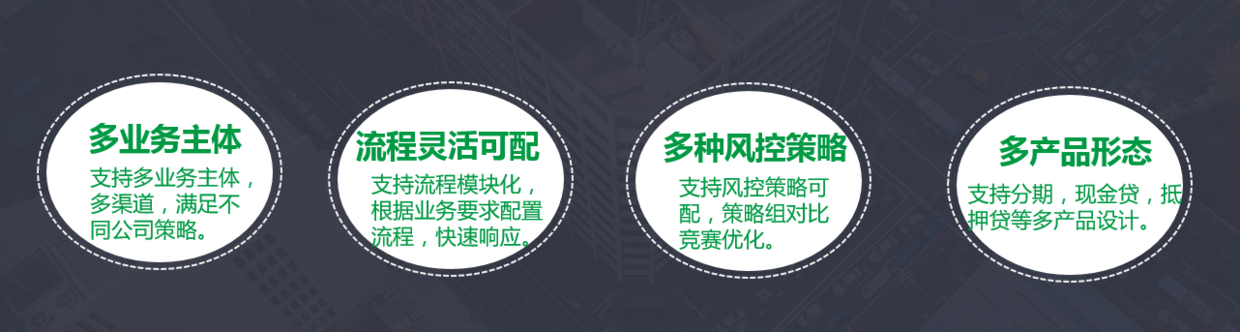

信贷工厂的设计目标要支持多种业务主体,要支持流程灵活可配置,支持多种风控策略,支持多种产品形态。

信贷工厂设计目标

信贷工厂的后台系统主要分三大块,分别是管理后台、大数据风控系统和审批系统,管理后台是整个系统基础数据、权限管理和工作流配置中心;大数据风控系统是信贷系统的风控核心;审批系统是整个订单贷前、贷中、贷后全流程处理中心。

二、管理后台

1. 系统管理

如果把搭建一套系统当成建一幢房子,那么系统管理就是整个系统的地基,系统管理要支持多组织机构、多部门、多角色、多种数据权限,以及具备可扩展性等。功能上主要包括账号的开通、权限的分配、机构的建立,以及一些涉及安全性的验证。

2. 基础数据管理

基础数据管理理解为整个系统中需要下拉选项的数据集,需要根据业务情况进行定期维护更新,如果有些基础数据是来自于第三方系统,还需要做接口对接从而同步更新,包括合作银行管理,保险公司管理,渠道商管理,金融机构管理等。

3. 工作流引擎

工作流引擎 要支持表单的定义和流程的制定,在流程中的每个节点中,要明确输入条件和输出条件,以及下一步的审批角色,流程每一步的操作要支持提交、回退、撤回、取消、中止等。

4. 产品配置

产品配置需要定义产品资金来源、贷款周期、还款方式、资金成本,是否需要抵押,是否是砍头息,放贷额度等参数,产品配置是整个金融产品资金核算的基础,产品配置要根据自己的业务情况,进行灵活的配置。

三、大数据风控

1. 决策引擎

决策引擎包括外部数据的接入、风险因子管理、评级模型建立和决策流的建立。其中数据的接入包括用户银行卡四要素接入、反欺诈数据接入、信用评级数据接入、人脸识别、设备识别、企业工商核验等接入。

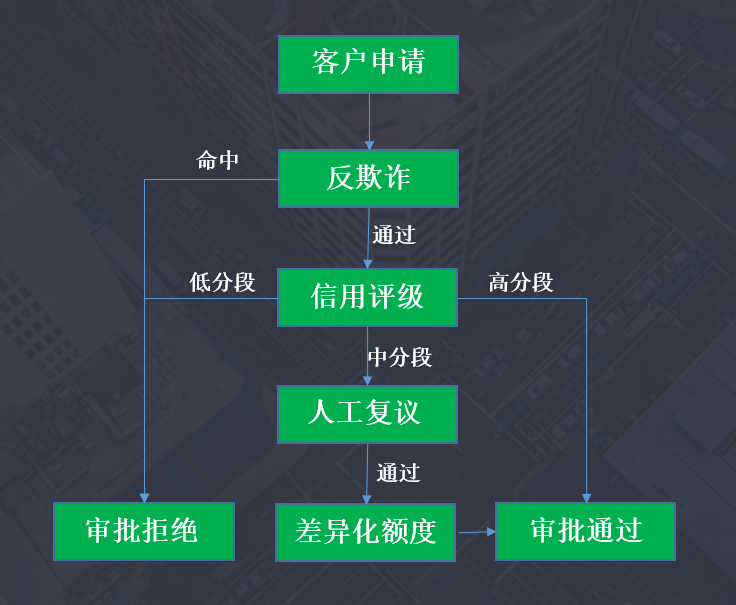

目前大数据风控领域有好几千的数据接入项,每个数据可以当成一个风险因子,并对风险因子设置权重,风控人员可以根据业务种类,对所有风险因子的集合设置风险决策流,风险决策流决定了客户是否拒绝还是进入下一步审批流程中。

大数据风控决策流程

2. 智能分析

智能分析包括汇总报表、决策流报表、拒绝原因报表、决策日志等,支持按订单查询、按决策结果查询、同时可以查询数据调用异常记录。

3. 冠军调整模式

该模式中可以让不同的决策流进行比较,支持一个决策流设置为冠军者,另外一个决策流设置为挑战者。在相同的产品形态中,分配不同比例的订单资源,最后通过贷后数据比较两种决策流的决策水平。

4. 机器学习建模

机器学习是通过数理方法,对历史信息和行为信息的进行算法的拟合,从而构建相应 的模型,来预测未来的行为。一般中小型金融公司没有实力组建很强的机器学习团队,所以用决策引擎设置风险决策流。

风险决策流还需要和大量的人工干预,如果公司有海量的数据和很强的机器学习团队,可以用建模的方法建立相对准确的信用评级分。

四、审批系统

1. 工作台

工作台主要是各个岗位的待办列表、核心的业务指标数据查看、事项提醒等功能,比如征信处理数据、贷款审批数据、放款金额、签单分析、抵押情况等功能。

2. 客户管理

客户管理是信贷系统中的CRM系统,为了维护客户的终身价值,主要是管理客户新增、修改、以及查询客户的征信、客户评分查询、贷款情况、还款情况、并支持对客户进行营销等。

3. 商户管理

根据业务场景如果客户是来自于商户,那么有商户管理,如果客户是直客那么商户管理功能就不存在,商户管理主要是商户的准入流程、评级、商户反馈、商户信息查询、商户订单查询等。

4. 贷前管理

贷前管理主要包括征信管理和订单管理两块,征信管理又分为预授信和资信管理,订单管理包括订单查询、审批、修改、作废。

5. 贷中管理

根据产品种类不同,如果是现金贷,客户不需要抵押和签定线下合同,贷中主要包括客户还款监控、电子签约管理。如果有抵押物那就包括:抵押登记、合同登记、资料核查、补件管理。如果客户还款方式是信用卡还款,还包括信用卡管理。

6. 贷后管理

贷后管理主要包括逾期数据查询、催收管理、逾期预警管理、诉讼管理、理赔管理、逾期管理、资方数据查询、贷后数据监控、结清管理、投诉管理、风险档案列表、履约保证金清退等。

7. 资产评估管理

资产评估主要是有抵押物的情况下,比如:房屋评估、汽车评估、土地评估等,功能上主要包括评估登记、评估审核、评估确认,如果如分期等有具体的场景,还包括分期订单查询等。

8. 财务管理

财务管理主要是财务部门打款列表查询,资金对接管理等。

9. 合同管理

如果有线下业务,还需要对线下的合同进行管理,主要功能有合同领用申请、领用库存查询等,如果有接入电子合同,包括电子合同配置。

10. 监管管理

监管管理主要是有抵押物的情况下,管理监管设备入库、设备领用、监管设备安装、监管设备库存台账、监管设备报警等。

11. 资产包管理

资产包主要是对接P2P平台,信贷企业作为P2P平台的资产方,需要把资产和P2P平台进行对接,从而获得对方的资金支持,资产包管理主要资产包维护、资产包管理、资产包查询、资产对接管理等。

12. 服务中心

服务中心是整个信贷系统的体验和问题反馈中心,目的是为了提升客户满意度,解决客户投诉,主要包括常见问题列表、客户反馈问题列表和解答。

13. 报表查询

报表查询主要包括业务流程统计报表、贷款订单报表、客户数量分析、放款汇总表、贷款预警记录等。

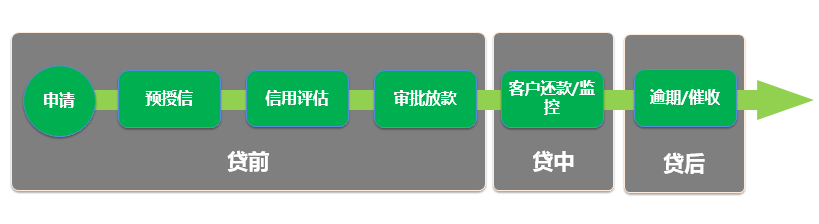

五、信审全流程

在互联网金融中,一个标准化的信贷工厂流程,主要包括贷前,贷中,贷后三大块,贷前包括信贷申请、预授信、信用评级、审批放款,贷中包括客户还款和监控,贷后包括逾期和催收等。

信审全流程

1. 申请

客户可以通过APP下单直接申请,或者由渠道商,商户下单,或者由金融公司业务员自己下单,下单的时候输入客户姓名、手机号、贷款意向等信息。

2. 预授信

客户资料录入之后,经过大数据风控系统,审查客户的设备、身份、行为数据,识别是否有欺诈风险,如果这步通过,会给客户一个预授信金额。

3. 信用评估

信用评估是通过大数据和人工方式判断客户的信用水平,从而得出具体的贷款金额。一般情况下,如果是大额信贷,需要对客户的资产进行评估,用线上和线下的方式综合授信。如果客户贷款金额与信用水平有差距,还需要客户补充资产证明资料,综合授信后得出客户的最终放款金额。

4. 审批放款

这个过程一般经过金融公司风控岗,领导层,财务部门复核客户信息,确认无误后,由财务最终确认打款到客户的账号中。

5. 客户还款

根据客户还款周期,设置逾期规则,并且利用大数据或者人工方式与客户产生联系,发送还款提醒,客户一般还款到期前通过充值的方式进行还款。

6. 逾期/催收

当客户有逾期的情况下,需要对还款进行电话或者线下催收,催收成功后,客户放款就做结清处理。如果多次催收未果,客户连续逾期,一般以N1、N2、N3来标记,N后面数字越大,催收难度越高,资金违约风险越高,这个时候需要借助法律手段追回资金。

本文由 @青蛙王子 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Pexels,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

云收单

整体流程清晰完整,有参考价值。后续文章每个节点有展开会更好和有帮助。

写的很系统,作者很厉害。