从方法到实践,银行如何搭建用户体验管理体系?

编辑导语:科学的用户体验管理体系对于用户的使用和留存十分重要,本篇文章作者分享了银行搭建用户体验管理体系的方法,分析了当前银行业用户体验管理的现状,具体讲述银行用户体验管理体系建设的方法等,一起来学习一下吧,希望对你有帮助。

随着金融体验场景逐渐从线下向线上迁移,手机银行 APP、微信银行等线上电子渠道迅速成为金融服务的主要载体,加上用户对线上服务及体验要求也越来越高。

因此,科学地建设用户体验体系,持续优化迭代用户体验,才能更有利于促使用户持续地使用和留存。

一、银行业用户体验管理现状洞察

通过对银行业电子渠道整体用户体验管理情况进行研究,发现普遍存在以下四大问题:

- 用户体验难量化,没办法快速、客观的描述当前产品的用户体验现状;

- 客诉反馈难定位,客户投诉反馈无法快速直接定位问题;

- 产品迭代靠感觉,产品的迭代方向更多的是参考同行和感觉;

- 业务价值难定义,用户体验工作内容难划分,各渠道业务价值难体现。

不得不说,提升用户体验是整个金融服务行业永恒的话题。从宏观视角看,银行各监管组织一直强调提升用户体验的重要性。

银监会不断强调银行业是服务行业,要加强银行金融服务创新,提升用户体验。从微观视角看,各大银行都在用自身的方式强调对用户体验的重视和关注。

二、银行用户体验管理体系建设指南

针对以上在用户体验方面存在的问题,银行需要搭建一套完善的用户体验管理体系以应对。

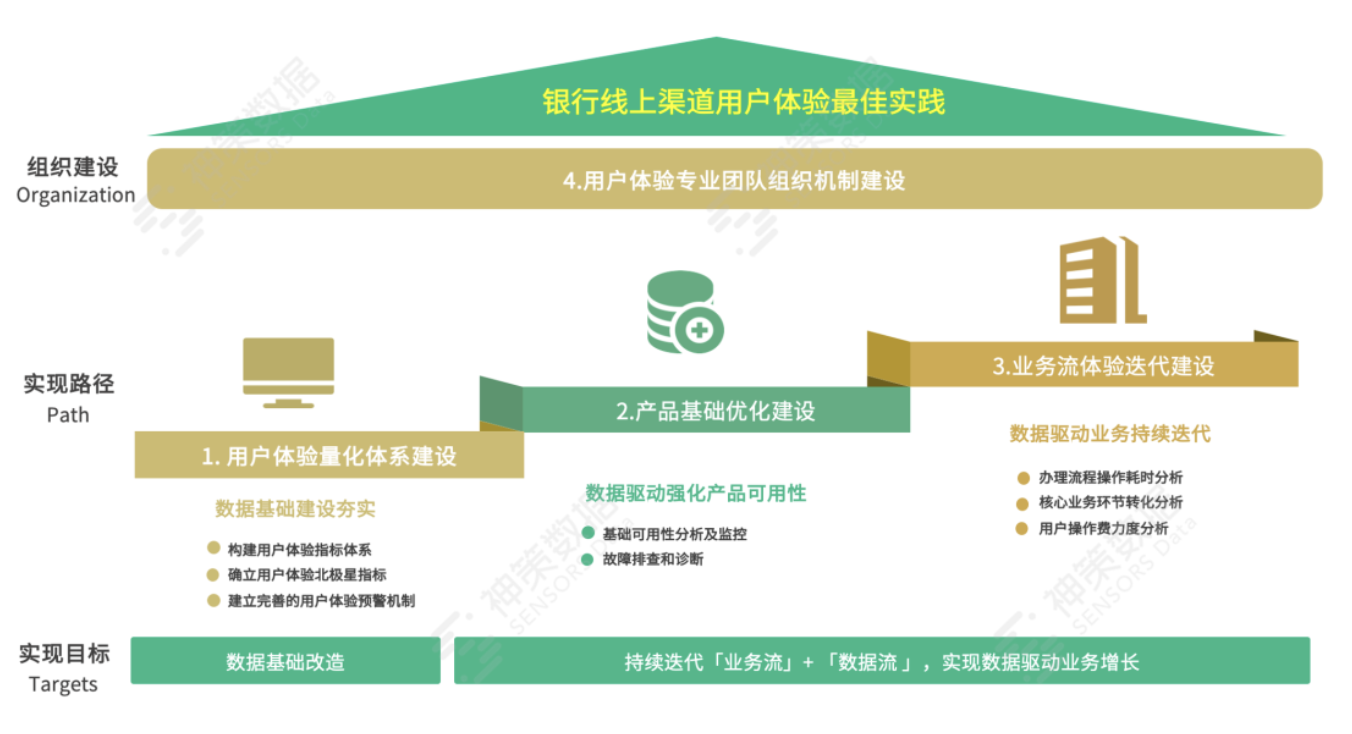

这套用户体验管理体系包括用户体验量化体系、产品基础优化、业务流体验迭代、用户体验专业团队组织机制等四大方面的建设。

1. 用户体验量化体系建设

(1)业务设计方案

首先要构建一套用户体验指标体系,其中体验度量就是用户体验的重要指标。

业界比较典型的用户体验量化模型分别为:PTECH 模型和 HEART 模型。

PTECH 模型是一个定量分析加定性分析结合的度量模型,发布于 2019 年 SEE CONF 蚂蚁金服体验科技大会。该模型提供以用户为中心的产品性能分析和用户行为分析闭环下的体验洞察,让用户体验可度量、可优化、可监控。

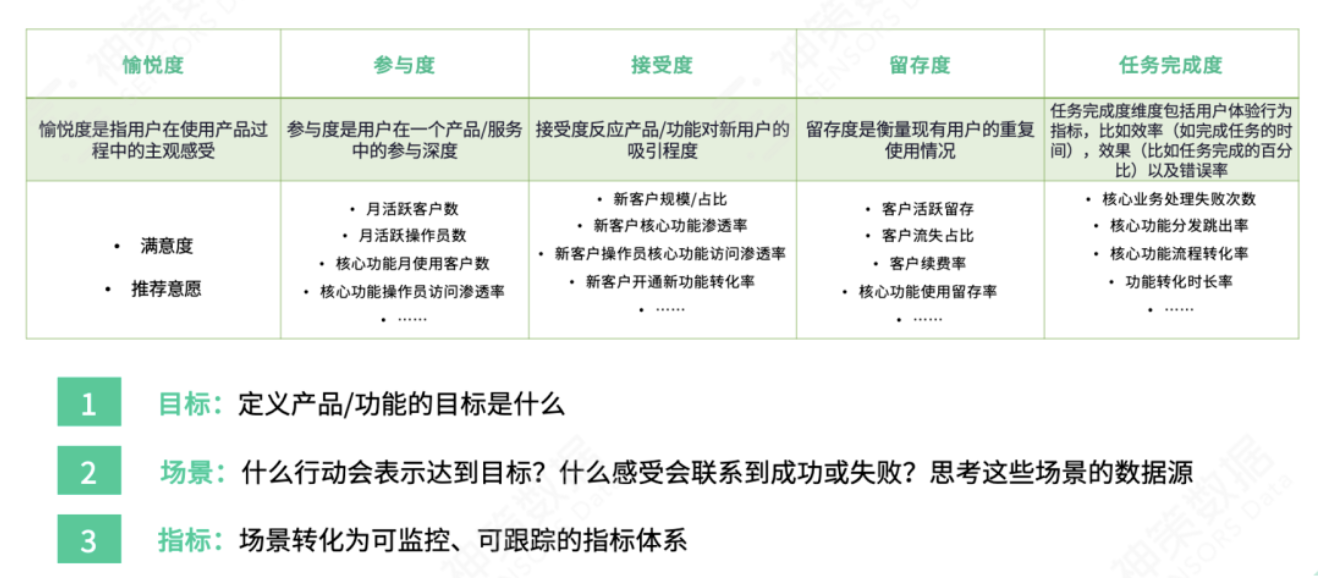

HEART 模型是谷歌资深用户体验研究员 Kerry Rodden 基于“ PULSE ”评估体系,并在大量实践中总结出来的。模型从“Happiness(愉悦度)、Engagement(参与度)、Adoption(接受度)、Retention(留存度)、Task Success(任务完成度)”这五个维度来度量一个产品是否有好的用户体验,适用于完整产品或产品中的某个功能。

两个用户体验模型对于重点关注的维度有些许差异。两大模型强调的侧重点不同,银行可以结合自身用户体验发展阶段和关注重点做相应的选择。

其次,要构建用户体系北极星指标-用户体验指数,由面到体,通过用户指标体系打分机制,构建用户体验指数。推动用户体验指数加入到产品商业化发布流程,打造用户体验改进最佳实践方法。

目前可落地的用户体验北极星构建方法包括三种,具体为:

- 专家评估法:通过专家经验给到各指标权重和分箱得分规则;

- 数据结构法:通过分析历史数据的数据结构,适用于无业务专家,有较长的历史数据积累;

- 调研模型法:通过调研一批用户,让其对我们的产品体验打分建立体验分计算模型。

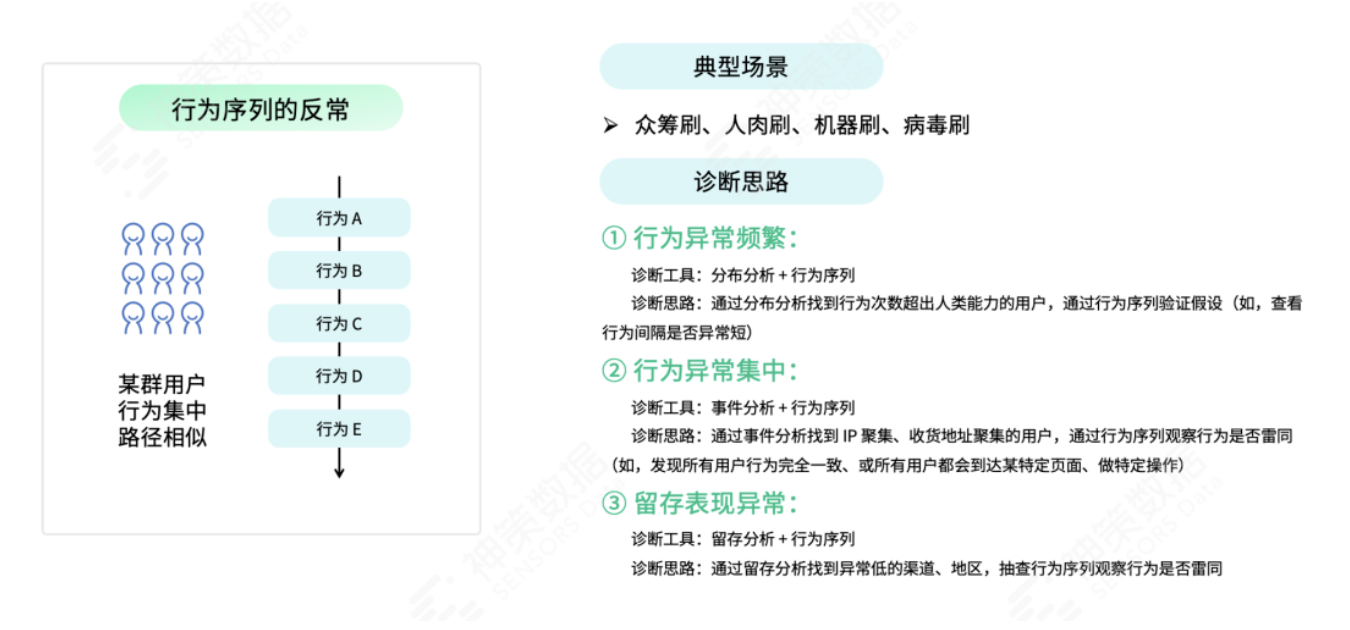

最后,要建立完善的用户体验预警机制。对用户体验相关的核心指标进行预警,及时掌握业务异常动向,便于发现并定位问题。

主要的指标异常场景通常发生在产品改版上线后,故在改版上线后的指标监测需要特殊关注。

(2)方案实现方法

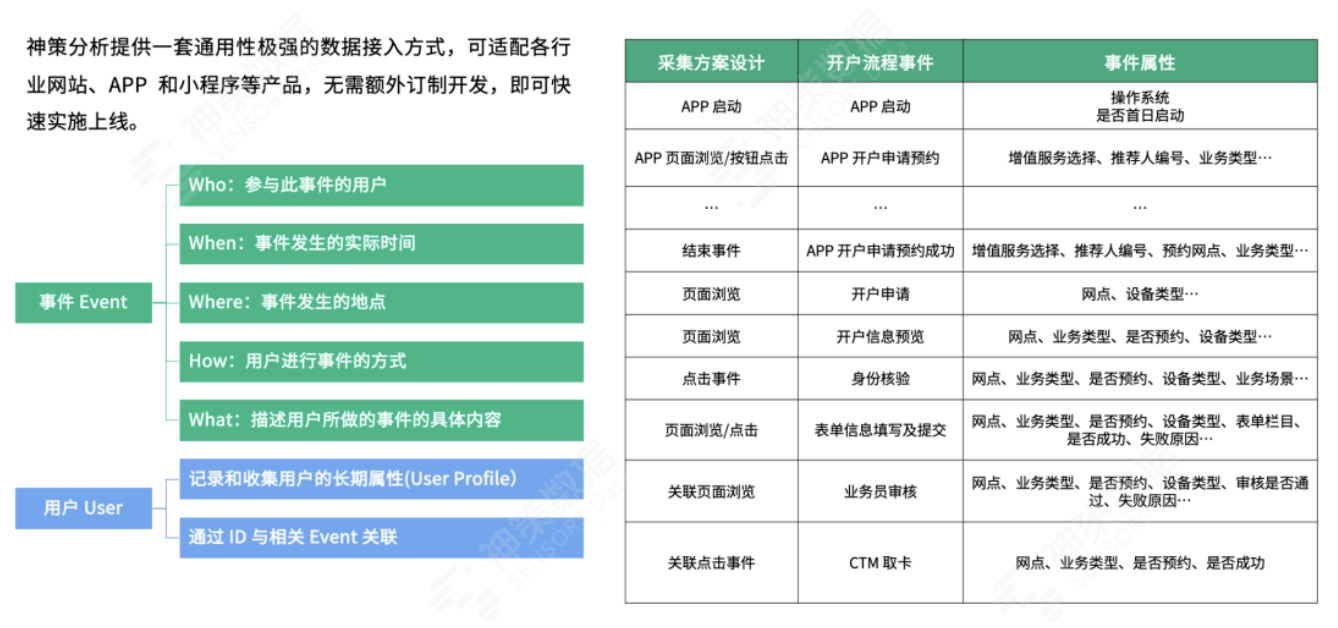

落地针对用户体验评估标准确定和体系建设的方案,需要银行做好夯实的数据流基础建设,其中主要围绕实现路径:全渠道数据采集和多端数据打通实现用户关联。

同时,用户行为打通的多种用户关联方案能够帮助企业真正实现全渠道追踪和全渠道用户场景分析。

接下来将以 PTECH 模型作为用户体验体系搭建的例子,对指标体系进行量化后,需要两大闭环落地的建设路径:产品基础优化建设对应 PTECH 模型里的 Performance-性能体验;业务流体验迭代建设则是对应 PTECH 模型里的 Task Success-任务体验、Engagement-参与度、Clarity-清晰度。

2. 产品基础优化建设

产品基础优化建设围绕产品稳定性展开,主要包括两大方面的能力建设:基础可用性监控与故障排查和诊断。针对客诉、调研反馈能实时定位问题,针对性提升产品的稳定性。

1)基础可用性监控

针对常见产品性能问题,基于数据洞察方案,可以实现最短时间内发现并定位潜在问题,给出优化方向。可用性监测主要分为错误类、性能类及业务类三种,具体如下图。

2)故障排查和诊断

通过行为序列分析可以快速高效助力问题故障排查和诊断。行为序列分析价值可以在一定程度上还原单个用户的决策过程,探究该用户在此过程中可能遇到什么样的影响或阻碍。

3. 业务流体验迭代建设

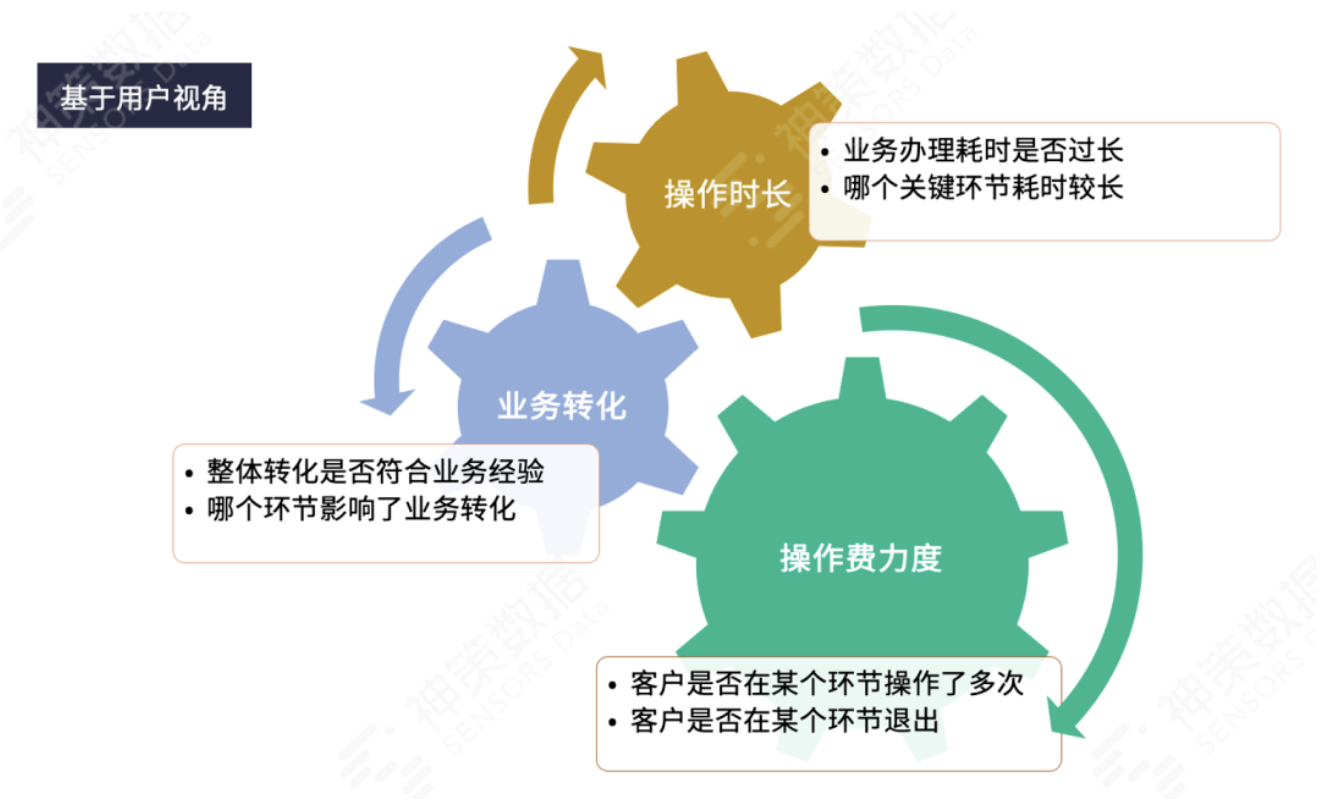

首先,银行业务要做持续的优化迭代,从发现定位问题到迭代问题,需要主要做以下几部分内容:流量健康度分析优化建设、业务办理时长分析、各环节转化率分析、操作费力度分析。

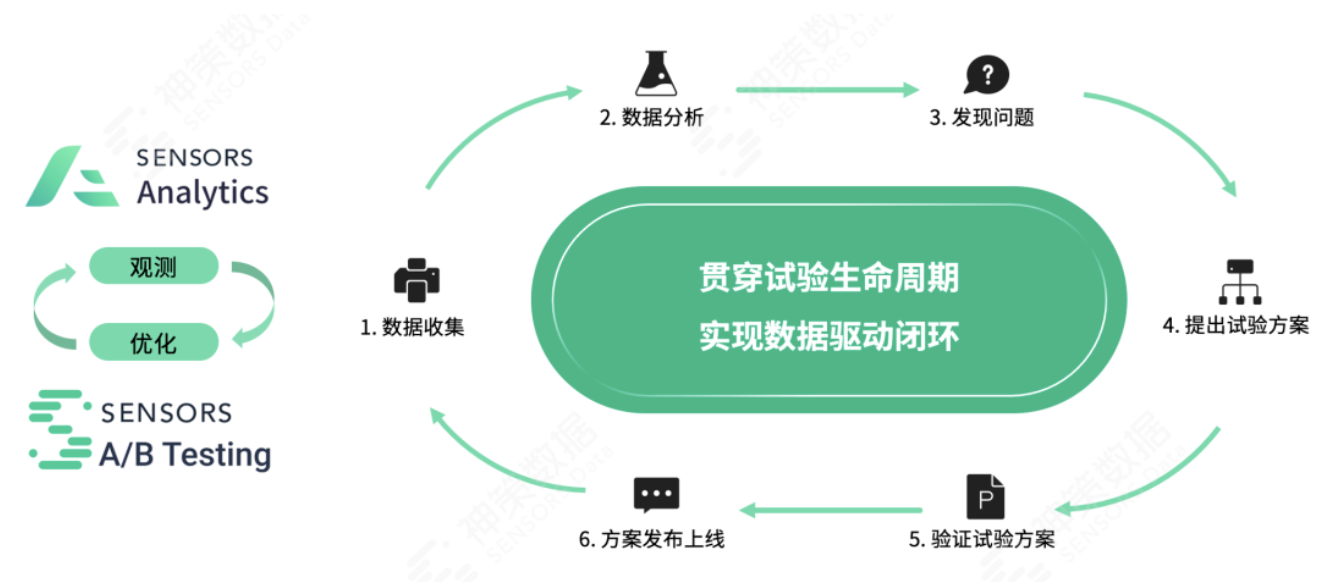

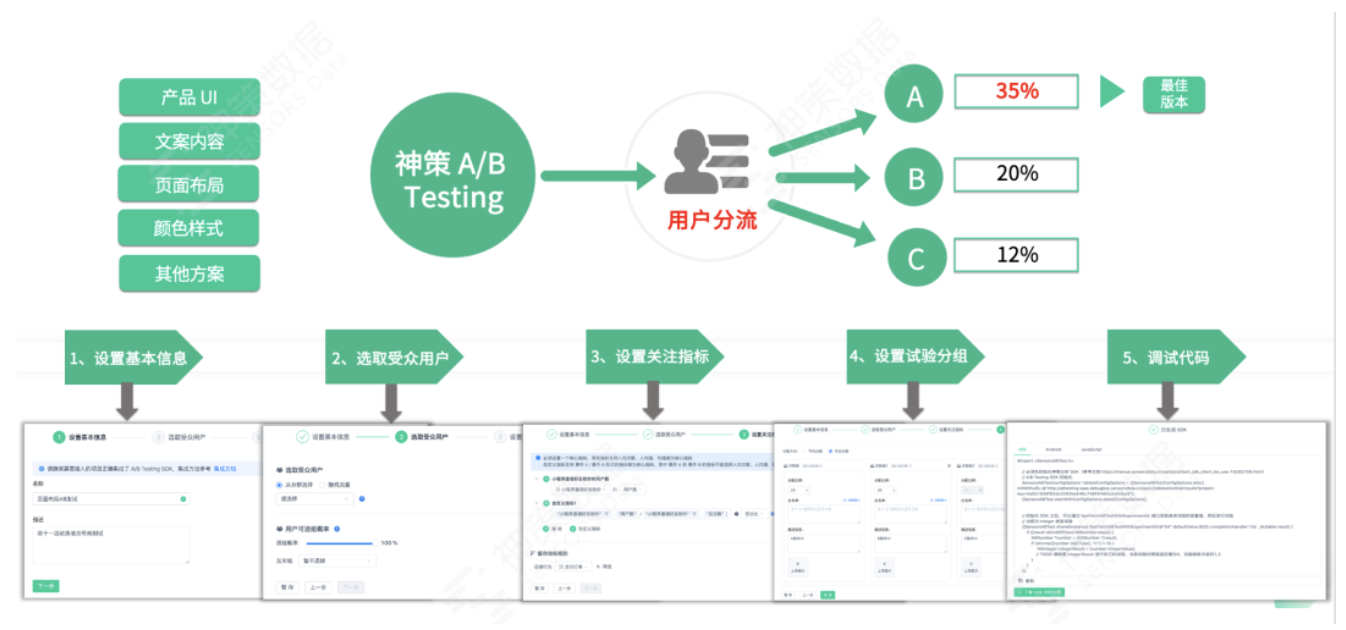

此外,为了更快地提升产品迭代速度,通过数据找到更好的优化方案,A/B Testing 多方案分流实验可更好的实现对业务流用户体验的观测和优化闭环。

1)流量健康度分析

做流量聚合分发,了解用户在各个业务模块中的活跃现况,主要围绕流量聚合效果和流量分发能力。

2)基于业务办理时长指标:评估业务办理耗时是否合理,定位长耗时环节

业务办理时长指标分为全流程耗时及关键环节耗时,通过具体查看相关指标耗时情况,评估业务办理流程是否合理,及时定位耗时较长节点,进一步诊断分析。

3)基于转化率指标:各环节转化多维度分析,寻找阻塞点及阻塞场景

结合业务经验和场景特征,判断各环节转化是否正常,哪个环节存在明显的阻塞和提升空间。针对转化率偏低的环节,根据各个细分维度分组,查看转化率在各组之间是否存在明显的差异。

4)基于操作费力度指标:定位业务流程中复杂度高的节点

分析客户从业务办理起始页到结束全流程的操作步数、各节点人均操作次数,评估节点是否被重复操作、回退操作,以及定位客户重复做了哪些行为,哪些节点被重复操作的次数较多。

5)A/B Testing 多方案分流实验

A/B Testing 支持产品 UI、文案内容、页面布局、颜色样式等多类产品方法的用户流量分组测试,支持实时查看效果,全阶段用户转化评估,实现多维深度评估 A/B 用户后续转化效果追踪,能有效减少线上全用户的事故并提升产品迭代效率。

4. 用户体验专业团队建设

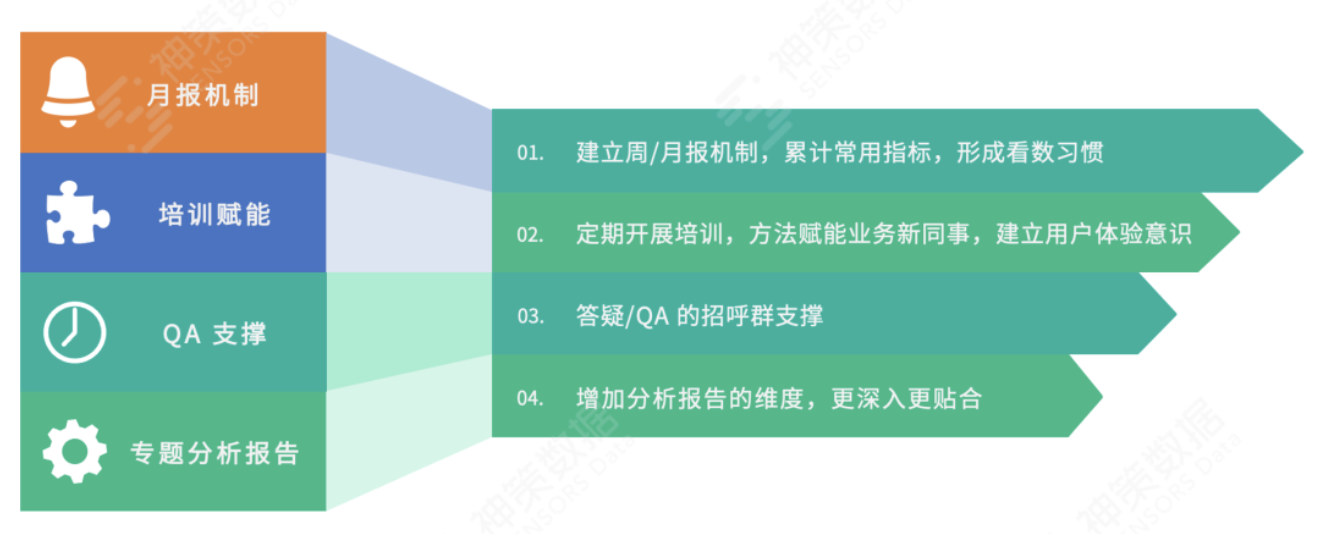

全行用户体验团队需要负责建立全行的客户旅程体验全景地图,制定共同的全行用户体验愿景,协助各渠道工作人员建立真正以用户体验为中心的全员组织意识,完成全行的用户体验职能完善和工作边界设计。

围绕如何在现有的业务服务流程、渠道建设、产品功能建设和优化工作中,建立和完善与全行各个业务条线、渠道部门和科技部门的协调推动机制,建立协同工作流,主要包含产品上线工作流程及日常问题处理工作流程。

除协力推进体系基础建设外,用户体验组织还可以建立工作机制,贴合业务并主动为其他业务部门提供以业务价值提升为目标的服务。

作者:周莉娜,神策数据 资深分析师;

本文由 @神策数据 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

起点课堂会员权益

起点课堂会员权益

银行的用户体验也是很重要的,况且现在市面上的银行这么多