激荡三十年,互联网证券的前世今生

国内互联网证券行业的发展已经历经多年,这个过程中,有什么变化和动作在发生?这篇文章里,作者讲述了互联网证券的三个发展阶段,一起来看看,或许会对想从事这方面的产品经理等同学有所帮助。

互联网证券1.0(1994-2004)

中国互联网证券的起步,可以追溯到1994年。这一时代的关键词是终端、数据和门户。

代表性公司有94年成立的同花顺(前身核心软件)和95年成立的万得。其他早期比较有影响力的公司包括1996年成立的和讯网、1998年成立且率先在纳斯达克上市的金融界、2000年成立的大智慧,以及90年代的第一批数据公司巨灵、巨潮、港澳资讯等。

同期,值得一提的是,1997年,华融信托湛江营业部首次推出了网上证券交易系统。

互联网证券2.0(2005-2012)

在2005年到2012年,互联网证券进入社区时代,通过提供股票金融交流社区来获取用户。

代表性公司包括2005年成立的东方财富网,其早期的标杆性产品股吧在C端获得高活跃度。

互联网证券3.0(2013至今)

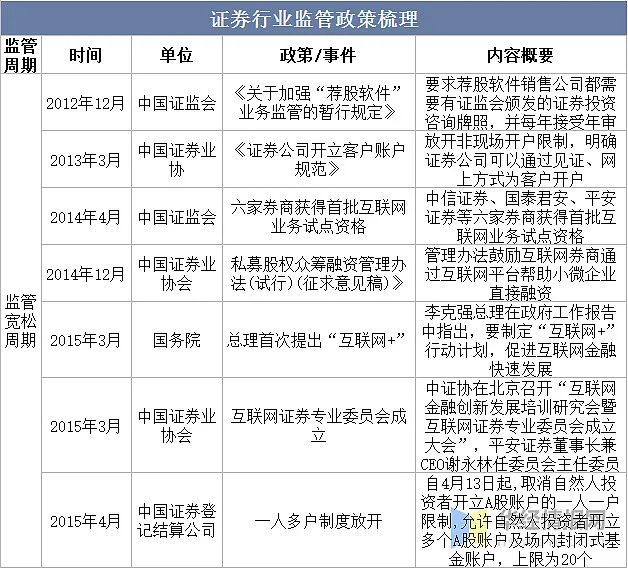

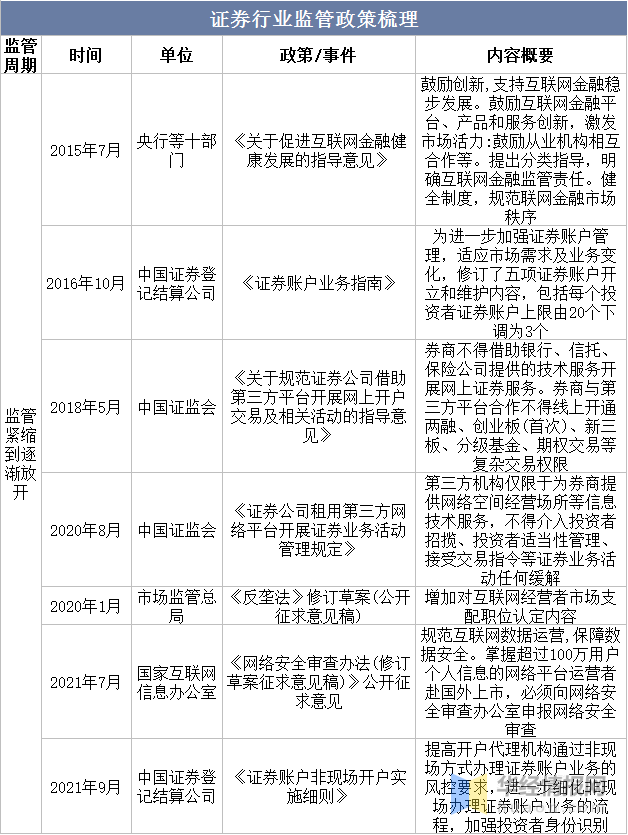

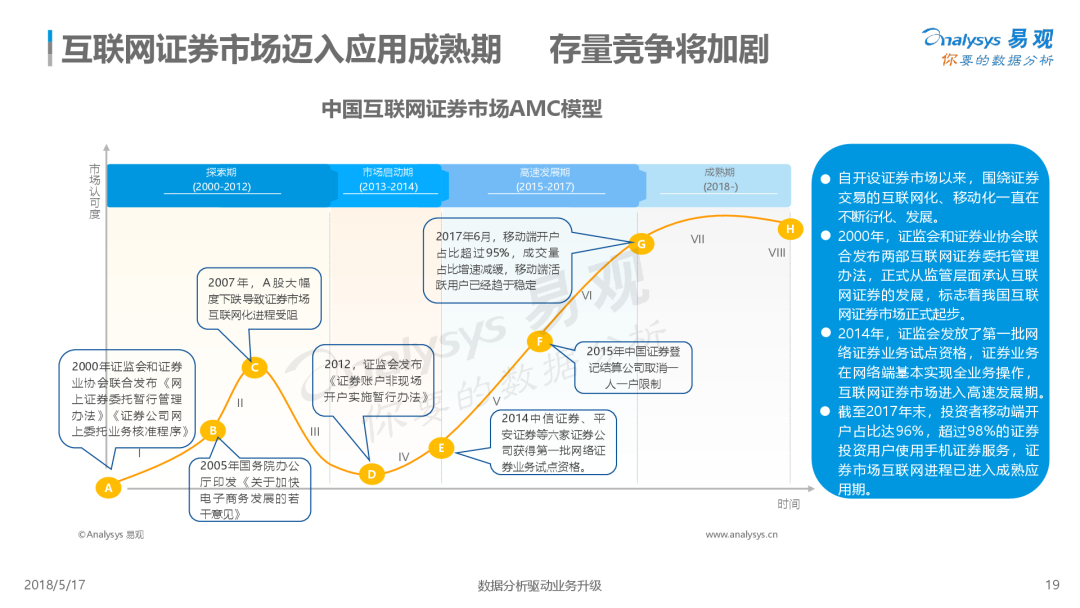

在2013年到2015年间,政策给互联网证券提供了足够宽松的环境。2012年12月,荐股软件业务监管规定出台,缓解了炒股软件行业无序竞争的局面,为同花顺、大智慧、东方财富等龙头企业发展奠定制度基础。2013年3月中证协发布《证券公司开立客户账户规范》,允许非现场开户限制。2014年,中国证券业协会公布券商互联网业务试点,中信等6家证券公司获得了网络证券业务试点资格。

同期,在2014年到2015年上半年,牛市爆发。大量投资者蜂拥入市。2015年4月中证登放开一人一户的限制,提高个人开户数上限至20个,为互联网券商快速增长客户规模、提高市场份额创造机遇。

利益的驱使,“互联网+”向传统金融行业快速渗透,证券业各公司纷纷设立“互联网金融”部门,开展线上开户“拉人头”。“产品、流量、牌照”三要素是互联网券商成型的关键,互联网企业提供产品和流量,券商提供牌照,双方在合作中赚得盆满锅满。

自此互联网浪潮正式兴起,证券类APP如雨后春笋,“触网”主导了经纪业务的上一轮排位赛。

头部传统券商自主研发引领互联网转型。

华泰证券力推互联网证券+低佣金战略,自主研发“涨乐财富通”APP, 将线下客户导流至线上 APP,提高客户粘性,降低成本,提升线上获客能力。2012年以来佣金率率先触底,同时经纪份额提升至8%-10%,大幅领先行业,抢夺传统大券商市场。2013 年 10 月宣布在线开户佣金率“万三”,2013 年后经纪业务排行始终位列第一。

招商证券在 2015 年与腾讯合作“微证券”,持续投入资源进行业务数字化转型和数字化核心能力建设,2021 年招商证券 APP 月活排名上升至大型券商前五。

中小券商以战略合作模式紧跟步伐。

中山证券 2014 年携手百度平台推出“百度股票”,合作研发 APP 并外部引流。

最成功的当数国金证券与腾讯合作推出的爆款产品“佣金宝”。2014 年国金证券与腾讯签署战略合作协议,在网络券商、在线理财、线下高端投资活动等方面展开全面合作,并于同年上线“佣金宝”。

凭借“佣金宝”,国金证券的经纪业务实现了突破性增长。仅在2015年底,其经纪业务的市场份额从“佣金宝”诞生前的0.7%增长至1.44%,行业排名从第42位上升至第18位。

与此同时,非券商起家的互联网企业也纷纷入局,抢占时代的红利。

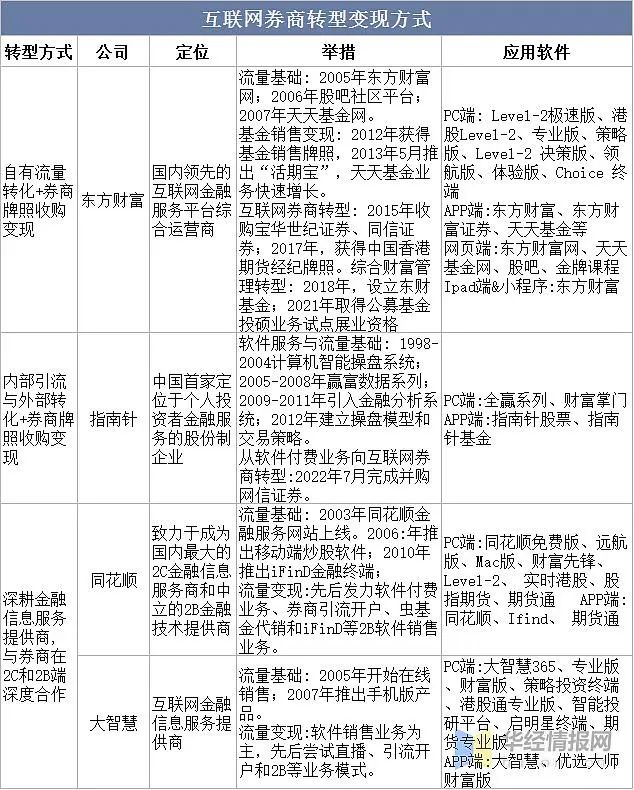

东方财富2010年上市,依靠股吧和财经门户网站积累流量,2015年成功收购西藏同信证券,以“万2.5佣金率+一分钟开户”迅速提升证券经纪市占率,打造一站式金融服务平台。

有人说,这是互联网证券的“白银时代”。

然而,幸福的日子总是短暂的。

从2015年下半年起,股市行情急转直下,开户数量愈渐饱和。同时,监管政策逐步收紧,行业格局逐步清晰。2015 年 7 月央行等十部门发布了互联网金融行业指导意见,2016 年中证登开户上限从 20 下调至 3 个,2018 年 5 月 和 2020 年 8 月证监会发布证券公司借助第三方平台网上开户的指导意见和管理规定;2020 年互联网反垄断开启,互联网巨头进入金融行业相对受限。

互联网券商赛道竞争格局逐步清晰,垂直领域龙头东方财富市占率持续攀升,传统券商华泰证券转型效果显著。

券商从增量竞争进入到“存量竞争”时代。

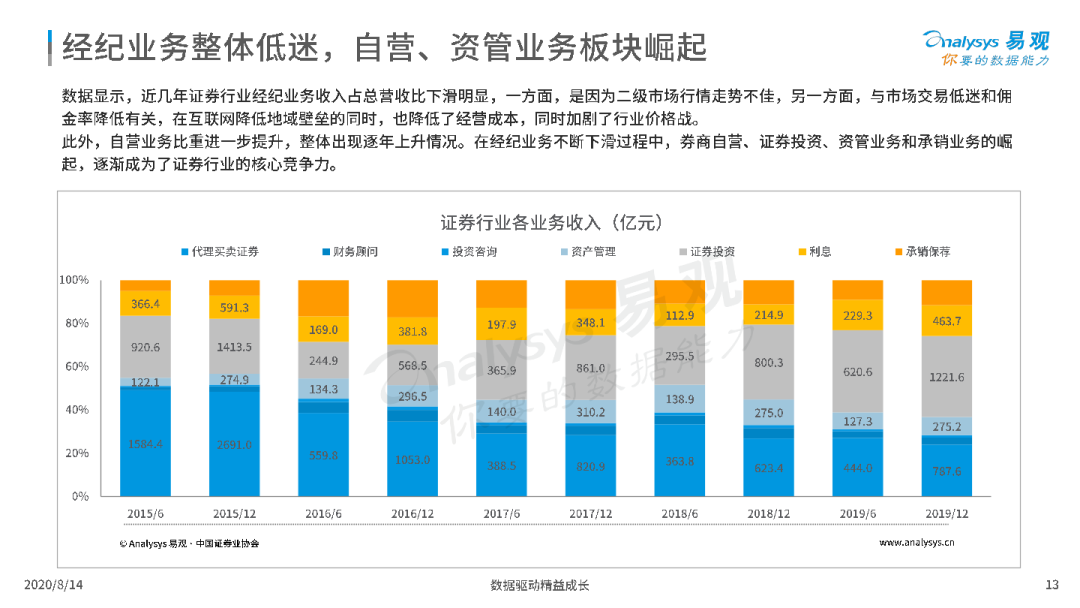

在这个阶段,为了吸引客户开户,传统券商的佣金费率从2015年的万3,降至万3.2。激烈的市场竞争,导致行业整体收入下降,行业利润空间持续缩窄。经纪业务收入占总营收的比例也在不断下行。

在激烈的竞争中,行业集中度也在不断提高。数据显示,2018年上半年,在131家券商中,前十大券商收入占比为52%,中信、海通、国泰君安等头部券商已经进入资本快速增长期。与此相反,排名50以后的80家中小券商收入份额仅占5%,市场风险抵御能力不足,业绩饱受压力。

例如华泰证券。一直以来,华泰证券都是传统券商互联网转型的急先锋。通过前期与互联网企业积极合作,引流开户获取客户增量;到后期自建互联网平台,对存量客户进行深度挖掘、精准营销,华泰的线上业务已成为行业龙头,自营APP活跃用户连续三年行业第一。

但小型券商的发展则显得尤为艰难,兼并收购或将成为常态。

同时,纯互联网券商异军突起。

作为纯线上的业务模式,纯互联网券商依靠低廉的佣金、极佳的交易体验、以用户为中心的开户流程,吸引了一大批港美股投资者开户。富途以港股起家,而老虎证券则从美股入局。截止2018年12月31日,老虎证券拥有注册用户158万,开户客户50.2万,入金客户8.2万。

提供证券相关业务的互联网企业也是快速成长,有提供行情资讯的同花顺、选股宝、财联社;有提供投资者社区服务的雪球;有提供互联网投顾的新浪理财师、爱投顾;还有提供量化社区、跟单社区、理财社区等服务的其他互联网企业。

这些互联网企业没有券商的监管牌照,但却在自己的利基市场做得别具一格,深受投资者喜爱。

比如,交易决策和行情资讯的巨头,东方财富和同花顺。

2017年,同花顺活跃用户3399万,人均单日启动6.53次,通过与中小券商开展合作,连接券商通道,利用平台为券商导流。

东方财富网活跃用户882万,人均单日启动6.6次,通过收购中小券商,获得了监管牌照。东方财富依靠自己平台的流量,玩得风生水起。

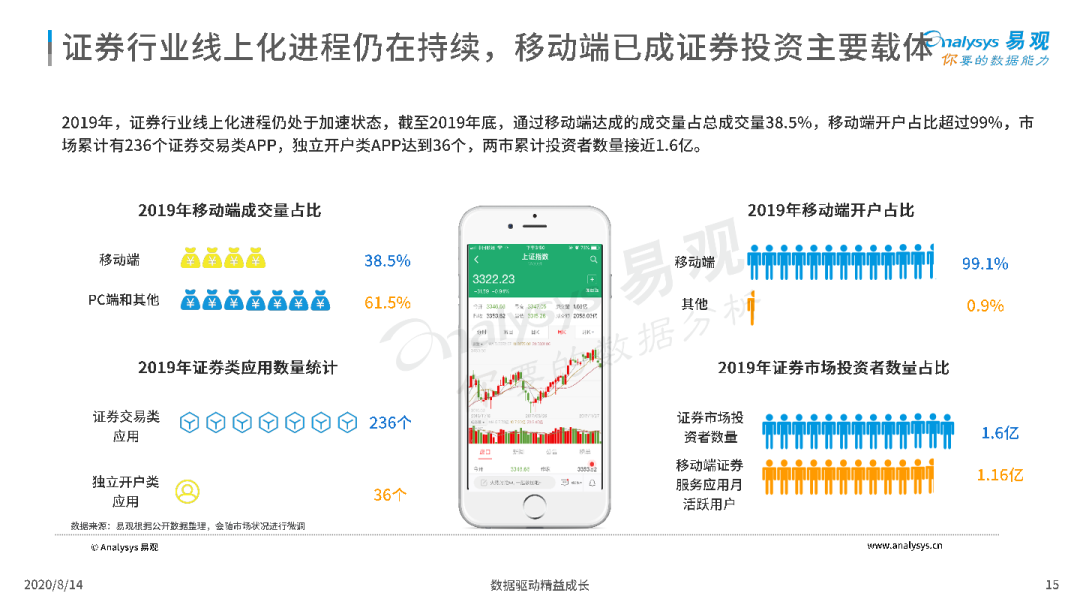

行业风云变幻,线上化的趋势不可阻挡,截至2019年底,通过移动端达成的成交量占总成交量的38.5%,移动端开户占比超过99%,市场累计有236个证券交易APP,独立开户app达到36个,两市累计投资者数量接近1.6亿。

互联网证券产业链更加完善。

2019年后,互联网券商赛道迎来了一些新变化:

1)全面注册制、资管新规和房住不炒等顶层政策下,资本市场持续扩容,居民财富配置向净值型金融产品迁移,股市新增投资者数量持续增长,为互联网券商业务扩容带来历史机遇。

2)与互联网共同成长的 Z 世代已逐渐成为数量庞大的潜在增量客户,互联网券商受益明显。

3)行业佣金率呈现触底迹象,小单交易占比提升对互联网券商经纪佣金率带来一 定支撑作用,而财富管理等多元化需求逐渐提升零售证券用户的单客价值。

4)赛道迎来一些新玩家。指南针 2022 年 7 月完成对网信证券牌照的收购,成为新晋互联网券商,华林证券收购海豚APP并与字节跳动进行战略合作,加大互联网券商业务布局。

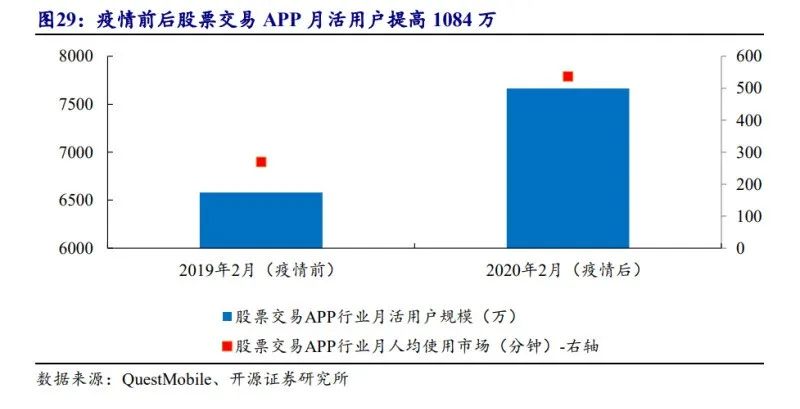

5)后疫情时代下居民金融理财意识逐渐觉醒,线上运营模式更加深入。根据 QuestMobile 调研,疫情发生后(2020 年 2 月)综合理财、 股票交易等 APP 安装量、活跃度提高明显,疫情造成的居民日常工作中断或带来理财意识的提升。新冠疫情带来的物理隔绝使得线上开户成为证券投资的首选。

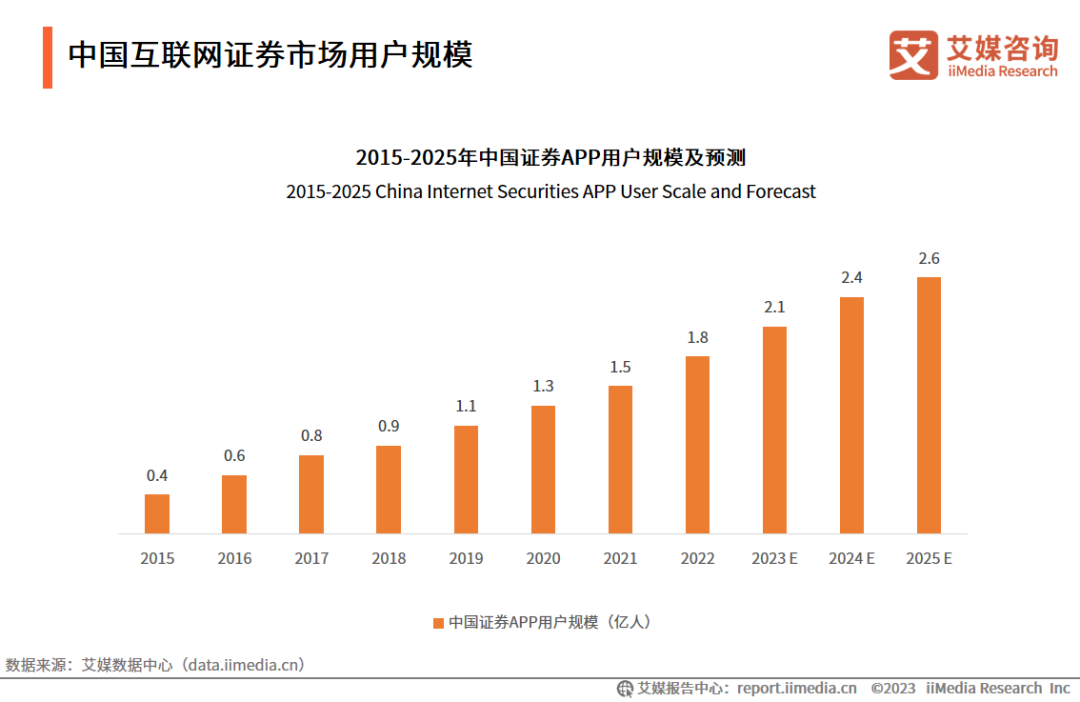

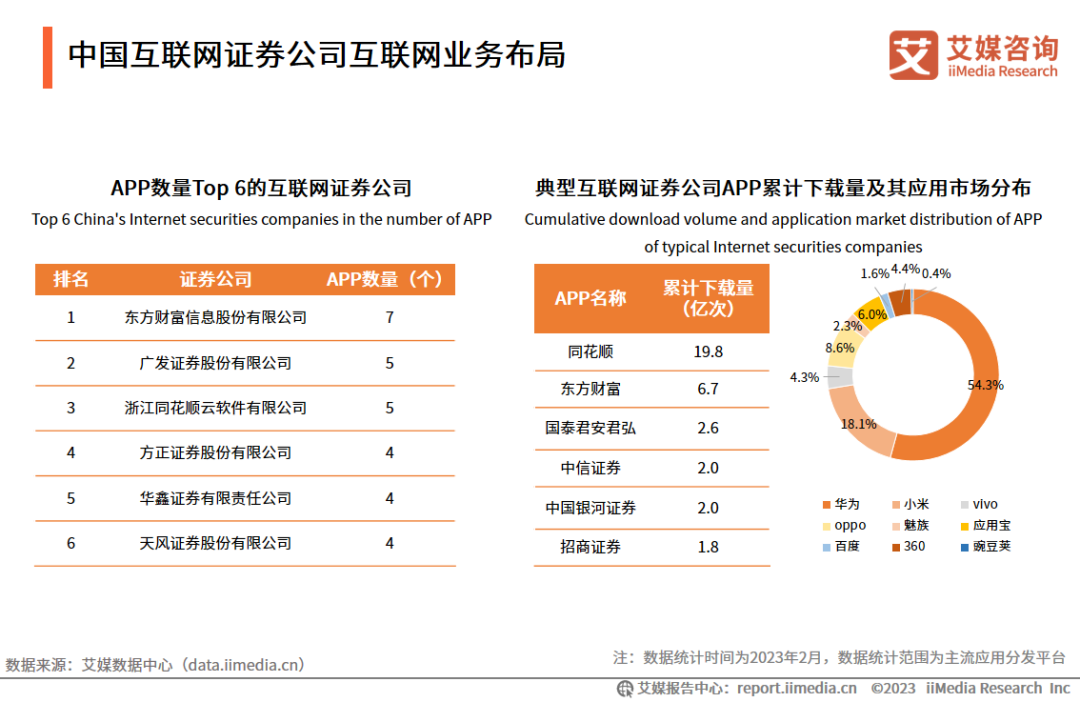

迄今,根据iiMedia Research(艾媒咨询)数据,2023年2月,中国互联网证券公司共拥有APP数量319个。APP数量前6的证券公司分别为东方财富(7个)、广发证券(5个)、同花顺(5个)、方正证券(4个)、华鑫证券(4个)和天风证券(4个)。

同花顺等6个典型互联网证券公司APP累计下载量集中于华为应用市场(54.3%),其中同花顺主流平台累计下载量合计为19.8亿次。

随着人工智能、AI、Chatgpt等新型技术的蓬勃发展,互联网证券更加强调智能。

证券APP2022年上半年更新迭代的重点方向便是智能工具,围绕智能订单功能进行升级,包括丰富条件单的投资标的(科创板、融资融券、可转债)、条件单的买卖功能、触发条件等。

智能投顾则是券商践行实现自动化金融财富管理的创新方向。大数据、模型和算法是智能投顾三大核心支柱,当前行业数据资源壁垒并未打通,用户画像简单,狭域的数据资源导致业内投顾策略同质化高,提供的服务限制在单一的投资目标。加强金融行业全域结构与非结构化数据整合,刻画用户立体画像,实现客群精准管理,再对客户群体进行针对性、差异化、个性化服务,会成为券商发展智能化财富管理的关键环节。

滚滚长江东逝水,互联网证券的故事未完待续。

作者:阿宅的产品笔记;公众号:阿宅的产品笔记

本文由 @阿宅的产品笔记 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益