2000+字解读:金融风险产品类型&流程

如果想入门金融风险产品的搭建,或许,你可以先从产品类型、产品流程、业务指标体系等方面进行了解。在这篇文章里,作者便进行了总结和分析,一起来看看吧,或许会对你有所启发。

信贷业务流程对很多风控从业者来说既熟悉又陌生,多数人在日常工作中的职能覆盖范围远远达不到全面了解,我们今天来看看金融风险产品入门筑基知识——产品类型&产品流程。

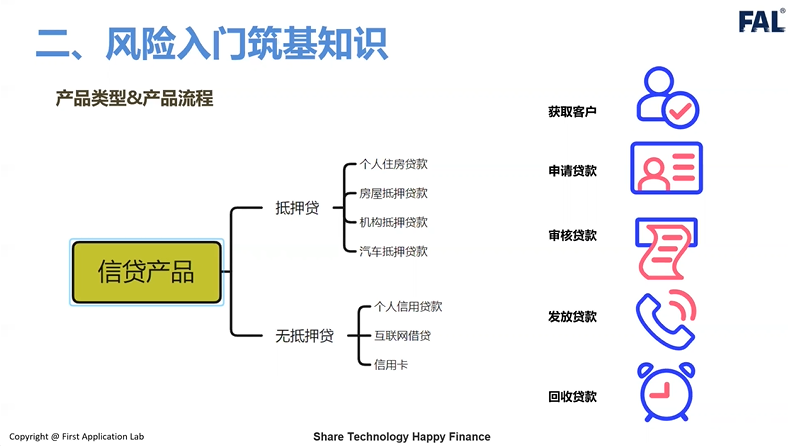

一、产品类型

信贷产品通常分为无抵押贷款和抵押贷款两种。

以下是产品类型示例图:

1)无抵押贷款

又称无担保贷款,或者是信用贷款。不需要任何抵押物,只需身份证明,收入证明,住址证明等材料、向银行申请的贷款,银行根据的是个人的信用情况来发放贷款,利率一般稍高于抵押贷款,客户可根据个人的具体情况来选择贷款年限,然后跟银行签订合同,有保障。

2)抵押贷款

又称“抵押放款”。要求借款方提供一定的抵押品作为贷款的担保,以保证贷款的到期偿还。抵押品一般为易于保存,不易损耗,容易变卖的物品,如有价证券、票据、股票、房地产等。贷款期满后,如果借款方不按期偿还贷款,银行有权将抵押品拍卖,用拍卖所得款偿还贷款。拍卖款清偿贷款的余额归还借款人。如果拍卖款不足以清偿贷款,由借款人继续清偿。

二、产品流程

以下是产品流程示例图:

1. 获取客户

1)线上:APP、H5、PC等

目前市面上的线上贷款产品种类繁多,客户可以通过身份信息在贷款平台上进行认证并全程线上操作的贷款方式,而现在的线上贷款方式基本上是通过征信平台对个人信誉度进行综合审核后下款。

2)线下:门店、地推等

银行线下贷款项目主要是常规的银行借贷,必须符合一定的贷款条件并向银行申请并有银行对资料审核并下款。

3)申请流程不一样

不同的贷款产品和贷款方式贷款额度也不同。

4)客群资质有差异

通过对不同风险的客群实现差异化的定价、差异化的利率服务,以实现最优的资产配置。

5)客户画像

在了解客户需求和消费能力,以及客户信用额度的基础上,寻找潜在产品的目标客户,挖掘用户的人口属性、行为属性、社交网络、心理特征、兴趣爱好等数据,经过不断叠加、更新,抽象出完整的信息标签,组合并搭建出一个立体的用户虚拟模型,即客户画像。

2. 申请贷款

1)进件要素确定

将申请贷款的各种资料证件,如身份证明、征信报告、居住证明、工作证明、收入证明、房产证明、营业证明等,确认真实性后提交到贷款公司或银行的系统里。

2)风险数据获取

利用真实的金融贷款数据,对贷款群体进行数据分析,从中获取直观的数据了解贷款群体,并使用机器学习算法,构建贷款风险预测模型,对贷款人进行预测,作为是否对其放贷的依据。

4)风险模块申请流程设计

风险模块申请流程可以说是信贷产品生命周期中的第一步,用户通过账户注册、提交个人信息、选择产品等。

3. 审核贷款

1)贷前策略制定

贷前策略制定是为了有效覆盖风险及提高收益。一方面是确定坏客户并拒绝放贷,另一方面是确定好客户并通过贷款申请及确定额度,在放款前做到避免资损。

2)申请评分卡(A卡)

侧重贷前,对授信阶段提交的资料赋值的规则。一般可做贷款0-1年的信用分析。

申请评分卡是对一系列用户信息的综合判断。随着可以收集到的用户信息变多,授信决策者不再满足于简单的if、else逻辑,而是希望对各个资料赋予权重和分值,根据用户最后综合得分判断风险,通过划定分数线调整风险容忍度,评分卡应运而生。

3)审批流程设计

信贷经办人对借款人提供的资料进行审查,审查借款人填写的基本情况是否属实,所提供的资料原件、复印件是否真实有效,申请的贷款金额和期限是否符合政策规定;同时还对借款人的信用记录进行审查。符合条件的,予以批准通过,发放贷款。

4)授信&定价

授信定价是银行在成本收益的基础上,运用某种办法确定对客户授信业务的综合收取的费用收入。

5)外部数据接入

外部数据接入是为了有效降低业务研发成本、减少运转时间,并提高业务效率,去除不必要的流程和障碍,实现组织的敏捷、技术的敏捷、服务的敏捷。

4.发放贷款

1)贷中调额

通过记录、分析客户使用贷款的一系列行为轨迹,以及贷款使用过程中客户征信等信息的变化,进而进行贷中授信额度管理。

2)贷中监控&预警

风险监控是一个持续的过程,比如跟踪评估企业或组织风险,并根据风险监控中发现的问题进行策略调整与优化。如果能在风险发生之前进行检测与预警,就可以减少企业在风险来临时的损失。

通过建立预警指标数据集市,预警规则,预警方式(如邮件),以便快速监控指标有效性变化,及时预警。

3)审批流程设计

业务申请提交后,开始审批流程,包括审查、审批、批复登记、登记合同、增信措施(抵质押权或担保)的落实、以及放款,对于不同风险客群做差异化处置。

4)存量客户运营

一方面是为了对达标客户的经营和维护,防流失;另一方面是为了对临界、潜力客户的挖掘,资产提升。

5)行为评分卡(B卡)

侧重贷中,对贷后可以收集到的用户信息进行评分的规则。申请人有了一定行为后,有了较大数据进行的分析,一般为3-5年。

在贷款发放后,通过收集用户拿到钱后的行为数据,推测用户是否会逾期,是否可以继续给该用户借款。例如用户在某银行贷款后,又去其他多家银行申请了贷款,那可以认为此人资金短缺,可能还不上钱,如果再申请银行贷款,就要慎重放款。

5. 回收贷款

1)催收策略

根据逾期客户的不同态度和行为,针对不同类型的客户,采用不同的类型策略进行催收,从而达到催收目的。

2)委外管理

催收政策的制定,将不良贷款项目委托给有相应资质的第三方催收公司进行催收;以及对催收运营团队管理。

3)催收评分卡(C卡)

侧重贷后,对已逾期用户未来出催能力做判断的评分规则。对数据要求更大,需加入催收后客户反应等属性数据。

催收评分卡是行为评分卡的衍生应用,其作用是预判对逾期用户的催收力度。对于信誉较好的用户,不催收或轻量催收即可回款。对于有长时间逾期倾向的用户,需要从逾期开始就重点催收。

4)资产分析

对企业经营资金和专项资金的来源和运用情况所进行的分析。

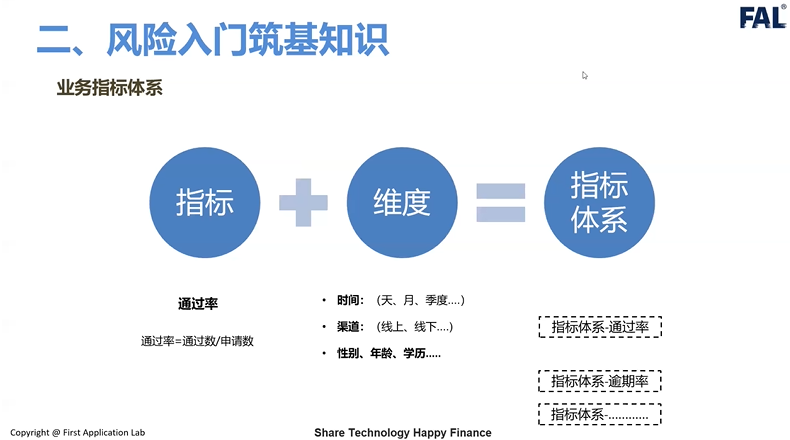

三、业务指标体系

业务指标是指对业务进行精细化分类后,可针对某一具体事物或行为进行量化描述的数值。一个好的业务指标体系,可使帮助管理者对业务有效进行数据化的管理,通过数据对业务进行监控,衡量,以及拆解。更多内容不在本篇展开详解。如有疑问,评论区随时交流探讨。

来源公众号:FAL-金科应用研院(ID:fintechapplab_sz),Make Fintech Easier And Smarter

本文由人人都是产品经理合作媒体 @FAL金科应用研院 授权发布,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益