汇票必知必会点

大家知道什么是汇票吗?汇票有什么作用呢?大家可以看看下面这篇文章,是笔者整理分享的关于汇票的相关内容。

汇票?支票?本票?商业汇票?银行汇票?…

出票?承兑?贴现?再贴现?转贴现?…

最近刚接触票据相关信息,一大堆陌生名词扑面而来,这些名词是否也把你绕晕了呢?

这不,经过几天的梳理,输出这篇汇票的必知必会点,以此作为汇票的入门。

希望你看完这篇文章之后,对于汇票也能有所了解。

一、什么是汇票?

具体在聊汇票之前,我们先来梳理下汇票的“族谱”,这样才能从顶层业务设计上了解到汇票,知道他所处的位置。

在《中华人民共和国票据法》中对汇票的归属进行了说明:

第二条 在中华人民共和国境内的票据活动,适用本法。本法所称票据,是指汇票、本票和支票。

也就是说,汇票是票据的“儿子”,“兄弟”还有支票和本票。支票和本票在此文不做展开,感兴趣的读者可以自行查阅资料了解。

那什么是汇票呢?

我们继续看下《中华人民共和国票据法》:

第十九条 汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。汇票分为银行汇票和商业汇票。

汇票业务中最基本的当事人有出票人、付款人和收款人(持票人)这三人。

那汇票具体有啥用?

汇票的业务形态简单来说,可以理解为是「欠条」,持票人给付款人这张“欠条”的时候,付款人需要见票即付或者在指定日期进行付款。

根据是“谁”(出票人)出的欠条,又可以分为银行汇票和商业汇票。银行汇票是见票即付,商业汇票则是更多采用指定日期支付。

1. 银行汇票

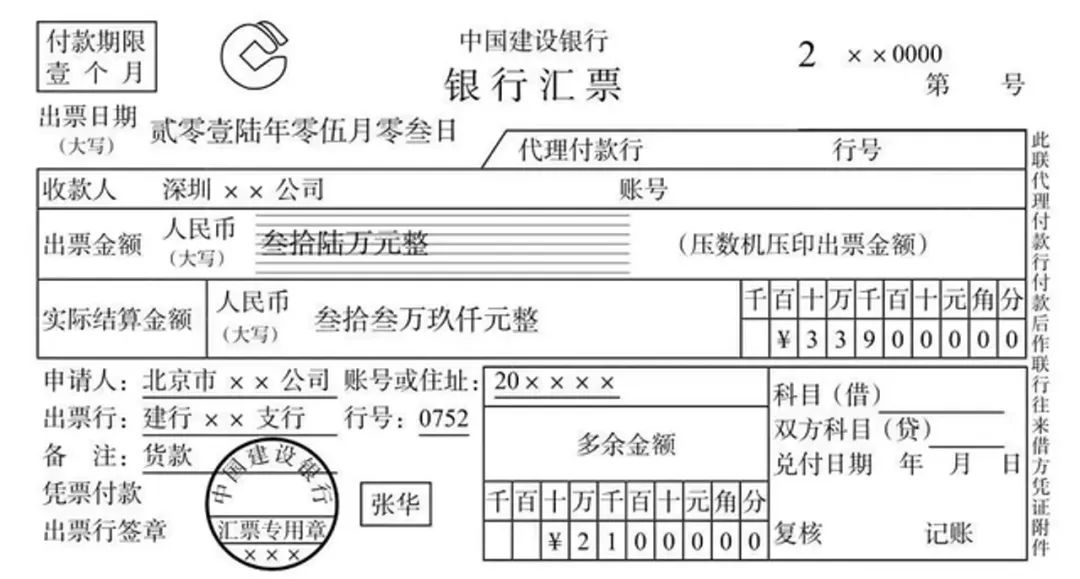

银行汇票由银行签发和付款,样票如下图:

让我们来解释下这张2016年5月3日(出票日)银行汇票所包含的意思:

- 北京市XX公司(申请人)因为和深圳XX公司(收款人)发生了真实的贸易往来,预计产生了货款360000元,并且北京市XX公司的银行账户上有「多余」预计货款金额的余额,就向建行XX支行(出票人)申请银行汇票,用于支付深圳XX公司的货款。

- 建行XX支行确认了申请人的账户余额,确实够开具银行汇票,就冻结了360000元余额,然后将银行汇票交予北京市XX公司。

- 实际货款金额为339000元,北京市XX公司在银行汇票中标明对应货款金额,交付给深圳XX公司。这里主要靠的是「银行信用」。

- 深圳XX公司需在一个月内(付款期限)到银行办理收款。

- 银行审核深圳XX公司信息,确认无误,办理收款。

- 收款完成,北京市XX公司账户减少339000元,解冻21000元;深圳XX公司账户增加339000元。

看完这个流程,你有发现银行汇票的业务形态与什么很相似?

没错,就是「转账」。银行在其中就是扮演了“中介”的角色,就账户资金进行了划拨,从北京市XX公司划拨到深圳XX公司的账户。

按照现在信息技术的发展程度,银行汇票这种业务形式和业务规模应该不会很长远…

我查了下2015年、2018年和2022年中国的支付体系运行总体情况:

2015年:银行汇票业务211.94万笔,金额1.56万亿元,同比分别下降31.09%和7.36%;2018年:银行汇票业务26.75万笔,金额1969.77亿元,同比分别下降49.26%和45.96%;2022年:银行汇票业务13.04万笔,金额1106.12亿元,同比分别下降4.84%和20.62%。

可以说,银行汇票的业务规模是断崖式的下降。

究其原因,我是觉得银行汇票主要解决了“汇”的需求,在以往信息技术不发达的情况下,“汇”这个动作有他存在的价值。也许随着技术的发展,在不久的将来银行汇票终将退出历史舞台(有点想了解汇票的历史了…)。

2. 商业汇票

商业汇票的出票人是工商企业,那商业汇票还有没有“儿子”呢?

在《支付结算办法》中对“商业汇票”再进一步进行了阐释:

第七十三条 商业汇票分为商业承兑汇票和银行承兑汇票。

那么,汇票的“族谱”就完成梳理了,如下图:

又多了一个名词——承兑,是什么意思?

承兑即为“承诺兑付”。工商企业(出票人)出票后,在未来指定日期,持票人可向工商企业/金融机构(付款人)提示承兑,付款人要进行承兑。

商业汇票的付款人为承兑人。

相比较银行汇票,商业汇票的业务形态与「欠条」会更加相似。从2015年、2018年和2022年中国的支付体系运行总体情况来看:

2015年:实际结算商业汇票业务1905.71万笔,金额20.99万亿元,同比分别增长3.45%和8.86%;2018年:实际结算商业汇票业务1892.57万笔,金额16.21万亿元,笔数同比增长14.81%,金额同比下降3.35%;2022年:实际结算商业汇票业务2812.42 万笔,金额24.23万亿元,同比分别增长 5.54%和8.82%;

总体上,商业汇票业务规模在万亿级别,与银行汇票不同的是商业汇票有很强的「融资」特性。

根据承兑人的不同,可以分为商业承兑汇票和银行承兑汇票。

那商业承兑汇票由工商企业承兑,银行承兑汇票承兑人就是银行?

不完全对。前半句正确,后半句不对。

“商业承兑汇票由工商企业承兑”这个应该毋庸置疑,那么后半句的银行承兑汇票的承兑人是怎么回事?

我们来看下相关的办法。

在《支付结算办法》中说明:

第七十三条 商业汇票分为商业承兑汇票和银行承兑汇票。商业承兑汇票由银行以外的付款人承兑。银行承兑汇票由银行承兑。商业汇票的付款人为承兑人。

“银行承兑汇票由银行承兑“,似乎没毛病。那我们看下另外一个办法——《电子商业汇票业务管理办法》:

第二条 电子商业汇票是指出票人依托电子商业汇票系统,以数据电文形式制作的,委托付款人在指定日期无条件支付确定金额给收款人或者持票人的票据。电子商业汇票分为电子银行承兑汇票和电子商业承兑汇票。电子银行承兑汇票由银行业金融机构、财务公司(以下统称金融机构)承兑;电子商业承兑汇票由金融机构以外的法人或其他组织承兑。电子商业汇票的付款人为承兑人。

是不是感觉很相似?

因为现在商业汇票绝大多数都是以「电子」的形式制作,在2009年发布了《电子商业汇票业务管理办法》,算是对1997年发布的《支付结算办法》中的相关内容的补充。

而“电子银行承兑汇票由银行业金融机构、财务公司(以下统称金融机构)承兑”,也算是对承兑人进行了补充。

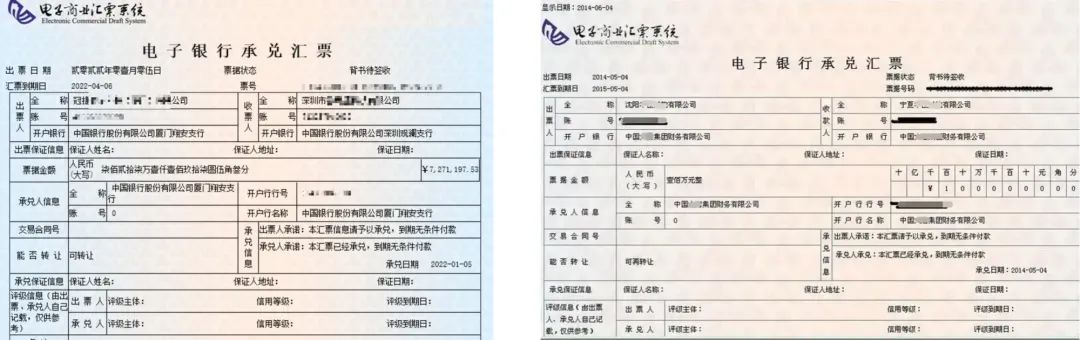

可以看下列示例,下图(左)承兑人为银行,下图(右)承兑人为财务公司:

1)商业承兑汇票

商业承兑汇票工商企业签发,并由工商企业承兑,样票如下图:

让我们来解释下这张2023年8月11日(出票日)商业承兑汇票所包含的意思:

- 山东XX公司(出票人)因为和滨州XX公司(收款人)发生了真实的贸易往来,需要给滨州XX公司支付10000000元。山东XX公司的银行账户可能有10000000元,也可能没有。但是着没关系,山东XX公司作为买方,可以非常强势地对滨州XX公司,说“这先开张商业承兑汇票先给你,2023年8月25日(到期日)你找我承兑,我无条件付钱”,滨州XX公司含泪答应。所以商业承兑汇票依靠的是「企业信用」。

- 山东XX公司登录泰安银行网银,开出商业承兑汇票给滨州XX公司。

- 滨州XX公司登录齐鲁银行网银,确认签收商业承兑汇票。到期后可向山东XX公司承兑,也可在到期前做其他操作(下文再说)。

以上是一种商业承兑汇票的出票场景(由付款人签发),还有另一种场景是由收款人签发。

还是上面那两家公司为例,滨州XX公司在贸易中作为卖方,为方便北京XX公司调节流动资金,开出一张商业承兑汇票,并由北京XX公司对此汇票做出承诺兑付,则北京XX公司为付款人,滨州XX公司为出票人/持票人。

2)银行承兑汇票

银行承兑汇票工商企业签发,并由银行、财务公司等金融机构承兑,样票如下图:

让我们来解释下这张2014年5月4日(出票日)银行承兑汇票所包含的意思:

- 冠捷XX公司(出票人)因为和深圳市XX公司(收款人)发生了真实的贸易往来,需要给深圳市XX公司支付7000000元(简单点)。冠捷XX公司的银行账户可能有7000000元,也可能没有。但是因为是银行承兑汇票,银行作为承兑人,需要确认沈阳XX公司账户是否有7000000元,如果没有则需要保证金或者抵押物。所以银行承兑汇票依靠的是「企业信用+银行信用」。

- 满足出票条件后,沈阳XX公司登录中国银行网银,开出银行承兑汇票给深圳市XX公司。

- 深圳市XX公司登录中国银行网银,确认签收银行承兑汇票。到期后可向冠捷XX公司承兑,也可在到期前做其他操作。

- 到期后,冠捷XX公司支付差额给中国银行。

3. 不同汇票的异同点

1)银行汇票和银行承兑汇票

这俩汇票在最开始接触的时候,最容易混淆了,主要名字差了「承兑」二字。但了解完具体的含义之后,是不是发现他俩就是完全不同的品种呢?我们主要说下不同点:

- 出票人:银行汇票的出票人是银行;银行承兑汇票的出票人是工商企业。

- 开票条件:银行汇票是付款人先把足额钱存入了银行,才可开票;银行承兑汇票是即使付款人存入的钱不足以支付票面金额,也可开票,但一般需要保证金和抵押物。银行也会先对收款人足额支付,到期后再向付款人追偿。

- 承兑方式:银行汇票是见票即付,不需要承兑;银行承兑汇票,则需要承兑。

2)银行承兑汇票和商业承兑汇票

银行承兑汇票和商业承兑汇票同属于商业汇票,因其承兑人不同风险和流通性也会不同。

- 风险和流通性:通常银行承兑汇票的风险低于商业承兑汇票,流通性则高于商业承兑汇票。

- 开票条件:商业承兑汇票完全依靠企业信用,一般无需保证金或抵押物;银行承兑汇票因为承兑人是银行,因此需要保证金或抵押物来降低风险。

三、票据行为

接下来我们来聊聊票据行为,以下按照电子商业汇票进行说明。

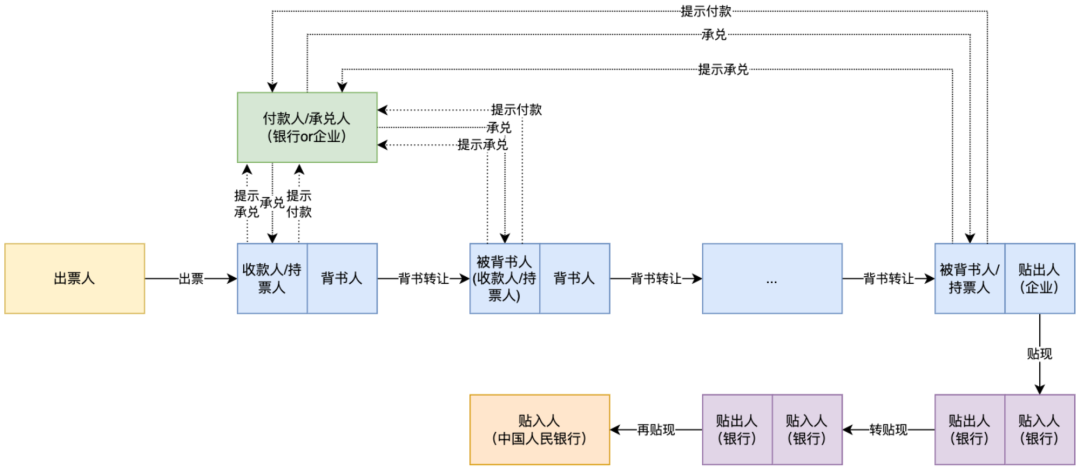

以下是主链上的票据行为,同一个持票人在不同的票据行为下会有不同身份,用票据行为连接,如下图:

1. 出票

出票是指出票人签发电子商业汇票并交付收款人的票据行为。

这是汇票的起点行为,在交付收款人前,可办理票据的未用退回。

2. 提示承兑

提示承兑是指持票人向付款人出示汇票,并要求付款人承诺付款的行为。

提示承兑发生于到期日「前」,因为现在多为电子票,银行网银中一般具备定时发起提示承兑的动作的功能。

3. 承兑

承兑是指付款人承诺在票据到期日支付电子商业汇票金额的票据行为。

承兑人(付款人)应在票据到期日「前」,承兑电子商业汇票。

4. 提示付款

提示付款是指持票人通过电子商业汇票系统向承兑人请求付款的行为。

持票人应在提示付款期内向承兑人提示付款,提示付款期自票据「到期日」起10日,也就是到期日t+10。

那我在到期日「前」提示付款可不可以?

答案是可以的。但是承兑人可以拒绝付款,就是这么任性。

在到期日后进行提示付款,承兑人需在3天内进行应答。若未应答,账户中有足额资金则会视为同意付款。

与提示承兑相似,银行网银壁板具有自动提示付款的功能。

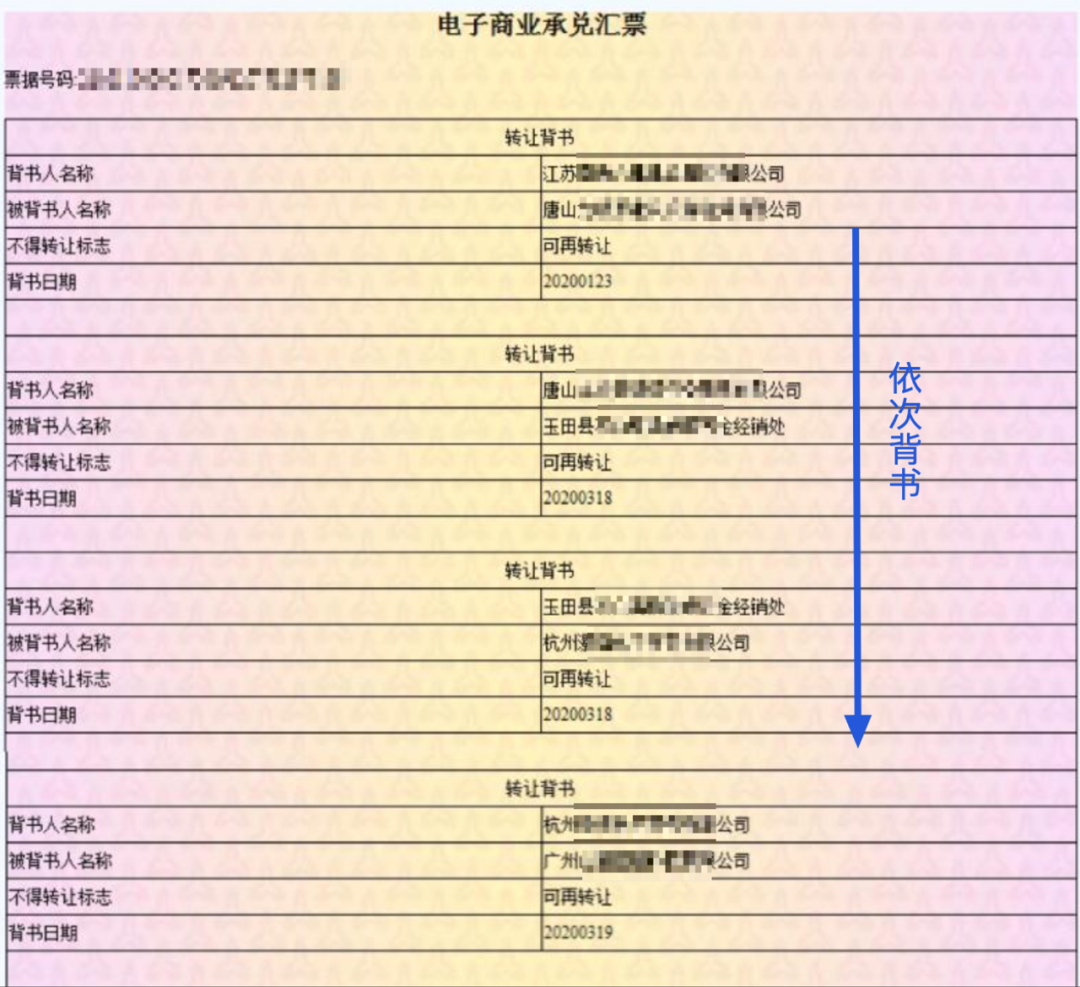

5. 背书

背书也叫转让、背书转让,是指持票人将电子商业汇票权利依法转让给他人的票据行为。

除了出票时注明「不可转让」的,汇票是可进行背书转让的。并且在提示付款期后,不得进行转让背书。

为什么叫背书?

背书即为“背面书写”转让信息,在汇票的背面是会记录背书人和被背书人信息,如下图:

为什么要背书?

因为在实际的贸易情景中,是一条贸易链或者说是一条供应链,链条中的某一个企业作为卖方,在其他场景中就会变成买方。而在买方时,就可将之前获得的汇票转让给卖方,这样汇票就行了流通。

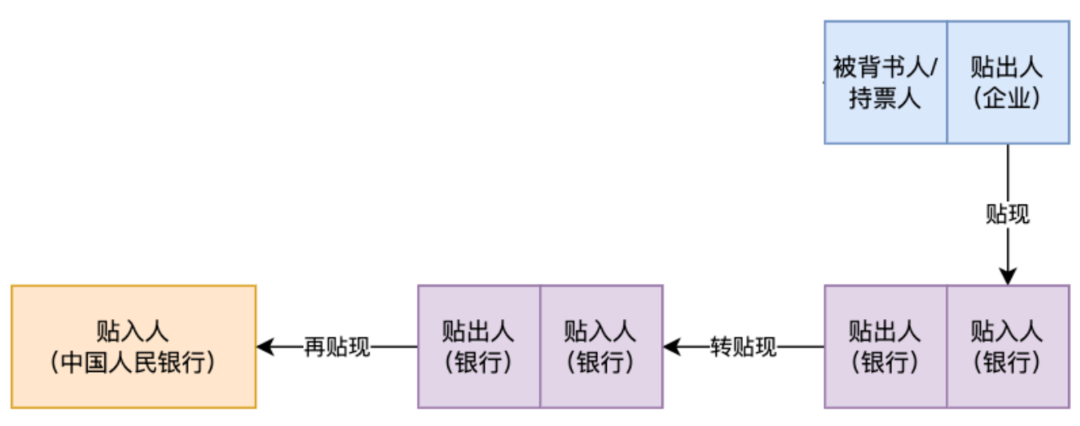

6. 贴现、转贴现和再贴现

- 贴现是指持票人在票据到期日前,将票据权利背书转让给金融机构,由其扣除一定利息后,将约定金额支付给持票人的票据行为。

- 转贴现是指持有票据的金融机构在票据到期日前,将票据权利背书转让给其他金融机构,由其扣除一定利息后,将约定金额支付给持票人的票据行为。

- 再贴现是指持有票据的金融机构在票据到期日前,将票据权利背书转让给中国人民银行,由其扣除一定利息后,将约定金额支付给持票人的票据行为。

总结贴现、转贴现和再贴现,三者都是到期日前的背书转让行为,并且包含了款项的支付,业务形态来说可以认为是在「卖票」来获取钱。贴现一般是企业将票卖给金融机构,转贴现是金融机构之间的互相买卖,再贴现是金融机构卖给中国人民银行(央行)。其中转让方为帖出人,受让方为贴入人。关系链如下图:

也就是说,企业作为持票人,有到期收款、背书转让、贴现这三种票据行为。

贴现、转贴现和再贴现按照是否赎回的交易方式,分为买断式和回购式。

1)买断式

买断式是指贴出人将票据权利转让给贴入人,「不约定」日后赎回的交易方式。

2)回购式

回购式是指贴出人将票据权利转让给贴入人,「约定」日后赎回的交易方式。

7. 质押

质押是指电子商业汇票持票人为了给债权提供担保,在票据到期日前在电子商业汇票系统中进行登记,以该票据为债权人设立质权的票据行为。

8. 保证

保证是指电子商业汇票上记载的债务人以外的第三人保证该票据获得付款的票据行为。

9. 追索

追索是指持票人请求付款的行为。

根据是否到期后拒付可分为付追索和非拒付追索。

1)拒付追索

拒付追索是指电子商业汇票到期后被拒绝付款,持票人请求前手付款的行为。前手是指在票据签章人或者持票人之前签章的其他票据债务人,也就是说交易链上之前的所有对手。

2)非拒付追索

是指承兑人被依法宣告破产的、因违法被责令终止业务活动的情况。

还有需要注意一点的是,到期日「前」的拒付,持票人是不可以拒付追索的。

三、总结

关于汇票必知必会的基本入门知识就到此为止了,只能说再接触一个新业务的时候,散乱的、晦涩的知识点如何整理成结构性、易懂的知识,真的非常考验个人能力。

如果文中有哪些不正确的地方,也希望你能指正,欢迎前来叨唠。

希望这篇文章对你有用~

参考

[1]中华人民共和国票据法https://www.gov.cn/banshi/2005-07/11/content_13699.htm

[2]支付结算办法

https://www.gov.cn/zhengce/1997-09/19/content_5712671.htm

[3]电子商业汇票业务管理办法http://www.moj.gov.cn/pub/sfbgw/flfggz/flfggzbmgz/201004/t20100428_144814.html

[4]2015、2018、2022年支付体系运行总体情况

本文由@没汤圆啦 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

在票据行为那,按理说不应该是出票人去提示承兑人承诺承兑吗?后续的被背书人只需要提示付款就可以了?

你是对的,提示承兑是票据签发环节的行为。