干货!基金投资的收益和费用解析

基金行业的发展和国民投资需求的日益增长,大多数人都开始基金投资,那大家了解基金的收益是怎么计算的吗?知道投资过程中涉及了哪些费用的支出吗?下面这篇文章是笔者整理分享此的内容,大家一起往下看了解更多吧!

随着基金行业的发展和国民投资需求的日益增长,身边越来越多的朋友开始了基金投资,但是大部分人只知道投资基金是把自己的钱交给专业的基金经理打理,却不知道基金的收益是怎么计算的,也不知道投资过程中涉及了哪些费用的支出,本文将对<公募基金的收益计算方式、主要的收益指标和投资过程中包含的费用进行深度解析,欢迎大家一起探讨。

一、基金的收益类型

根据收益计算方式的不同,大致可以将基金分为净值型、现金理财型(货币基金)和固定收益型。

1. 净值型

- 基金净值:净值又称基金单位净值,也就是每一份基金单位的净资产价值。其计算公式为:基金净值=基金总净资产/基金总份额。

- 投资者交易基金按照最新的单位净值计算,收益则是根据基金净值的变动来计算。如:张三用12000元买入一只净值为1.2的基金,不考虑费率的情况,买入份额=买入金额/基金净值=12000/1.2=10000(份),若基金净值从1.2上涨到1.3,则张三的盈利=买入份额*净值变动值=10000*(1.3-1.2)元=1000元。

2. 现金理财型

货币基金是一种专门投向风险较小的货币市场工具的开放式基金,具有高安全性、高流动性、稳定收益性的特点,大家熟知的“余额宝”就是货币基金包装而来的。货币基金的收益分配指标包括“每万份收益”和“七日年化收益率”两种,万份收益指的是每一万份基金份额当天可以获得的收益,七日年化收益率是指过去七天每万份基金份额净收益折合成的年化收益率。

3. 固定收益型

该类型指产品到期后,按照约定好的收益率进行结算,产品收益=买入金额*约定年化收益率*计息天数/365,目前市面上没有保本保息的基金产品,本文后面的内容将针对净值型和现金理财型基金进行解析。

二、交易规则-收益计算时点

购买基金分为<申购和<认购两种情况:基金首次募集期购买基金的行为称为认购;在基金成立后购买基金的行为称为申购。

1. 申购

- T日3点前申购,按照T日净值买入,收益从T+1日开始计算;

- T日3点后申购,按照T+1日净值买入,收益从T+2日开始计算。

2. 认购

募集期认购,产品成立日开始计算收益。

3. 赎回

- T日3点前赎回,按照T日净值卖出,收益计算截止到T日;

- T日3点后赎回,按照T+1日净值卖出,收益计算截止到T+1日;

- 货币基金在周五赎回时,周末的也会一并计算。

注:上文T日是指交易日。

三、查看收益的关键指标

购买基金后,投资者查看基金收益的主要指标包括<日收益、持仓收益(率)、持有收益(率),累计收益,净值型基金和货币型基金除日收益计算方式不同之外,其他指标都可以使用相同的计算逻辑。

1. 日收益

日收益指的是基金每天的收益,净值型基金基本上以每天、每周等固定频率更新净值,货币型基金按照每天的万份收益更新收益,且收益会以现金分红的形式转换成基金份额,节假日的收益在节后第一个交易日统一计算。

- 净值型基金:日收益=持有基金份额*(今日净值-昨日净值)+今日现金分红。

- 货币型基金:日收益=持有基金份额*今日万份收益。

2. 持仓收益及持有收益

两个指标都是计算持仓期间的收益,<区别在于:持仓收益统计的是本次持仓(从持有份额开始,直到赎回全部份额)期间的总收益;持有收益统计的是当前持有份额所产生的收益,若基金被部分赎回,那将按照基金的份额分配收益,赎回部分的收益将被剥离。

1)持仓收益(率)-计算方式

- <持仓收益=持仓期间每日收益累加;

- <持仓收益率=持仓收益/持仓成本;

- 持仓成本=持仓期间累计买入金额-持仓期间累计卖出金额。

注:当持仓成本为负时,持仓收益率无法统计,出现这种情况主要是基金净值大涨,即使客户只赎回了部分份额,赎回的金额也超过了当初买入的金额。

2)持有收益(率)-计算方式

- <持有收益=持有市值-持有成本;

- <持有收益率=持有收益/持有成本;

- 持有市值=当前持有份额*当前基金净值;

- 持有成本=当前持有份额*持有成本单价,持有成本单价为持仓期间平均买入成本。

3. 累计收益

累计收益指的是投资者购买的某一个基金产品(包括已经赎回的和仍持有的),历史上产生的所有日收益的总和。

4. 基金分红

基金分红是指基金将收益的一部分以现金形式或红利再投资(将现金转为基金份额)的形式派发给投资人,这部分收益原来就是基金单位净值的一部分,分红分红前后基金资产不发生变化,也就是<分红并不会增加投资者的收益。

四、投资过程中的费用

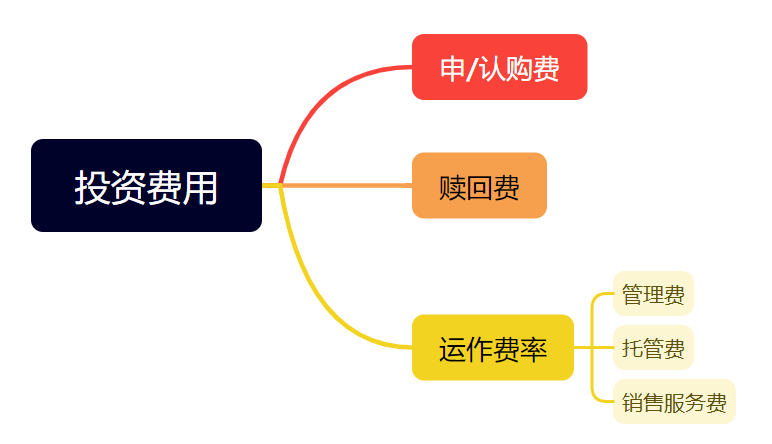

公募基金投资过程中涉及了申(认)购费、赎回费、管理费、托管费、销售服务费。其中申(认)购费和赎回费是在申购和赎回时支付,投资者可以很明确的看到这笔费用的支出,是一笔“看得见”的费用;而管理费、托管费、销售服务费是运作费用,这部分费用会按日折算,直接从基金净值中提取,无需投资者在每笔交易中另行支付,是一笔“看不见”的费用。

1. 申(认)购费

申/认购费是支付给销售机构的费用,一般来说申购金额越大,费率优化越大。

计算公式:

- 申购金额=净申购金额×(1+申购费率);

- 申购费=申购金额-净申购金额=申购总金额×申购费率/(1+申购费率)。

2. 赎回费

同理,赎回费是基金卖出时支付给销售机构的费用,一般来说持有时间越长,费率优化越大。

计算公式:

- 赎回总金额=赎回份额*赎回日净值;

- 赎回费=赎回总金额*赎回费率;

- 赎回到账金额=赎回总金额-赎回费。

3. 运作费率

1)基金管理费

基金管理费本质上是投资者支付给基金管理人员的报酬。基金管理费用有高有低,一般情况下,被动型基金低于主动型基金,债券型或偏债型基金低于股票型基金。

基金管理费按日的计算公式为:管理费率×基金资产净值 / 365

2)托管费

- 基金托管费是托管人为保管和处理基金资产而收取的费用。一般来说,基金托管人由银行担任。

- 基金托管费按日的计算公式为:托管费率×基金资产净值 / 365。

3)销售服务费

销售服务费是从基金财产中计提的一定比例的费用,用于支付销售机构佣金、基金的营销费用以及基金份额持有人的服务费等。

销售服务费按日的计算公式为:服务费率×基金资产净值 / 365

一般来说销售服务费和申购费只收取一种,这里要提到A、B、C三类基金的区别,大家买基金时可能会注意到,在一些基金的名称中,会以A、B、C三个字母结尾(如国信安泰中短债券A和国信安泰中短债券A),相同名称下的不同类基金,其实意味着交易费用的不同。

A类属于“前端付费模式”,申购费用在申购时扣除;B类一般属于“后端付费模式”,即申购费用在申购时不扣除,但在赎回时扣除;C类属于“销售服务费用模式”,即申购和赎回时不扣费,申购费用按天在销售服务费用中扣除。

当然,有些基金并不是A、B、C三类都有,可能只有A类和C类,我们在投资时需要记住“长A短C”,也就是长期投资买A类,短期投资买C类,因为申购费是一次性支出,而销售服务费是持有期间每日收取的,因此长期投资买A类更划算。

五、总结

- 基金投资过程中涉及到了多种类型的费用,投资者一定要精打细算,在同类型基金中综合比较申购费、赎回费和运作费用,选择性价比最高的基金。

- 同一只基金在不同的销售平台申购费可能会有很大的差异,有些平台打一折,有些平台可能不打折,记得要货比三家。

- 购买基金前需规划好投资时间,短线投资可能会被收取很高的赎回费,购买时一定要仔细查看赎回费率。

本文由 @十里马 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益