长期主义:从巴菲特到马斯克的财富逻辑

人不是为事情困扰,而是被对事情的看法困扰。

硅谷传奇人物马斯克,除了是一个商业和科技奇才,其实他在认知升级方面也有自己独到的见解。在这里我先卖个关子,从前一阵引起轩然大波的片子《后浪》说起。

B站《后浪》截图

《后浪》之后,又出了各个版本的“真正的后浪”,或是衍生出来的“韭浪”、“非浪”等各种“X浪”。

我最喜欢的,是这个日本版的“后浪”——

一开始,置身马拉松长跑的赛道中,被人群裹挟着向前:

后来,男主忽然停下来,面对镜头一笑,说“人生不是一场马拉松”,然后选手们纷纷翻越围栏,闯出赛道,开始体验各种丰富的人生:

凭良心讲,但凡经历过高考这种千军万马过独木桥的人,看到这里内心都是很复杂的:既羡慕,也很无奈。

B站的《后浪》,表面上吹捧的是这一代年轻人,其实本质上是在吹爆花式消费和娱乐,没有创造和生产,也没有思考。一句话:离现实太远。

片子从头到尾,跟“人”并没有半毛钱关系,倒是跟“消费”有很大关系。他们看中的,只是有消费潜力的年轻人而已。同样的片子,20年后再放一遍,逻辑一样是通的——因为20年前的你和20年后的你是不同的,但是20年前的钱和20年后的钱都是一样的。

而日本版的“后浪”,恰好能够映照出我们人生的轨迹:出厂设置,认为人生只有“读书-找一份体面的工作-结婚生娃-鸡娃”这一条道,是一场父母-子女-孙子女不断接力的马拉松,“子子孙孙,无穷匮也”。

可随着自己的观察和思考,会发现人生有无数种可能性:为什么必须上大学?为什么必须考公务员?为什么一定要结婚…每一个问号背后,都是一个更广阔的世界,有着不一样的痛和快乐。它可能是一个百米赛跑、可能是跳伞、可能是环球徒步…谁知道呢?总之——

人生不该是一场没有选择的马拉松。

可是人生又该如何?

冯唐曾说,不着急不害怕不要脸,很精到很有趣,但看了估计你还是不知道还怎么操作。就像是五指山顶的六字真言,“唵(ōng)、嘛(ma)、呢(nī)、叭(bēi)、咪(mēi)、吽(hōng) ”——无上庄严,无处下手。所以我更喜欢按自己的方式来操作。

长期主义实操方法

下面为你介绍,道是无的长期主义实操方法:

- 首先你得有一个系统。

- 不断打磨升级系统,提升成功率。

- 跨领域投放,放大系统的效能。

- 确定你的人生基本信念和价值观。

1. 首先你得有一个系统。

比如,输入-输出系统。如果你输入的是垃圾,没法指望输出的会是金币。同样,如果你每天闲暇看的都是抖音快手,也不能指望高质量的公众号文章输出。

当初我离开公募基金来到蚂蚁,也是希望在我的人生系统中输入新变量,给自己职业生涯的下半程带来另一种可能:收入、职位、城市什么的,其实都没有太多考虑。一年多过去了,我对自己当初的选择愈加满意。

脑海中经常浮现的那句话,也分享给你:如果你不按自己想的活,就会按自己活的想。始终要考虑为自己积累更多选择权,钱是获得更多选择权的介质,但选择权并不等于钱。你可以通过承担更大的不确定性,来获取更多的选择权。所谓的“铁饭碗”,并不是你有一个稳固的工作和收入,而是通过拥抱不确定性获得选择多个铁饭碗的能力。

再比如,刺激-反应系统。很多人对于外部的一个刺激信号,会条件反射地给出自己情绪或行为的反应,就像巴甫洛夫实验中的狗,一听到铃铛声就分泌唾液。这在我看来,就属于母胎出厂设置系统从没升级过的情况。

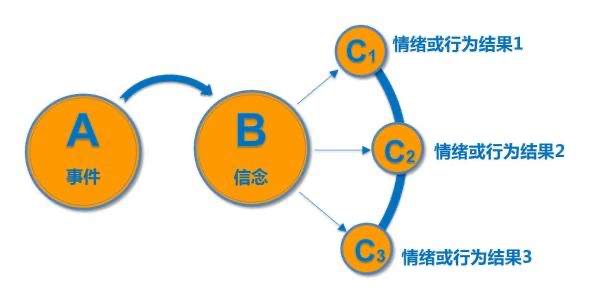

美国心理学家埃利斯提出了“情绪ABC理论”,该理论认为激发事件A只是引发情绪和行为后果C的间接原因,而引起C的直接原因则是个体对激发事件A的认知和评价而产生的信念B。

情绪ABC理论

当你说“其实我也不想这样,但我真的没得选啊”的时候,其实往往是忽略了信念的作用,只看到了其中一种结果C1。如果你能回过头检查一下自己的信念,就会真的是广阔天地大有作为,从C2到Cn,选项极其丰富。

在美剧《良医》中,顽皮的少年把灯泡吞进嘴里拿不出来。一开始Shaun他们想把灯泡整个取出来,但是各种方案想尽,都无法在不伤及咬肌的情况下实现。

最后,是通过手术刀都切不开的外科专用袋,包裹灯泡,然后患者咬破灯泡的方式做到的(妹妹贡献了致命一击,哈哈),Shaun把袋子和里面的灯泡一同取了出来。

改变一下观念,从“完整取出灯泡”变成“打碎灯泡后取出”,问题一下子就有了解法,结果也就不一样了。

埃利斯说:

“人不是为事情困扰着,而是被对事情的看法困扰着”。

善哉斯言。

前面提到的“不着急不害怕不要脸”法则,放到ABC的框架下来看,其实说的就是C(结果),而结果想要生效,就依赖于更新你的B(信念):

- 信念一:对待时间的态度。好的结果=努力+时间。做出努力就像打水漂,石块扔出去之后,安心等待结果就好——于是,可以不着急。

- 信念二:对待结果的态度。担心不担心,都不能改变结果;就算输了也可以从头再来——于是,可以不害怕。

- 信念三:对待评价的态度。结果=可控的个人努力+不可控的外部因素。为不可控的外部因素付出羞愧、自责之类的情感,都是多余的——于是可以不要脸。

2. 不断打磨升级系统,提升成功率

对长期主义者来说,单个事件的重要性,远远小于自身系统,所以他们会始终聚焦于系统有效性的验证和针对性的优化,而不是只看事件本身带来的利益得失。所以,需要不断打磨升级系统,提升成功率。

所谓的打磨升级,其实也不复杂,无非是“增删改查”。比如,把你“刺激-反应”的应对模式,变成“刺激-信念-反应”。每次接收到信号,先停一下,问一下自己的信念是什么,然后再做反馈。

很多脾气暴躁的人说,“我控制不住自己的暴脾气”,其实要控制的并不是“发脾气”这个行为结果,而是要往源头捋一捋,检查和校正一下自己的信念:对方指出我的缺点,我通过发脾气拒绝承认,或是欣然接受并刻意调整,哪一个对我更有价值和帮助?——把信念从“维护自尊”转变为“获得成长”后,你的行为自然就会不同。

这个过程中,难的不是方法,而是不断地复盘、不断地实操,这真的是有点痛苦和枯燥的。

不过对很多人来说,不用说优化系统了,他们可能连一个完整的系统都没有。

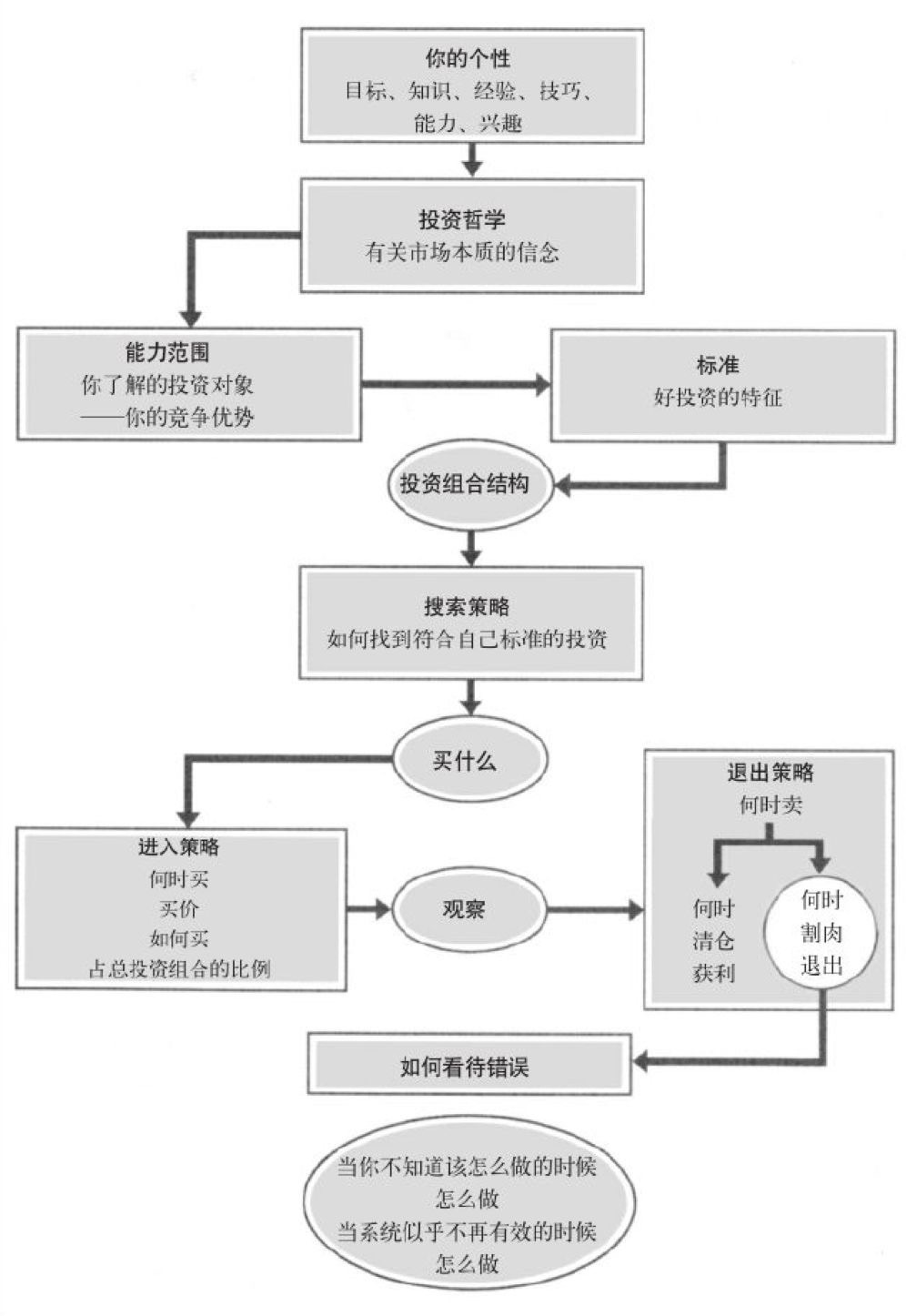

比如,对于股票交易来说,往往只能看到“买入”和“卖出”这两个操作,至于何时止损止盈(投资目标)、买多少卖多少(头寸控制)是从来没考虑过的,就更不用说如何识别市场机会、了解自身风险承受力、从基本面和技术面选股了(是的,下面那张熟悉的图又来了,我的习惯是趁手好工具要用到吐)。

来自:《巴菲特和索罗斯的投资习惯》

先不说上图这种专家级的投资系统,对于一个普通投资者来说,一个最简单的交易系统,起码要包括四个部分:买进,卖出,止损止盈,头寸控制。而只要有了这个基础的系统内核,随着你的不断操作和总结反思,属于自己的一套投资系统框架才能真正搭建起来。从那一刻起,你才算真正摆脱了韭菜的命运。

罗胖说,一个人的成就,来自一套核心算法乘以大量重复动作的平方。本质上,就是一套系统的反复大量应用,我认为这就是长期主义的基本原则。

3. 跨领域投放,放大系统的效能

对长期主义者来说,会有三个基本的假设:

- 人生挺长的,但是用掉一秒就少一秒

- 每一个领域都有自己的生命周期,同时一个人在一个领域能获得的成就是有很明显的上限的

- 世界挺复杂的,但是也意味着不同领域的机会还是挺多的

基于这三条假设,你会很容易得出一条结论:要把有限的时间,投入到不同的领域中去,享受各个领域发展的红利。按照同样逻辑操作的,还有资产配置:尽可能覆盖更加多样化的大类资产,实现分散风险和获取市场各行业平均收益水平的目标。

最典型的例子是马斯克。他在好几个相去千里的不同领域中,都创立或投资了一家独角兽公司:

- PayPal:美国版支付宝。马斯克出资1000万美元创建,eBay于2002年斥资15亿美元收购,马斯克在这笔交易中的收入在1.65亿至1.75亿美元之间

- SpaceX:太空探索技术公司。马斯克在2002年花费了超过1亿美元创建,2020年2月,估值360亿美元左右

- DeepMind:AI公司。成立于2010年底,马斯克是其关键的天使投资者之一。2014年1月,谷歌宣布收购该公司,收购金额不详,但外界猜测交易金额在4亿至6亿美元之间。

- 特斯拉:电动汽车公司。马斯克任CEO,拥有约3400万股票,占该公司19%的股份。截止2020年5月29日,市值超过1500亿。

- The Boring Company:基础设施和隧道建设公司。马斯克于2016年底创立,2019年7月估值9.2亿美元。

对我们普通人来说,其实方法也是一样的。我们大多数人并没有在某个领域有独到的天赋,与其在一个地方死磕,努力从60分提高到70分,而其他地方都是20分;不如多尝试几个领域,把它们都从20分提到60分,这样收益和乐趣都会多很多。

实际上,同类事物的收益是边际递减的,你要用有限的时间兑换更加多样性的经历。重复做同样的事情,你无法获得更多的收获。《卖油翁》里的老头再牛X,无比傲娇地说自己“唯手熟尔”,说到底,也不过是一个路边练摊卖油的老头而已(不过如果去抖音开直播卖油,打出欧阳修的招牌,估计带货效果不错)。

同时,时间兑换不同经历的汇率是不同的。同样是一天工作十几个小时做产品,若干年前我在万得做产品的经历,与我现在做支付宝理财的经历,含金量自然也是不同。

我做的第一款APP叫“省钱换汇”,大概是2011年中推出的。它可以告诉你在在哪家银行换汇最省钱,以及如何到达这家银行的网点。在APP STORE的财务分类下,一度排名top10。

其实换汇和时间换经历的本质是相通的:搞清楚你手上的币种是什么(时间)、你要兑换的币种是什么(金钱、亲情、健康、娱乐等),然后用最优的汇率兑换它们(用最优效率的方式达成目标)。

4. 确定你的人生基本信念和价值观

系统的底层,是你的人生基本信念和价值观。

范.撒普在《通往财务自由之路》中提到:

我们只能通过我们的观点进行交易。你自己造成了你得到的结果;你只能利用一个在心理上适合你的系统进行交易;在试图开发一个系统之前,如果不解决主要的心理问题,那么你就会把这些问题带入你的系统之中。

对长期主义者来说,观点就是内心的信念,或者说就是价值观。

判断你有没有清晰的价值观,其实特别简单。你只需要问自己:“对我来说,第二重要的事情是什么”就可以了。

如果你发现自己没有清晰的价值观,也没关系,建立一套就是了:

- 腾出独处的2个小时

- 拿出纸笔写下50自己认为很重要的价值观、人或目标

- 对写下来的东西,按照重要程度排列顺序

事后面临选择时,严格按照价值观和排序来做。如有必要,就做增删和调整,然后用于指导下一次选择。

喏,就是这么简单,还特别有用。

上面说的是四个“你要怎么做”,下面我们再来看看四个“你别怎么做”。

排除干扰项四部曲

- 为将来买单,不为过去付费。

- 忘记宏观,做好微观。

- 意义是做出来,而不是想出来的。

- 少做选择,多做事。

下面逐项来看:

1. 为将来买单,不为过去付费

不为过去付费。

多年前看过一篇文章,大意是一段对话中,一个智慧的老爷爷对一个稚嫩的小年轻说:不要为过去的事情悔恨,也不要为一个错误投注更多的努力。如果一段木头因为错误被锯成了木屑,那你就不用再去锯那些木屑了,因为你这么做,无法改变木头已经变成木屑、无法再利用的事实。

经济学上有一个专有名词:沉没成本。多年后我忘记了很多事,但“不要锯木屑”这几个字,却是一直牢牢记在心里,陪我走过了人生中那些坎坎坷坷。

为将来买单。

一切将来都是现在。未来=现在的付出*时间+外部机遇。现在所有的资源、情感和体力,都投入到符合你价值观、在未来可以给你带来收益的事情上去,在时间的乘数效应作用下,你就可以撬动未来。

这种情况下,你没有兴趣给别人解释原因,不会在意旁人的质疑。

本质上,你是在为未来的自己制造一台时光机。

我们来做个小小的思想实验。

- 设想一下,3年后的你,如果希望能回到过去,最想改变的事情是什么?

- 现在阻碍你去做这件事的原因是什么?

- 把阻碍你的因素和3年后你的悔恨都写在纸上,比较一下,你更在乎哪个。

- 最后,做一个决定,做或者不做。如果答案是做,那么现在立刻开始去做:确定目标、寻找资源、分解动作。相信我,你根本停不下来的。

我之所以37岁了拼得比阿里27的小伙儿还猛,之所以又重新捡起公众号的更新,都是因为这个原因。

这个思想实验最大的作用,是让你不会因为一件事特别难就不去做,而是根据事情本身的重要性做出判断。

并且,不会后悔,可以算是全世界唯一一款有效的“后悔药”。

你要不要也来一颗?

2. 忘记宏观,做好微观

日常交流中,我对于纵论天下大事、宏观经济走势、BAT/TMD变局之类的话题都没啥兴趣,不是我多高傲,实在是因为这类话题没啥用。最多是偶尔在公司楼下闲聊时,会把这类话题跟明星八卦、吃瓜新闻放在一起闲扯几句。

查理芒格说:

宏观是我们要承受的,微观才是我们有所作为的地方。

我觉得老头说得挺对的。

所以,如果想写公众号,为什么不从每天先写200字开始;想成为腾讯阿里的产品经理,为什么不从做好手头的小产品开始?

3. 意义是做出来,而不是想出来的

写公号以来,不少人会在小窗问我各种问题,从职业方向选择、运营策略设计、产品方向规划,到该不该帮亲戚还现金贷欠款都有。

有时间我都会尽量回复,这也算是服务“道是无”公众号用户的一种方式。但再详尽的回复,都不如你热血上头的一个行动。以及,后续接连不断的新行动。

对我来说,这个世界挺简单的:先有to do,才有to be,而不是相反。不按你想的去做,就会按你做的去想。没有思路和方向的时候,先开一枪,看看能打中什么猎物,然后再决定下一步狩猎的目标是什么。

ATM、字节那些看起来牛哄哄的产品、很高级的玩法,它们产出的过程充斥着大量的乱哄哄——而“乱”+“快”,才是真正的不二法门。比如,DAU超过4亿的抖音,就是这样做出来的:

来自:公众号“字节范儿”

4. 少做选择,多做事

在中国的证券市场一直流行一句话,“七亏二平一赚”,大意是70%的股民亏钱,20%盈亏平衡,10%的人赚钱。

从2018年的数据来看,盈利的股民占比大概25%。当然这个也要看大小年,不能一概而论。但对亏钱的股民来说,共通的一个特点就是“追涨杀跌”,买入和卖出的决策和操作特别频繁,一有点儿盈利就赶紧卖掉,听到点所谓的“内部消息”就慌忙买入。自己还没怎么赚钱呢,就给券商贡献了大量的交易手续费收入。

在这里你可以看到,如果没有自己的投资决策系统,加上频繁的买卖决策,可以直接导致紫金的损失。

巴菲特曾经在一次商学院的演讲中提到过一个比喻:

“给你一张只有20个打孔位的卡片,你可以打20个孔,代表着你在这一生中所有可以做的投资。但是一旦打完了卡上所有的孔,你就不能再做任何投资了,你将会真正认真地考虑你的每一次投资,你会被迫三思而后行,这样一来你自然会做得好得多。”

其实,三思而后行不是目的,关键是把精力花在做事和获得有效反馈上,而不是频繁地做决策。你可以通过现有的技能和爱好向其他领域扩展,而不是经常决定要不要进一个新的领域、经常做做重大的决定。

看,减少错误决策的方法就这么简单:少做决策,就可以少犯错。这个道理极其直白,就像大白天摆在马路边的一大摞钱,可大家就是看不到它。

千万不要迷信一个人冥思苦想后的大彻大悟、一通百通——不存在的。最有价值的突破,往往是大量密集的工作、一天七八场的会议中产生的;又或者,是在体力、心力、脑力濒临透支边缘时,走在路上、吃饭、洗碗唱歌时,它忽然就蹦出来了。

总之,在想办法这件事情上,最浪费时间的,就是“想”这个动作了。反过来,大量地做、聪明地做、不断根据反馈迭代地做,才是根本的解法——你“想”不出来,是因为“做”得太慢了。

升级你的底层操作系统

上文的“四要四不要”很有效,不过都是应用层的技能,要想发挥它们最大的作用,还必须升级你的底层操作系统才行。它包括两个方面:

- 认识自己

- 认识长期主义

1. 识别自己的角色:生产型的人还是消费型的人

首先,你要学会区分什么是资产、什么是负债(比如买学区房、学习一项新技能就是资产,买汽车、刷抖音就是负债)。然后,想办法把资产变得多多的,负债变得少少的。在长时间的作用下,幸福感和财富值就可以不断积累和提升。

生产会增加资产,消费会制造负债,这两者没有好坏之分。作为一个正常人,两者都是刚需,不过分配比例可能会有不同。

对于一个生产型的人来说,不算通勤和恋爱/带娃时间,每天花九个小时以上的时间工作、一两个小时休息属于基本配置;对于一个消费型的人来说,每天花2-4小时高投入工作之后,剩下的八九个小时,你可以用各种形式消费掉。

我本人一直属于很“要”的那种人,倾向于将更多时间投入生产:公司工作、陪伴家人、学习技能、各种形式的输出。尽可能成为时间的海绵,将时间投入到生产行为中,而不是被碎片化消费掉,比如把大量时间用到抖音快手上。

2. 认识长期主义的本质:长期主义的核心不在于时间,而在于赛道

是否能够使用长期主义的方法,并不在于坚持的时间是否够长,而是你是否找到了自己的赛道。

长期主义这个词中,“长期”是结果,而不是方法。真正的方法,巴菲特也说过:找到湿的雪,还有足够长的斜坡。听起来很有道理对不对,可是听完你还是不知道怎么做。

为什么?

因为你不知道,巴菲特是在说what,找到你的赛道(这是一场投资滚雪球比赛,目标是把资金这个雪球滚大);你却以为他在说how,你要去找到雪和斜坡。结果如何?南辕北辙而已。

马斯克对于这一点是看得比较明白的,美国知名音频主持人乔·罗根(Joe Rogan)的栏目“乔·罗根体验”中,当罗根和马斯克讨论各种类型的亿万富翁时,巴菲特出现在话题中。罗根说,一些人通过“设计奇妙的产品”赚钱,而另一些人通过“投资公司或在股票市场上转移资金”获得财富。

“让我以沃伦·巴菲特为例,”马斯克说。“坦率地说,我不是他的最大粉丝,但他做了大量的资本配置,他读了很多年报和会计,真的很无聊。”

在马斯克看来,社会上像巴菲特那样从事法律和金融工作的人应该更少一些,应该有更多的人员做产品。

本质上,马斯克和巴菲特是两个不同赛道的人:一条赛道是通过“设计奇妙的产品”赚钱,另一条赛道是通过“投资公司或在股票市场上转移资金”获得财富。

你要做的,只是选择自己的赛道,留在赛道内,让自己的系统持续运转,为你赚取回报。

巴菲特超过半个世纪都留在价值投资赛道内,根据2019年致股东公开信,54年来伯克希尔复合年增长率为18.7%。这个增长率,达到同期美国GDP年复合增长率3倍的水平。

算是一段传奇了。

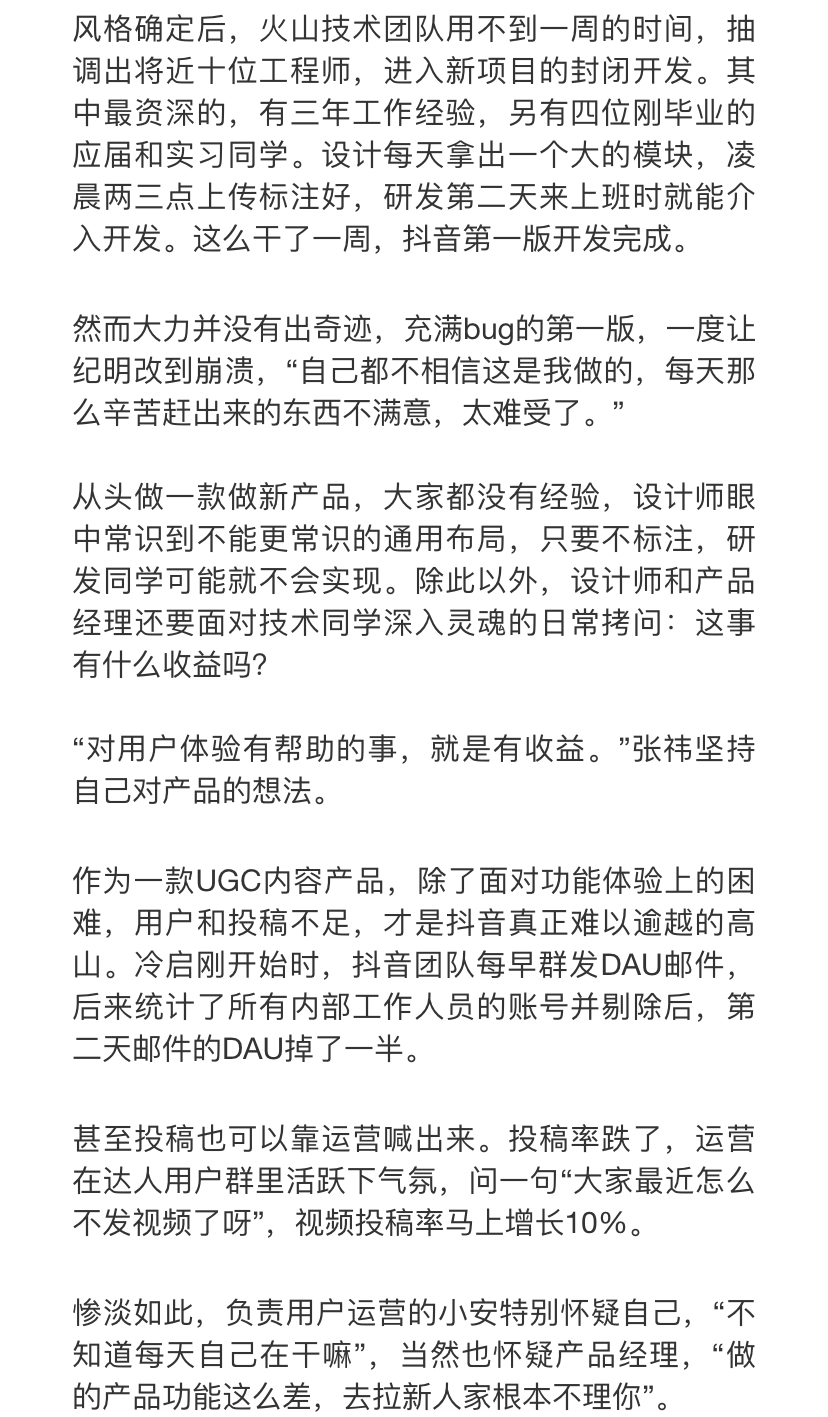

还可以再看一下《中美基金经理收益率对比图》:巴菲特的收益率不是最高的,但是在50年的时间周期内,只有巴菲特存在。

高手的寂寞。

来自:公众号,韭菜说

不说巴菲特这样的传奇,即便是普通人如你我,道理也是一样的:持续留在赛道内,赛道的红利才跟你有关。

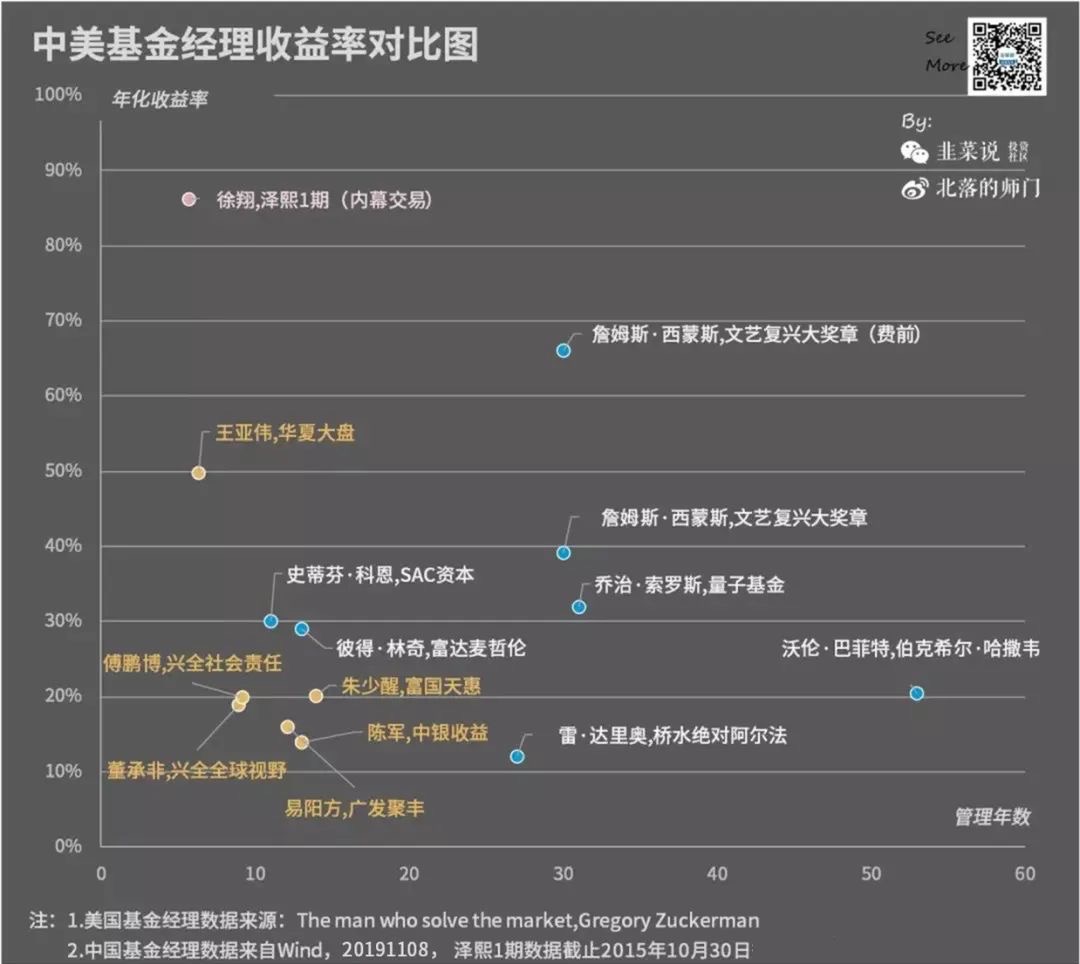

统计区间:2008.11.27-2018.11.27:

数据来源:Wind资讯

从上图可以看到,美股市场,10年间,如果错过涨幅最高的20个交易日,涨幅降至31.15%,和同期上证指数涨幅差不多(35.66%)。也就是说,错过这20天,美股的十年牛市跟你就没啥关系了。

上文提到投资者习惯追涨杀跌、频繁买入卖出,不算手续费这样的小损失,更大的损失,是错过获得投资盈利的最大机会。

如何才能留在赛道内?

有两个方法:

- 活得久一点

- 玩得久一点

1. 活得久一点

在2004年的伯克希尔年会上,有个年轻的股东问巴菲特怎样才能在生活中取得成功。在巴菲特分享了他的想法之后,查理插话说:“别吸毒。别乱穿马路。避免染上艾滋病。”

10年的20个黄金交易日,你的钱得还在,人也得还在才行。否则,赚钱机会,还是跟你没啥关系。

2. 玩得久一点

一个长期主义者,一定是一个玩“无限游戏”的人,不在意游戏何时开始、何时结束,也不以赢得游戏为最终目标,而是想办法将游戏进行下去。所以:

- 会爱惜自己的身体,珍惜自己的时间。

- 会选择适合自己的赛道,并且能够在不同的赛道间切换。前几年大热的“斜杠青年”,本质上就是能够在多个赛道上奔跑的人。其实,斜杠何必“青年”,有一颗“斜杠”之心的,都是“青年”。

- 持续输出,建立与世界的连接,因为只有这样,机会和资源才能聚拢过来,游戏才能持续进行下去。

最后,说一下我理解的长期主义与价值投资:

- 价值投资不是买了就不卖,买了就不管。

- 根据自己的目标买入,一旦不符合预期,立刻卖出,比如前一阵巴菲特割肉航空股;一旦重新具备价值,立刻买入,不会记挂自己曾高价买入而忿忿不平。

- 本质上,价值投资是一套系统,每一次的买入卖出,都是在训练这个系统。如果没有这样的系统,拼运气赚的钱,也会凭实力亏回去。

曾有同事让我推荐基金,我也确实有看好的,但从来不推荐。因为我不知道同事的盈利预期和风险承受力,也不知道ta什么时候要卖出。只是说一个基金或一个票,即便短期赚一点小钱,还是比不上自己学习和成长:设定目标、执行计划、复盘。

如此反复。

电影《火星救援》中,马特·达蒙说:

那是太空,它不会迁就你的,在某个时候,一切都会变得越来越糟糕,当一切都越来越糟时,你只能坚强的面对,这就是我如何解决这个问题的。你要么屈服,要么反抗,就是这样。你只要开始,进行计算,解决一个问题,解决下一个问题,解决下下个问题,等解决了足够的问题,你就能回家了。

在这种情况情况下,你没精力去想如果我死了该怎么办、如果问题解决不了该怎么办。对于长期主义者来说,问题会有很多、时间还很长,“不着急、不害怕、不要脸”,每解决一个问题、应对一个挑战,离目标就更近了一步。说到底,那些你巴不得用2倍速快进过去的乱糟糟、那些迷惘痛苦,都是人生的一个部分啊。

所谓的“烦恼即菩提”,就是这个意思。

未来是你的,也是我的,但归根到底,是属于活得更久、玩得更久的长期主义者的。

参考资料:

- 财经杂志,马斯克的载人火箭都上天了,中国的民营火箭发展到哪一步了?

- 腾讯科技,马斯克两小时访谈精华:巴菲特这样的人还是少些好,我有火星还要什么房子

- 新浪财经,股市大数据:十年涨跌 最重要的就“那几天”

- 《穷查理宝典》

#专栏作家#

张德春,微信公众号:道是无,人人都是产品经理专栏作家。A厂产品,前公募基金互联网金融与技术负责人、平安壹钱包产品总监、Wind资讯移动产品负责人,专研(互联网+金融)逾11年。

本文原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash ,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

可能没有对错,但是想知道对于快速试错和长期赛道的理解;

目前从自身的感知上来说,这两点其实是有点矛盾的;根本的原因是,某件事情可能需要快速迭代,也需要长期执行,有足够的时间长度才能看出成效;吾生也有涯,而知也无涯;这个时候赛道的选择就不是个最优解,而是某个择优项。

快速试错,是战术层面的操作方法;赛道选择,是战略层面的方向选择和资源配置方式

1、没方向、赛道不明确时,那就先去做、去试错,通过做获得反馈,然后评估该选择什么赛道

2、有方向、赛道明确时,通过快速行动加快目标的实现和系统的升级。

具体到生活和工作中,毕业生选择去哪一个行业/公司、创业者如何选择一个切口进入行业、运营如何针对不同分层的用户做不同的转化策略,底层都是这样的逻辑

受益匪浅

👍🏻

贯穿全文我也就看到你最后提到的:你理解的长期主义和投资价值那三点,玩过投资的大多都知道。

最后的投资那三个点,恰恰是最不重要的