干货贴:互联网借贷模式与现金贷风控流程探讨

日常生活离不开money,互联网借贷解了无数人的“燃眉之急”。

一、互联网借贷现状

借贷一直存在于人们的生活中,在互联网网贷发展之前,主要是银行借贷与民间借贷方式。银行借贷主要针对企业,起贷点较高,且借贷过程冗长,手续繁杂,需要抵押或担保等。而民间借贷则风险性较高,无明确的法律保障。

线下借贷方式的不便,以及互联网的快速发展,促进了互联网借贷市场的崛起。我国第一家互联网借贷平台从2007年诞生,2012年进入爆发期,参差不齐的网贷平台如雨后春笋般出现。2016年全年网贷行业成交量达到20638.72亿元,比2015年全年网贷成交量(9823亿元)增长了110%(数据来自网贷之家)。虽然整个互联网借贷市场鱼龙混杂,但互联网借贷市场仍然庞大,仍受投资人和借贷人双方青睐,且随着2016年开始的网贷行业监管政策的落地和监管细则的实施,互联网借贷将日益规范、稳步发展。

本文将详细介绍目前互联网借贷的几种模式,以及针对个人消费者的信用现金贷的风控流程。

二、借贷模式

互联网借贷最耳熟能详的是P2P网络借贷模式,其指的是资金供求双方直接通过第三方互联网平台进行资金借贷的模式。发展至今,互联网借贷已经由P2P衍生出了很多模式。

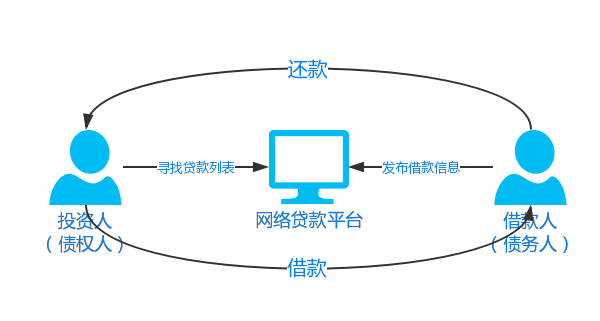

1、担保机构担保交易模式

网络贷款平台作为中介,不吸储、不放贷,仅提供金融交易信息,由担保机构提供担保服务。借款人通过平台发布借款信息,投资人通过平台上的贷款列表向借款人放款,债权人与债务人均由用户担当,平台只作为信息中转方收取一定中介费用。

代表产品:陆金所

- 目标用户:闲散资金的投资人;资金需求的借款人、小微企业等

- 借贷模式:平台为投资人(出借方)和融资方(借款人)提供个人投融资中介服务(包括信息搜集、信息公布、资信评估、信息交互、借贷撮合等服务);同时向符合转让条件的用户,提供债权转让服务。

- 商业模式:1、针对投融资服务,向借贷双方收取一定的管理服务费和交易手续费;2、针对债权转让服务,向债权出让人与债权受让人收取服务费用。

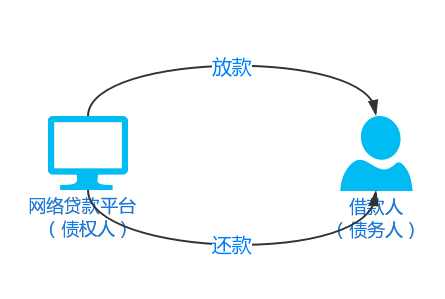

2、平台担当债权人模式

借款人在网络贷款平台上申请审核贷款,平台依据用户个人征信数据,进行放款。由平台作为债权人,借款人作为债务人,平台收取贷款利息与服务费作为盈利。

代表产品:2345贷款王

- 目标用户:有小额资金需求的个人消费者

- 借贷模式:向通过身份认证审核的用户,提供500-5000元的小额现金信贷服务

- 商业模式:对每笔贷款收取一定的平台服务费,以及利息

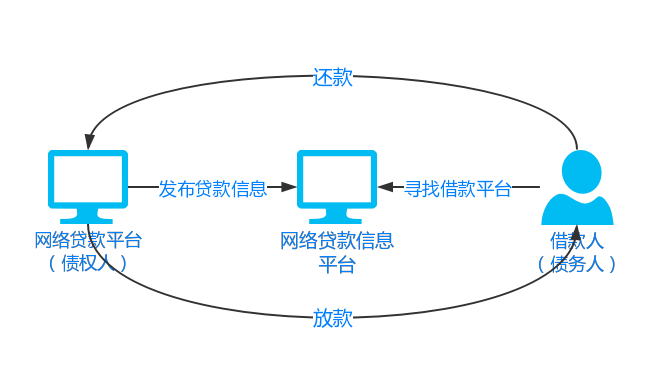

3、信息平台模式

网络贷款平台在导流平台上发布贷款信息,导流平台仅作为信息载体,为相应用户提供贷款信息。其他网络贷款平台或小贷机构作为债权人,债务人则由用户担当。

代表产品:融360

- 目标用户:零售金融市场上零散的、有个性化需求的长尾用户,主要是个人消费者、小微企业主和个体工商户。

- 借贷模式:平台作为信息导流平台,一端连接金融机构,一端连接用户,将来自银行、小贷公司等各类金融机构的非标准化金融产品信息变成可供搜索的标准化信息,面向用户提供一站式贷款服务,解决融资贷款过程中的信息不对称问题。

- 商业模式:对用户免费,对金融机构收取营销费用。收费方式包括CPA、CPS、广告费。

三、风控

对于借贷平台来说,风控是重中之重,也是发展的长久之道。

风控的目的:

- 一是反欺诈(有目的的犯罪行为);

- 二是评估用户征信,进行相关贷款操作。

借贷模式与平台多种多样,其采用的风控方案也各不相同。因此此处仅以针对个人消费者的信用现金贷款为例,详细介绍此种借贷的风控流程。

个人信用贷的风控主要是为了分析用户是否具备健康的借贷条件,是否有良好的还款能力,以创造良好的借贷环境。

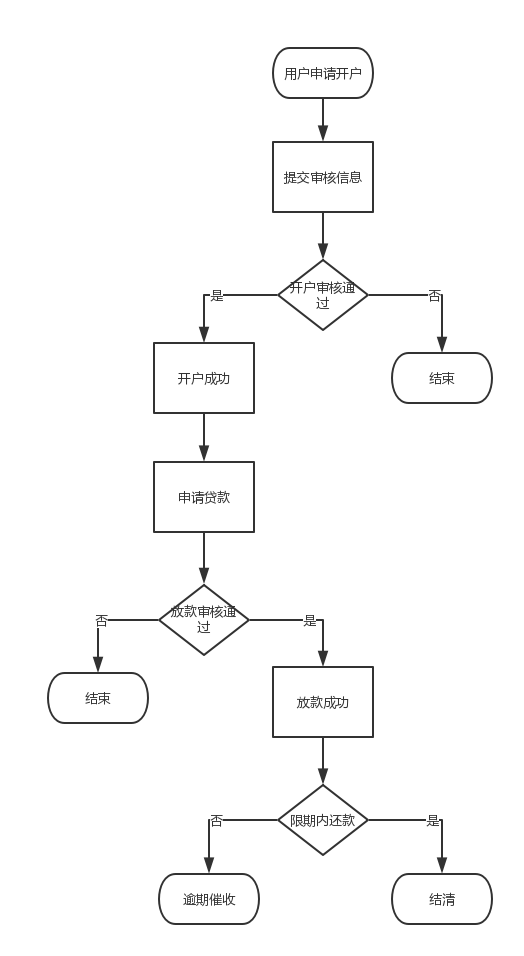

1、个人信用贷流程

2、审核

个人信用贷的风控审核主要包括2个环节:开户审核&放款审核。

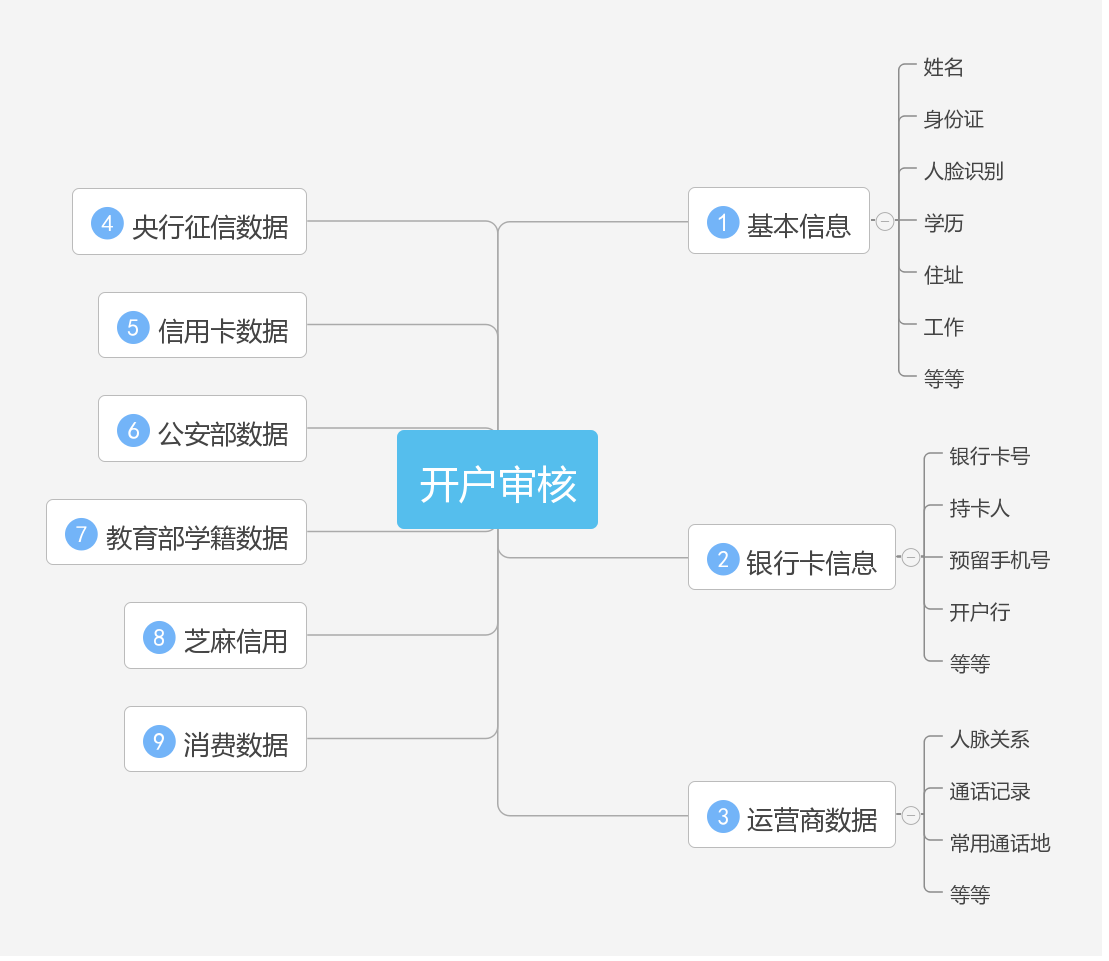

开户审核是为了判断用户是否符合平台放贷条件,拦截不良信用用户、违约记录用户或黑名单用户,防止其造成平台损失。

下图是借贷平台常对用户进行开户申请审核的元素。其中最基本的审核项是第1、2、3项。

基本信息项主要包含了用户的个人基本信息(姓名、身份证、住址等),该项主要是审核用户是否是真实用户,并根据身份证判断是否是平台黑名单/违约用户等;

银行卡信息(包含银行卡号、持卡人、预留手机号等)主要是审核用户所绑卡是否人、证、手机号三合一,所绑定银行卡是用户借款的必须项,同时对于借贷平台来说,是逾期未还款时的初期扣款选项;

运营商数据则是根据用户的通话记录等数据,判断用户是否有违规预兆(比如有澳门通话记录,有参与赌博的风险性,此时对该用户的审核力度就要加大),以及方便对逾期未还用户进行催收等。

其它的第三方数据(央行征信数据、信用卡数据、公安部数据等)则是可以帮助平台更全面更安全的审核一个用户的真实信用度,一般可以对接第三方服务商提供信息查询。

对于开户申请通过的用户,借贷平台一般会依照自己的信用评分规则,对其进行授信评分。根据用户个人的授信分数,给予不同的贷款额度,用户可在其贷款限额内申请借款。

放款审核主要是在开户成功的用户,申请借款后进行。其主要目的是:

- 判断资金池是否充足、申请借款的进件数是否在平台容量内,以保障平台借贷流程能正常、顺畅进行,不积压过多等

- 判断已开户成功用户的信用评分是否有变化,是否在平台新增黑名单内,防止欺诈行为产生,保障平台利益,维护健康安全的借贷环境。

3、贷后风控

用户申请贷款成功后,需要进行贷后风控。贷后风控对象主要有:

- 已还款用户,根据用户还款情况(及时或逾期还),依照风控规则调整用户信用评分,为下次借款做准备。

- 逾期用户,根据用户的逾期情况,判断用户的还款意愿与还款能力的强弱,并采取相应的催收方式。催收方式一般有短信催收(前期提醒)、电话催收、上门催收、委外催收(以打包或分成方式委托给外包催收公司)、诉讼催收。

4、总结

对于借贷平台来说,从用户申请开户开始,申请借款,到最终还款/逾期不还等整个流程,风控都是无处不在的。平台需要凭借缜密的风控规则,不断调整用户的风控评分,对于信用良好用户,可以增加贷款额度;对于信用恶劣用户,则需严加防范,保障平台借贷安全。

本文由 @youre 原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

有收获,谢谢

支持一下,流程清晰,期待该方面更多文章!

互金小额信贷产品,信审通过后直接打款到账与通过后用户自己提现那种方式好?

第一种模式和第三种有什么不一样么,受累能白话一些么

作者写的挺好是,至少他知道的他都写出来了,那些批评的,请问你们都干了啥?

请问能留个联系方式吗,这边写的确实太浅了。目前本人正在做一款针对微小企业的贷款产品(非创业)。希望可以和作者交流下~

确实太浅了,风控一般会经过准入、受理、反欺诈、审批四个环节。期待风控这一块能讲细。

赞一个,我最近也在研究这个问题

最近都在关注这方面,可以交流下~

很有见解和深度的思考

整个流程规划的很清晰

写的什么鬼!都是皮毛的东西!逻辑不清晰,分析不到位!

有机会可以探讨更深刻的🙃

u can u up .no can no bb

风控讲得不够细啊

具体的风控规则很复杂严谨,之后会对这方面进行更细致的分析了解

写的很棒,清晰明了。

哈哈谢谢