干了这么久,“小贷与消金”傻傻分不清?

小额贷款公司和消费金融公司,有些相似的地方,比较容易搞混。本文作者对小额贷款公司和消费金融公司两者的区别进行了分析,希望能给你带来一些帮助。

这是一篇通识文,也是前两天一个同事问起这两者的区别时,从业几年的同事竟然也说不清楚。领导也说“科技人也要懂业务”,建议我写篇文章做内部学习,在此也给大家分享一下。

一、概述

1. 小额贷款公司

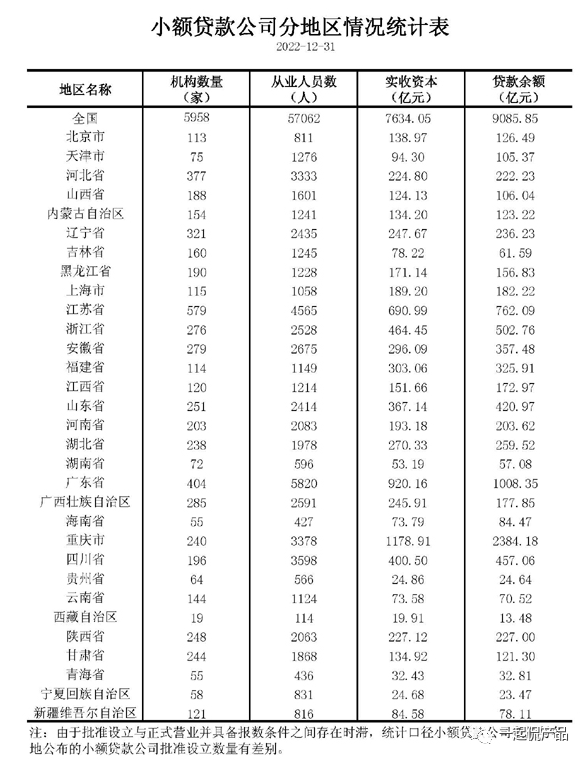

是由自然人、企业法人与其他社会组织投资设立,不吸收公众存款,经营小额贷款业务的有限责任公司或股份有限公司。近年来小贷业务呈下行趋势,据中国人民银行日前发布的报告显示,截至2022年12月末,全国共有小额贷款公司5958家。贷款余额9086亿元,全年减少337亿元。

数据来源:人行

2. 消费金融公司

指的是经过国家金融监督管理总局(2023.3.7在原银保监会的基础上设立)批准,在中国境内设立的,不吸收公众存款,以小额、分散为原则,为中国境内居民个人提供以消费为目的的贷款的“非银行金融机构”。

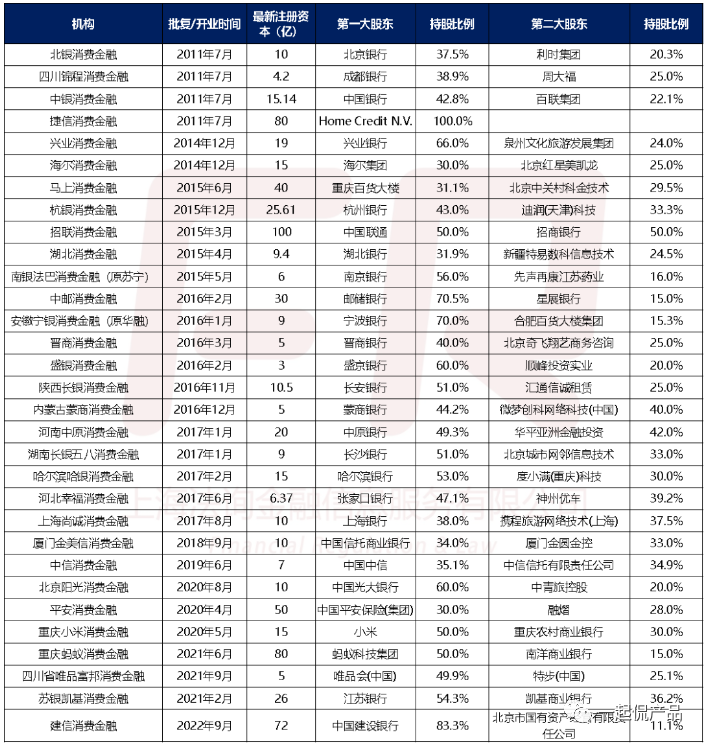

消费金融在国内发展了近10年,但目前全国总计也只有31家持牌消费金融公司(其中四家尚未开业)。从地域上看,基本上按照一省一家的分布颁发,且大部分持牌消费金融公司背后是银行持股。可见,消费金融牌照的申请难度大、含金量高。31家消金公司清单如下:

数据来源:银保监会,天眼查,金融监管研究院

二、两者的区别是什么?

1. 准入条件不同

1)小额贷款公司

- 有符合《中华人民共和国公司法》规定的章程

- 有符合本办法规定的注册资本

- 有符合本办法规定的控股股东

- 控股股东、实际控制人、最终受益人无故意或重大过失犯罪记录

- 董事、监事、高级管理人员具备履职所需的专业知识和金融相关从业经验,无故意或重大过失犯罪记录,最近5年无重大违法违规记录和不良诚信记录

- 主要股东信用记录良好,最近3年无重大违法违规记录

- 有健全的组织机构、内部控制和风险管理制度

- 有符合本办法规定的营业场所、互联网平台、业务系统及技术能力

- 有符合法律法规要求的反洗钱和反恐怖融资管理措施

- 国务院银行业监督管理机构规定的其他条件

这里不做具体介绍,主要说明加粗的三条,即:有符合本办法规定的注册资本、有符合本办法规定的控股股东以及有符合本办法规定的营业场所、互联网平台、业务系统及技术能力。

首先看第一条,有符合本办法规定的注册资本:

注册资本要求:经营网络小额贷款业务的小额贷款公司的注册资本不低于人民币10亿元,且为一次性实缴货币资本。跨省级行政区域经营网络小额贷款业务的小额贷款公司的注册资本不低于人民币50亿元,且为一次性实缴货币资本。

我们可以看到,如果要在全国开展业务,则小额贷款公司的注册资本不得低于人民币50亿元,因此去年多家小额贷款公司都开始了增资的行动,增资到了50亿以上,以正常开展业务。

再看第二条:

控股股东要求:

1. 为依法设立的企业法人,其主营业务为提供适合网络小额贷款的产品或服务

2. 财务状况良好,最近2个会计年度连续盈利且累计缴纳税收总额不低于人民币1200万元(合并会计报表口径)

3. 对该公司的出资额不高于上一会计年度公司净资产的35%

4. 具有明确的网络小额贷款业务发展战略和规划

5. 承诺5年以内不转让所持该公司股权(监督管理部门及司法部门依法责令转让的除外),并在该公司章程中载明

6. 国务院银行业监督管理机构规定的其他条件

最后看第三条:

互联网平台要求:

1. 互联网平台运营主体应当为依法设立的企业法人,并已履行互联网信息服务备案手续

2. 互联网平台运营主体持有该小额贷款公司5%以上股份

3. 互联网平台运营主体的注册地与该小额贷款公司的注册地在同一省、自治区、直辖市行政区域内

4. 运行2年以上,且最近2年在市场监管、网信、税务、电信、公安、法院等部门无违法违规记录

5. 具有满足开展网络小额贷款需要的客户群体

6. 能够积累客户经营、消费、交易等内生数据信息用于评估客户信用风险

7. 主营业务范围不包括金融业务

可以看到的是,除了全国开展业务需要的50亿注册资本外,整体上申请条件不算非常苛刻,所以当前互联网小贷牌照数量相对较多,并不稀缺。但其从杠杆和资金成本上来看也是上限最低的。下面我们来看看消费金融公司的杠杆限制。

2)消费金融公司

1. 有符合《中华人民共和国公司法》和银监会规定的公司章程;

2. 有符合规定条件的出资人;

3. 有符合本办法规定的最低限额的注册资本;

4. 有符合任职资格条件的董事、高级管理人员和熟悉消费金融业务的合格从业人员;

5. 建立了有效的公司治理、内部控制和风险管理制度,具备与业务经营相适应的管理信息系统;

6. 有与业务经营相适应的营业场所、安全防范措施和其他设施;

7. 银监会规定的其他审慎性条件。

消费金融公司的出资人应当为中国境内外依法设立的企业法人,并分为主要出资人和一般出资人。主要出资人是指出资数额最多并且出资额不低于拟设消费金融公司全部股本30%的出资人,主要出资人须为境内外金融机构或主营业务为提供适合消费贷款业务产品的境内非金融企业。我们这里列举主要出资人的条件。

主要出资人(金融机构):

1. 具有5年以上消费金融领域的从业经验;

2. 最近1年年末总资产不低于600亿元人民币或等值的可自由兑换货币(合并会计报表口径);

3. 财务状况良好,最近2个会计年度连续盈利(合并会计报表口径);

4. 信誉良好,最近2年内无重大违法违规经营记录;

5. 入股资金来源真实合法,不得以借贷资金入股,不得以他人委托资金入股;

6. 承诺5年内不转让所持有的消费金融公司股权(银行业监督管理机构依法责令转让的除外),并在拟设公司章程中载明;

7. 具有良好的公司治理结构、内部控制机制和健全的风险管理制度;

8. 满足住所地国家(地区)监管当局的审慎监管指标要求;

9. 境外金融机构应当在中国境内设立代表处2年以上,或已设有分支机构,对中国市场有充分的分析和研究,所在国家或地区金融监管当局已经与银监会建立良好的监督管理合作机制;

10. 银监会规定的其他审慎性条件。

而非金融机构要作为主要出资人,则需要满足:

主要出资人(非金融机构):

1. 最近1年营业收入不低于300亿元人民币或等值的可自由兑换货币(合并会计报表口径);

2. 最近1年年末净资产不低于资产总额的30%(合并会计报表口径);

3. 财务状况良好,最近2个会计年度连续盈利(合并会计报表口径);

4. 信誉良好,最近2年内无重大违法违规经营记录;

5. 入股资金来源真实合法,不得以借贷资金入股,不得以他人委托资金入股;

6. 承诺5年内不转让所持有的消费金融公司股权(银行业监督管理机构依法责令转让的除外),并在拟设公司章程中载明;

7. 银监会规定的其他审慎性条件。

需要注意的是,第一条条件要求比较严格,大多数非金融机构难以满足,但若作为一般出资人,则只需满足2-6条即可。因此,尽管对于大多数互联网小贷公司而言难以作为主要出资人,但可以与其它机构合作(比如银行等),作为一般出资人共同出资来申请消金牌照。

注册资本要求:

1. 消费金融公司的注册资本应当为一次性实缴货币资本,最低限额为3亿元人民币或等值的可自由兑换货币。银监会根据消费金融业务的发展情况及审慎监管需要,可以调整注册资本的最低限额。

注册资本的要求则并不是很高,较之于小贷公司需要在全国开展业务的注册资本要求而言,甚至相对较低。

2. 监管归属不同

小额贷款公司:是由各地政府的金融办监管;

消费金融公司:属于非银行金融机构,归央行和国家金融监督管理总局监管,另外金融机构可以享受同行业拆借,可以纳入央行征信系统等优待政策,严格的监管标准保障了消费金融公司的正规性。

3. 资金来源不同,杠杆限制不同

1)小额贷款公司

对外融资要求:

1. 经营网络小额贷款业务的小额贷款公司通过银行借款、股东借款等非标准化融资形式融入资金的余额不得超过其净资产的1倍;通过发行债券、资产证券化产品等标准化债权类资产形式融入资金的余额不得超过其净资产的4倍。

2. 国务院银行业监督管理机构会同中国人民银行,可以对经营网络小额贷款业务的小额贷款公司对外融资余额与净资产的比例限制指标进行调整。

我们可以看到,小额贷款公司能够达到的杠杆上限约为5-6倍左右,但实际上,小额贷款公司能够放款的规模并不完全受限于此杠杆比重,事实上,仍然可以采取和其余资金方(比如银行,消金机构)共同出资,即所谓的联合贷模式,但联合贷对于出资比例有着严格的限定,即:

联合贷款要求:

1. 主要作为资金提供方与机构合作开展贷款业务的,不得将授信审查、风险控制等核心业务外包,不得为无放贷业务资质的机构提供资金发放贷款或与其共同出资发放贷款,不得接受无担保资质的机构提供增信服务以及兜底承诺等变相增信服务。

2. 主要作为信息提供方与机构合作开展贷款业务的,不得故意向合作机构提供虚假信息,不得引导借款人过度负债或多头借贷,不得帮助合作机构规避异地经营等监管规定。

3. 在单笔联合贷款中,经营网络小额贷款业务的小额贷款公司的出资比例不得低于30%。

4. 国务院银行业监督管理机构规定的其他要求。

需要注意的是,这里的30%不一定完全是自己出资的,是可以用杠杆撬动的,比如小贷公司可以撬动5倍杠杆,则小贷公司可以选择出6块钱,加上借来的24块钱,再加上合作资方出资的70块钱,就可以放出100块钱的规模了。但这对小贷公司而言并没有放大风险,因为那70块钱的风险并不是小贷公司承担的。

2)消费金融公司

可以通过吸收股东存款,可享受股东资金、同业拆借、银团贷款、发行金融债及ABS(个人消费贷款资产支持证券)。

(ps:一般来讲,融资成本从低到高为:股东资金、同业拆借、发行ABS、金融债、银团贷款)

消费金融需要满足一系列监管指标要求,包括:

- 资本充足率不低于银监会有关监管要求;

- 同业拆入资金余额不高于资本净额的100%;

- 资产损失准备充足率不低于100%;

- 投资余额不高于资本净额的20%。

其中资本充足率是指资本总额与加权风险资产总额的比例,而消金公司的资本充足率要求在10%以上,因此我们可以很轻易的计算出杠杆,以蚂蚁消金为例,蚂蚁消金在2022年11月份增资到了185亿,而风险资产的加权系数为0.75,这意味着能够放出的最大信贷规模为185 / (0.75*0.1) = 2466.67亿元,其杠杆大约在12-13倍左右。

需要注意的是,联合贷同样满足上述所说的3:7的限制,但由于消金能够加的杠杆更高,因此蚂蚁消金若纯走联合贷形式,则可以放出的最大借款为8222亿元。(由于蚂蚁的规模约在2万亿左右,因此蚂蚁消金实际上是吃不下去的)。

4. 业务内容不同,风控程度不同

小额贷款公司有信贷,也有抵押质押模式,申请人申请贷款的目的不明确,因此风险不易把控;

消费金融属于信用贷,用于真正的消费行为,资金去向明确,风控可把控。

5. 服务对象不同

小额贷款服务于个人、个体户、中小企业,消费金融公司服务于居民个人;

消费金融公司向个人提供无抵押无担保的贷款,客户可以把钱用于装修、旅游、教育等消费活动,不得用于生产经营及投资活动。消费金融的业务一般包括银行信用卡消费、持牌消金公司业务、小额贷款和消费金融ABS等方向。

需要注意的是,持牌消金公司与小贷公司相似,都是提供小额贷款服务,但区别在于场景和资金的具体用途。

三、为何消费金融牌照如此受银行追捧?

2021年2月,银保监会下发《关于进一步规范商业银行互联网贷款业务的通知》明确提出严控跨区域经营,地方法人银行不得跨注册辖区开展互联网贷款业务。这里城商行所受影响最大,他们急需消费金融公司牌照实现全国展业。

作者:王小宾;微信公众号:一起侃产品

本文由@并不跳步交叉步 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

科普知识,挺棒的,感谢分享

请问小额贷款公司的5倍杠杆是如何撬动呢