解读:票交所上线的“供应链票据平台”究竟是什么?

2020年4月24日,上海票据交易所宣布供应链票据平台成功上线试运行。那么对我们来说,我们该如何理解“供应链票据平台”呢?

01

4月24日,上海票据交易所发布了《上海票据交易所关于供应链票据平台试运行有关事项的通知(票交所发【 2020 】58号)》[1],通知宣布:

为更好地服务中小企业,支持供应链金融规范发展,经中国人民银行同意,上海票据交易所(以下简称票交所)积极推动应收账款票据化,建设开发了供应链票据平台。

2020年4月24日,供应链票据平台成功上线试运行。

(我就发现了,这种单位都愿意在快下班的时候发东西,当年银保监、各地金融委办局和中互金也是这样→_→)

到底什么是供应链票据平台,他和已经在运行的 ECDS 电子商业汇票系统又是什么关系呢?

根据我之前拿到的票交所建设方案,供应链票据平台是依托于 ECDS 的,通过与供应链金融平台对接,为企业提供电子商业汇票的签发、承兑、背书、到期处理、信息服务等功能,通过供应链票据平台签发的电子商业汇票称为供应链票据。供应链企业之间产生应收应付关系时,可以通过供应链票据平台直接签发供应链票据,供应链票据可以在企业间转让,通过贴现或标准化票据融资。

而对于供应链金融平台,则设置了一定的准入门槛:

试运行期间,符合下列条件的供应链金融平台,可与票交所沟通接入供应链票据平台:

- 运营主体为在中国境内合法注册经营的企业法人或金融机构法人,注册资本不低于3000万元人民币;

- 平台应具备为供应链上下游企业提供票据流转等相关服务的客户基础、技术基础,平台已正常运行至少一年,且运行期间在业务、技术等方面未发生或未引发重大违法违规、违约或风险事件;

- 已建立健全的业务管理、内部控制、风险管理制度以及系统安全保障机制,能够满足企业的身份信息、业务意愿、贸易背景等核验要求,具有相应的识别能力、核验能力和成熟的纠纷处理能力;

- 运营主体及其控股股东最近一年无重大违法违规行为;

- 满足票交所要求的其他条件。

根据我手中的接口文档显示,相对于传统的银票和商票,供应链票据将单张票据的面值定义为 1 元,流转的时候通过票据包的形式组合成任意金额流转。而票据包则可以进行拆分成子票据包进行流转。

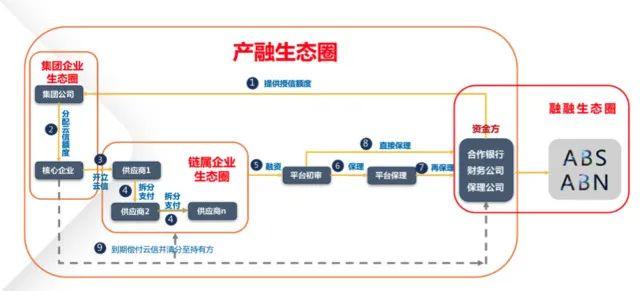

针对银票、商票无法拆分流转的痛点,从 2015 年开始就陆续出现了依靠大型核心企业的应收账款流转平台,比如十多个国企出资成立的中企云链云信、TCL 的简单汇金单、中航工业的航信、我司的债权转让凭证这类的企业信用流转产品,利用核心企业的强大信用优势及资金/授信储备,与银行等金融机构合作或自建保理公司、小贷公司等方式将供应商对于核心企业的应收账款转化为可拆分、可流转、可融资的类商票的付款承诺函模式电子债权凭证,从一定意义上代替了商票或者银票。(PS:我们的法务小姐姐看到我说这句话也许会打死我。票据是靠《票据法》支撑的无因性支付工具,债权凭证只是个欠条啊啊啊啊!!!)

(以中企云链为模式解释电子债权凭证交易逻辑)

但是市场上长期存在着对于这种业务「拆分合规性」的争议,有人认为会造成监管套利,对监管政策和货币政策的有效性形成了挑战。

那么通过供应链票据这一种全新商业模式,是不是体现了央行作为顶层设计者的一种态度:让类商票业务逐渐回归商票、接受监管?还是说认可这种债转流转,允许与供应链票据两者并存?(就像应收账款的存在~)

再有就是2019 年6 月,央行行长易刚在「陆家嘴金融论坛」上曾经提出「支持上海票据交易所在长三角地区推广应收账款票据化」。票交所董事长宋汉光表示「建设应收账款票据化平台,在源头上实现应收账款票据化」。

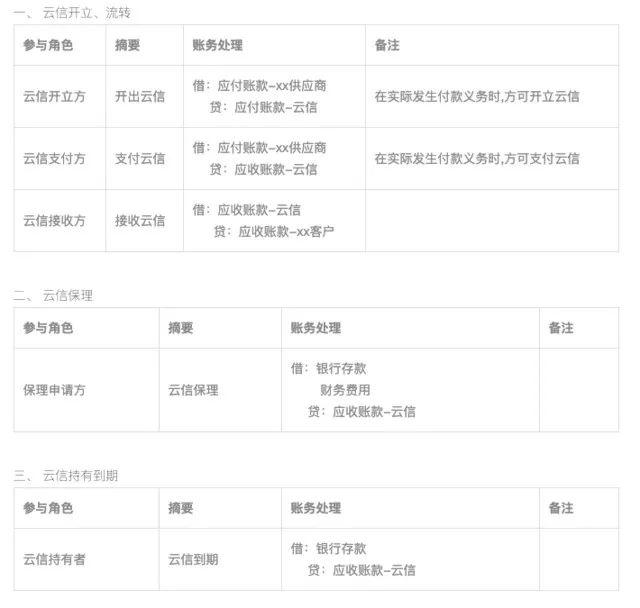

应收账款票据化本质上市为了解决企业间的三角债问题,将呆滞的应收账款通过票据予以盘活的一种票据融资行为。这一点是电子债权凭证并不能真正解决应收账款的天然缺陷(从会计角度上来看,即使开出了电子债权凭证,也只是将应付账款-x公司,变为了应付账款-x信/x单,针对供应链的应收账款记账也是一样,并没有真正进行风险转移。)

(via:中企云链官网的会计处理参考[2])

票交所之所以与供应链金融平台合作,我认为是其看重了这些供应链金融平台的电子债权凭证业务与票据极为相似,将其作为应收账款票据化的切入点最为简单。

首次接入的四家——中企云链、TCL 简单汇、宝武钢铁的欧冶金服还有中互金(背后是中金云创,他们给中铁建、中电建、步步高(OV)等做的流转平台)来看都是纯粹的应收账款电子凭证流转平台,有点意思。

02

不过我觉得供应链票据能否真正实现央行和票交所的意图还有待于能否解决以下几点:

1)目前看供应链票据平台解决了票据不可拆分的痛点,但是能否真正解决目前企业不愿意发商票、银票的实际痛点还有待观察。

银票支付成本高且需要占用银行授信,商票则有如果企业信用不足、所开/承兑汇票难以流转和贴现,而真正具备实力的大型核心企业又不愿意自家商票在市场上「漂流」且开出商票后付款节奏需要严格把控,所以倾向于少开票。

2)当前部分电子债权凭证并没有真正服务于供应链,而是成为了大型核心企业压榨上游供应商的又一「利器」。

我曾经在和从事建筑行业的朋友交流时曾经听到过吐槽他们最怕接到两种账款支付方式——「某冰泉」和「某信」。目前来看供应链票据平台还是以商票为主,感觉并不能真正改变供应链上游中小微企业的融资难题。

3)当前应收账款电子凭证进入二级市场主要通过不特定原始权益人、不特定核心企业、应收账款多级流转的N+N+N模式来发行 ABS,那么如果供应链票据平台真正运转起来后,是否可以通过将单位为1元的供应链票据打包成「标准化票据」,毕竟标准化票据在设立上比 ABS 简单多了:

比如资产归集次数:标准化票据一次(委托人-存托机构)而 ABS 需要来两次(供应商-保理-SPV);过桥资金标票没有,而 ABS 会有过桥资金 pre-ABS 的问题;事前无异议函标准化票据没有,而 ABS 需要;设立时间上标票基本 T+3,ABS 简直是魔鬼——储架两个月左右,单期一周左右)。

最后,我觉得票交所还是会大力去推这个平台,原因有二:

- 之前说的应收账款票据化,一定角度上是个需要被完成的任务;

- 票交所本身的利益——标准化票据和贴现通等产品都需要有更多的优质资产出现,而供应链票据平台则无疑是很好的一个资产生产工厂。

References

[1]《上海票据交易所关于供应链票据平台试运行有关事项的通知(票交所发【 2020 】58号)》:http://www.shcpe.com.cn/info_11_itemid_2041.html

[2]中企云链官网的会计处理参考:https://www.yljr.com/zqyl-web/help.xhtml?nav=7

#专栏作家#

张小璋,公众号:张小璋碎碎念(ID:SylvainZhang),人人都是产品经理专栏作家。野蛮生长的产品经理,专注于互联网金融领域。

本文原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

博主牛B!

厉害厉害,一直看你的文章!话说,《标准化票据管理办法》出来了,感觉能参与进去的机会更小了。

博主厉害!想请教下,在供应链票据平台开出的票据,实际是对应在ECDS里的吗?比如在供应链票据平台开出100万,实际也会在ECDS里批量开了100万张1块钱的票?

理解太透彻了 👍 我也做供应链金融 你太厉害了

博主厉害,感觉想法很深入,想请教下博主是通过什么渠道学习到这些业务相关的知识呢。我总感觉着方面的资料极少

主要还是靠业内交流

博主强悍!求教一下供应链金融平台对接的话,账户体系是怎么对接呢?能用平台的账户体系嘛?

资金账户的话,需要是客户的已经开通了ECDS的银行账户