如何从0-1搭建“千人千面”语音服务

编辑导语:随着新一代消费群体的成长,用户的产品服务要求也在随之变化,个性化开始成为不少用户的追求之一,因此,产品需要追求创新设计,智能语音类产品亦是如此。那么,如何才能从0开始搭建多样化的智能语音服务?本文作者做了相应解读,一起来看一下。

移动互联网、大数据、云计算等技术的发展,使得金融服务从以产品为中心逐渐转向以消费者为中心。据数据表明80后、90后以及00后已经占据整个消费的主力,追求的产品服务也逐渐由高性价比、品牌化转变为多元化、个性化趋势,更需要企业细分客群,不断地创新产品设计。

传统的智能导航服务采用扁平化的菜单模式,需要用户输入数字进入指定的服务模块,对于容忍度比较低的年轻客群,估计是从入门到放弃,产生一定的情绪价值。

那么企业如何利用内外部的数据,整合用户标签形成贴合业务场景的用户画像,提供“千人千面”的智能导航服务,是企业探索的目标。

一、什么是千人千面?

千人千面用在营销业务场景居多,最近过去的双十一、双十二购物节,淘宝首页界面展示可以很明显地感知到,经常购买衣服和美妆与经常购买电子产品的用户展示的首页肯定是不一样,这个是广义上的千人千面,在电商行业应用颇为广泛。

那既然是营销业务场景,能不能将这种营销服务应用在金融领域的智能导航的场景中呢?在用户电话进线时,快速定位用户需求,向其提供语音服务。

举个例子,下面是在银行系产品服务中不同的用户画像,下面通过一张图描述各个场景。

通过上图可以明显的看出不同用户在自己的职业、年龄、以及所办理的业务,都有不同的问题和特点,金融行业的智能服务利用用户的特点,分别向其提供差异化的服务。

比如年龄62岁退休的王先生,仅靠退休金养老,现在在某某商业银行存款200w以上,这种高净值VVIP用户,肯定是银行重点的营销对象,推荐他购买各种稳健型的理财。

再比如年龄24岁职业为学生的王同学,喜欢买潮牌、玩游戏,最多给他推荐一个储蓄罐的产品,可以让他定期理财。

上面的两个例子说明银行也会根据用户在企业内部所属的画像,向他们提供个性化的服务。

二、如何破解千人千面

提供差异化的个性化服务,需要从以下三个方面着手考虑。

1. 用户画像的完整性

为用户提供“千人千面”的个性化智能服务,首先要能够完整构建用户的画像。

构建一个完整的用户画像,需要整合企业内外部所有的业务系统数据,利用大数据技术归类用户标签,一般可将用户标签归为三类分别为统计类标签、规则类标签、机器学习挖掘类标签。为了实现智能服务的实时性和高感知性,需要实时获取用户画像标签。

2. 画像的可用性

利用大数据数据输出用户标签,这种标签是基于技术和数学公式计算获取的,可以认为是没有任何温度的标签,这些标签是否真正地贴合业务场景、是否可以人工调整、是否实时生效都是在方案制定过程需要考虑的问题。

3. 画像服务的可实现性

如何在客户进线之后就能立刻定位用户的服务标签,并且确保标签的准确性,如果标签定位错误是否支持客户打断现有的服务,跳转其他服务流程。

比如进线客户有购买理财的需求,但是系统计算属于贷款逾期客户,采用的是一个非常严厉的催员服务机器人,这种情况大概率下是遭受投诉的风险,遇到这种情况一定要有策略调整的措施,当客户打断时直接转人工服务,可以解决当前令人不满的服务。

三、智能导航方案

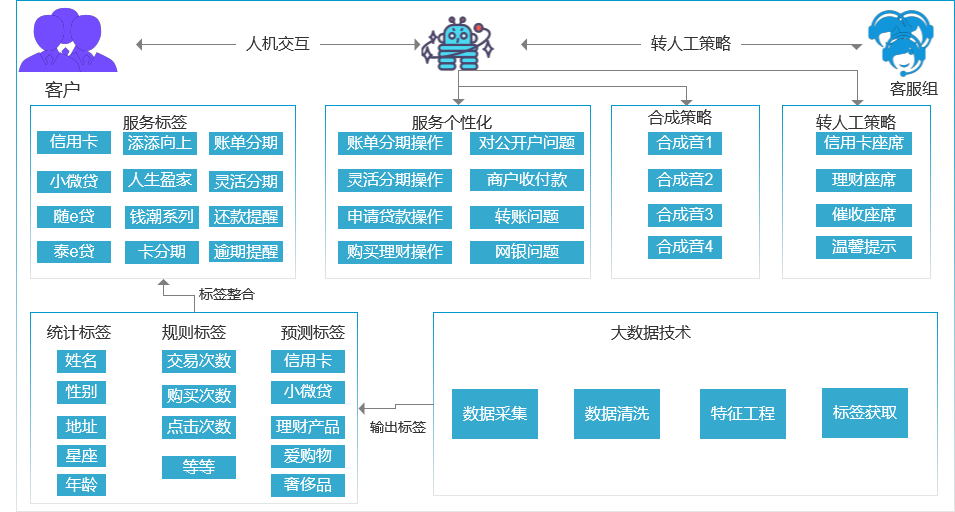

智能导航的执行首先要利用大数据技术对用户数据进行处理,数据采集是收集内部核心、理财、资产等业务系统数据,外呼数据包括互联网消费数据来自同盾科技、百度搜索等,利用数据清洗、特征工程打标签,进行标签管理。

其次,将标签输出一般按照上述提到的三种标签进行归类,预测标签和规则标签在提供服务的参考价值性最大,比如35岁的女性喜欢买奢侈品,她可能有多张信用卡,还有一定经济基础是不是也需要理财服务,就需要将各种标签进行整合形成智能导航的服务标签。

客户进线之后根据服务标签提供相应的智能服务,其中个性化服务中,话术的设计一定要合规,特别针对理财业务模块,要在监管合规的情况下提供营销服务,且不可强推营销服务。

最后,还要注意,一旦我们预测的标签不是真正反馈用户意图的,要能够无感知地切换对应该业务模块的座席专家,形成服务闭环,给用户提供较好的服务体验。下面通过一张方案可以全面的展示智能导航各个策略设计。

智能导航机器人突破传统的扁平式菜单服务机制,实现不同用户群差异化服务模式,大大提升了用户感知。同时,通过用户画像,实现呼叫中心从被动服务向主动客户经营、主动营销服务转型,助力客户服务中心由服务转向利润的趋势。

整个的落地方案较为困难的点是在如何整合全行内外业务系统的用户标签上,初步实施过程中遇到数据稀疏性问题,用户在企业内部数据较少,再加上监管要求获取外部数据较为困难,因此用户标签的准确性也是首要考虑的问题。

其次还要考虑服务的闭环,如果遇到服务过程中标签预测错误能否快速的转入人工操作,人工服务能否即刻理解用户意图都对座席人员有较高的要求。最后,也是自己在工作执行过程中偶尔忽略的数据闭环意识。

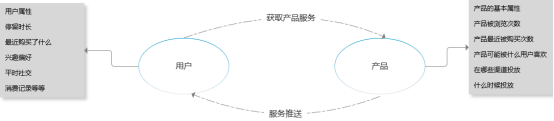

用户想要获取符合自己偏好的产品服务,比如用户是一个30岁的男性程序员,那么他可能想要获取中高风险的理财产品满足自己资产增幅的需求,但是自己又懒得去线下办理理财面签的服务,那么他完全可以通过手机银行进行线上面签,认购自己所需的理财产品。

但是如果这个理财产品是一个高风险的标签,用户将会收到一些风险提示,整个的服务过程其实就是用户与产品的互相选择过程。

四、总结

一直从事银行的智能服务产品设计,也能感知到智能服务产品,也不仅限于智能客服、语音分析等产品,其实数据智能也是一种智能服务,比如上面提到的个性化服的智能语音导航,更多的是需要借助数据分析、数据感知能力即运营能力,利用运营能力获取最终的服务策略来推动智能服务产品的发展。

另外,其实金融业务下的每一个智能业务的实现都需要深度思考业务的监管合规性、用户体验、数据安全性等比较受关注的几个点,总是在用户体验和数据安全之间做一个取舍,高感知、高智能、高效服务总是要牺牲一些数据的安全性,这也对每一个金融从业者在设计智能服务方案时提出了更高的要求。

本文由 @Shirley 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自 Pexels,基于CC0协议

起点课堂会员权益

起点课堂会员权益

全文看下来逻辑很清晰,让我很好的理解了其中含义,给作者大大点赞!

嘿嘿 谢谢

个性化定制有其存在的必要性,智能服务也有其存在的必要性。

嗯呐 😄