从配置方案到系统设计,简谈智能投顾

就目前而言,无论在投资方案还是系统设计上,智能投顾虽是大势所趋,但探索的道路仍旧漫长。

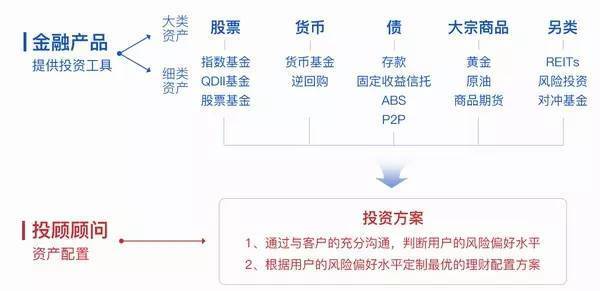

在了解智能投顾之前,我们需要了解传统的理财领域是怎样做的:传统投资理财顾问需要通过与客户的交流,完成基本客户信息的梳理(KnowYour Customer),并制作出针对性的理财方案。

通常用户刻画的搜集角度为:用户年龄、收入、可投资金额、家庭负担、投资经验、风险偏好及各种特殊需求。当客户同意投资方案之后,投资理财顾问会与资产端的投资经理等同事进行交流,完成该方案的执行。

而智能投顾属于一种在线财富管理服务,我们先引用维基百科对智能投顾(Robo-advisor)的介绍:

Robo-advisors are a class of financialadviser that provide financial advice or portfolio management online withminimal human intervention. They provide digital financial advice based onmathematical rules or algorithms. These algorithms are executed by software andthus financial advice do not requires a human advisor. Software utilizes itsalgorithms to automatically allocate, manage and optimize clients’ assets.

智能顾问(机器人顾问)是一类的提供金融建议或投资组合管理网上很少人干预的金融顾问。他们提供基于数学规则或算法的数字金融咨询。这些算法都由软件执行,因此财务建议不需要人类的顾问。该软件利用其算法来自动分配、 管理和优化客户的资产。

——维基百科

简单来说,智能投顾是用计算机代替投资理财顾问,为投资者来提供理财服务。

关于智能投顾

智能投顾的方案,完成了传统投顾过程的线上化和智能化,完成用户属性刻画、投资方案设计及投资方案执行。本质上,投顾做的是一个对接业务:基于特定用户的特定目的,推荐相关金融产品。智能投顾同样也就是完成人及其目的的解析与金融产品的解析,并完成对接。

无论是传统的还是新的投顾模式,它们的盈利模式大都基于通过收取资产管理费或投资咨询费从中获利。智能投顾平台的费率会比大多数传统投顾机构要低,客户群体的范围也会更宽。

任何一个市场的变革都是从区域开始的,投顾是个非常大的领域,智能投顾对传统投顾的革新和替代,是从一些标准化程度比较高的产品开始的,目前国内外的智能投顾公司通常用的资产是公募基金。那么,针对于公募基金的投资方案,通常有哪些方案?

智能投顾的两种配置方案

投顾给出的都是一套资产配置方案,经典的资产配置策略以 Markowitz 的均值-方差模型为基础,目标是在给定组合风险水平的条件下,寻找预期收益最高的权重配置。组合对降低波动性有显著的作用。

就基金管理类型来说,有两种方案类型:一种是主动管理型,一种是被动管理型。主动管理是为了获取超额收益(alpha),被动管理则是为了追踪某个指数获取平均收益(beta)。

在这场主动投资与被动投资的争论中,各自的拥护者各持己见,主要点在于:主动型管理基金带来的超额收益是否能够覆盖其像用户收取的管理费成本,或者,退一步讲,战胜市场的概率高么?

对此国内外的智能投顾系统有着不同的观点:

- 国外智能投顾机构,例如 Wealthfront,Betterment 等采用的都是指数基金的配置方案,也就是利用被动基金进行资产配置。利用指数基金进行配置可以减少这部分费率的费用。

- 国内 ETF 种类较少,投资者教育也在一个进行阶段。国内的大部分投顾,例如理财魔方、摩羯智投,都是通过基金评级选出相应的主动型基金,来做的资产配置。

智能投顾的系统设计

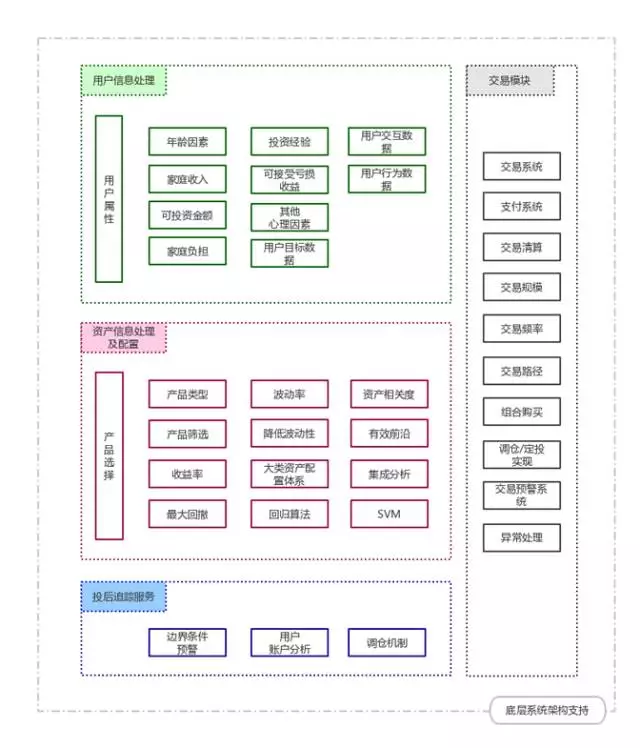

要想完成传统投顾到线下投顾的转化,简单的切分,需要完成五块内容:

1、用户信息的处理

用户信息包括对客观信息(年龄因素、家庭收入、可投资金额、家庭负担、投资经验)及对主观信息(可接受亏损收益、其他信息因素)的处理及建模,同时包括后续一些反馈数据,例如用户交互数据、用户行为数据等对用户建模的模型进行迭代优化。

2、资产信息的处理及匹配及建模

选定要参与配置的产品类型,对于其中标准产品,采用一些公允评级机构或者根据收益、回撤、波动等建立一套评价体系。筛选出可以参与配置的产品,并赋予其相应的属性值。对于非标准产品,则需要根据其产品特性建立标准,进行评价并赋值入库。

根据用户信息、资产信息,以及配置目标,建立模型,并通过各类市场信息、用户反馈信息进行方案的迭代优化,权衡输出相应的资产配置的方案,并按需给出相应的调仓建议或者操作。

3、交易模块的设置

根据选定的产品,设计整套的交易模块,以支持整体流程的完成度。交易模块的设置需要在考量完成度的同时,考虑到整体用户体验。

4、投后追踪服务

投后对用户账户的定期分析,并给出其相应的资产调整建议,也是智能投顾非常重要的部分。例如 schwab,就给用户提供了税收亏损收割和资产再平衡等功能。这也是智能投顾方案的核心竞争力之一,也是其相比传统投顾的优势所在。

5、 底层系统架构支持

以上模块的实现均需要相应的底层系统架构的支持。

结语

取决于传统投顾服务的局限性,并伴随国内外用户可投资资产的增多,日益增长的投顾需求,智能投顾能够针对更广大的投资者提供专业化服务。本质上来说,一切技术创新都是为了提升效率。

与传统模式相比,互联网最大的优势是其极低的边际成本,这也符合了目前的市场趋势。就目前而言,无论在投资方案还是系统设计上,智能投顾虽是大势所趋,但探索的道路仍旧漫长。

作者:郝红飞(点融黑帮),产品经理,曾任职于1号店和独立开发P2P投资管理app ,现负责点融网投后管理的创新和用户体验。

本文由@点融黑帮(ID:DianrongMafia)原创发布于人人都是产品经理,未经许可,禁止转载。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益