数据的价值,是提升业务而不仅仅是用户画像

用户画像仅仅是数据应用的一个过程,不是数据应用的目的,数据应用的最终目标是实现业务价值的提升。

2016年客户开始拥抱大数据,引入外部数据成为热点,市场上出现了各类数据提供商。运营商数据、航旅数据、银联数据、电商数据、物流数据等数据源已经形成数据热点。企业疯狂地追寻外部数据源,引入外部数据成了大数据战略一个重点,外部数据成为企业数据应用的主题,客户画像成为数据应用的主要议题。

数据的应用场景可分为三类:一个是提升业务,一个是降低运营成本,另外一个是精细化运营。

用户画像仅仅是数据应用的一个过程,不是数据应用的目的。企业客户知道了用户的个人属性、兴趣爱好,消费偏好,行为标签等信息,丰富了企业对客户的了解,了解了过去不知道到信息。

仅仅是数据应用的一个过程,离企业的业务需求还有较大的距离。数据应用需要解决的不仅仅是让企业重新认识客户(用户画像),还需要解决从数据到商业决策最后一公里的问题。数据应用的目的是提升业务,帮助企业以较低的成本和较好的客户体验,实现精准营销,提升业务收入。

金融客户拥有较为丰富的个人属性数据、资产数据、信用数据、交易数据。缺少客户在本金融企业之外的金融数据和个人行为数据。大的银行、券商、保险开始对外引入和购买客户的外部行为数据和金融数据,用于丰富标签和用户画像,但是具体如何应用这些标签数据,如何衡量数据价值,如何寻找数据应用场景,都在探索之中。其实金融企业内部的人也不太清楚,也没有一个系统的方式方法去寻找数据应用场景,大家都在摸索中。

市场上最好的数据是运营商数据和银联数据,运营商数据利用DPI技术分析出客户网上行为,为客户打上一些行为标签,例如客户喜欢看的手机品牌、3C产品,客户点击浏览的电商产品,客户浏览的出国、留学、旅游、房产、汽车等网站或网页。

目前电信的DPI标签集中在客户固网访问行为,也就是在PC上的浏览标签,联通的DPI标签集中在移动互联网的访问行为行为和标签,中国移动的DPI标签还在挖掘开发中。移动、电信、联通覆盖的移动互联网用户比例分别为6:2:2,中国移动占了大部分,客户质量较高。另外可以提供移动互联网访问行为表标签的数据厂商是TakingData、极推、个推等第三方数据服务商。

银联的数据集中在刷卡的消费和支出的分级信息,以卡、POS为单位,可以用于风控和信用评估,具体个人的刷卡信息不能提供。

短信服务商可以利用短信来加工一些客户的收入、转账、消费、分期、贷款等信息。误差比较大,无法全面揭示客户收入、资产、消费信息,仅仅可以作为参考。市场上还有一些公司可以提供航旅信息,例如飞行次数、公里、总金额、头等舱次数、经济舱次数,平均票价等。这些信息具有强相关的金融消费属性,容易应用。

外部行为标签的确给金融企业带来了新的信息源,但是如何使用这些标签来推动业务,来实现精准营销,帮助金融企业销售产品,大家还在探索中。目前这些标签主要用于用户画像,业务人员对这些数据标签的价值也持观望态度,不愿意主动实践。即使是小范围实践,如果一旦效果出现波动,业务人员会有放大这个结果,怀疑数据的价值。

数据在金融企业的应用很曲折,数据部门同业务部门在数据应用效果和场景应用需要长时间磨合。有的保险企业数据部门即使将整理好的潜在客户名单发给业务部门,业务部门也不相信,也不会打电话去尝试。有的证券企业,即使外呼效果已经比原来盲呼效果好了十倍,但是没有达到业务部门的期望(追求20%以上的转化率),业务部门也会以影响客户体验为理由,拒绝进一步的数据尝试。

银行也遇到同样的问题,外部行为数据标签如何应用是一个难题,数据应用方式和数据应效果如何衡量也是一个问题。如果数据应用效果好,业绩是数据部门的还是业务部门的?业务提升是产品原因还是数据原因?外呼的价值高还是短信的价值高?这些都是数据价值应用的坑,需要花时间去填上。

一、第一方数据是金矿,先从分析第一方数据开始

从经验上来讲,金融行业活跃的客户在40%,有的企业可能更低。活跃客户没有明确的定义,一般以月度发生过一次交易/查询以上的客户定义为活跃客户。金融企业的僵尸客户,可以定义为是一年业务之内没有同金融企业发生过任何交易的客户,一般在30%左右,这里面也包含了羊毛党客户。另外的30%客户可以定义为休眠/不活跃客户,这些客户一年之内偶而会同金融企业进行交易,包括产品购买和支付等。

金融企业具有典型的帕累托效应,就是20%甚至10%的客户拥有80%以上的资产和交易额,这些客户为金融企业贡献了较大的收入和利润。另外潜在的高价值客户比例接近或超过已有的高价值客户;休眠客户中至少30%可以转化为活跃的客户;已有客户中,潜在的金融需求,金融企业只能了解其中的30%。因此第一方数据的分析和应用是金融行业数据应用的首要方向。

银行具有庞大的客户群体,单客价值提升的空间很大,银行无法对上百万的群体来打电话或者发短信,去推荐信用卡或者销售理财产品。一个原因是成本高,另外一个原因是效果差,用户体验不好。券商和保险也面临同样问题:如何精准定位客户?如何精准分析客户需求?如何精准营销客户?可以考虑第三方数据,但是最靠谱的最好用的还是第一方数据(由于有客户联系方式)。

我们可以分析一群客户,例如这些客户在2015年人均购买理财产品为50万,但是2016年人均购买理财产品低于一万。我们可以定义其为流失的高价值客户,银行可以为这些客户定制一些理财产品,利用短信向这些客户推荐定制的产品,利用良好的话术营销,将会获得较高的业务提升。券商、信用卡、保险公司都可以参考自身数据,挖掘出休眠的高价值客户,利用短信方式进行营销。

很多金融企业会抱怨是自己的金融产品不好,造成了客户不愿意购买,但是数据分析显示,中国具有专业理财知识的人群不到理财人群的10%,理财客户中90%的人还是被动接受金融服务,理财营销推广还是可以带来较大的业务提升的。特别是中国一些高价值客户,其资产很高,但是忙于自己事业,无法顾及金融理财,因此对金融企业的营销依赖还是很大的。

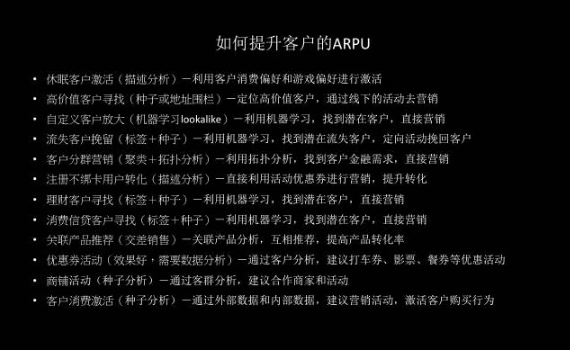

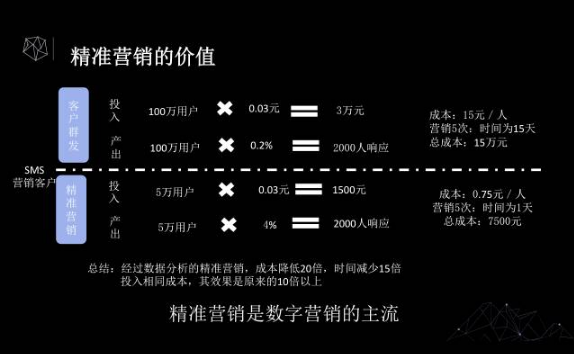

第一方数据经过数据分析之后,还可以找到很多数据应用场景,例如休眠客户唤醒,分期客户寻找,高净值客户寻找,流失客户挽留,高频交易客户激活、关联产品推荐、理财产品定位、客户分群营销等。一般非精准营销的短信转化率在千分之二左右,但是精准营销的短信转化率在百分之二到百分之五,有的可以达到百分之六。客户分群的精准营销短信,其转化率为非精准营销的十倍以上,成本为十分之一,营销周期可以为缩短十倍。

针对第一方数据的精准分析和客户分群,以及精准营销可以带来较大的业务提升和降低运营成本。

二、相信机器学习和数学模型的力量

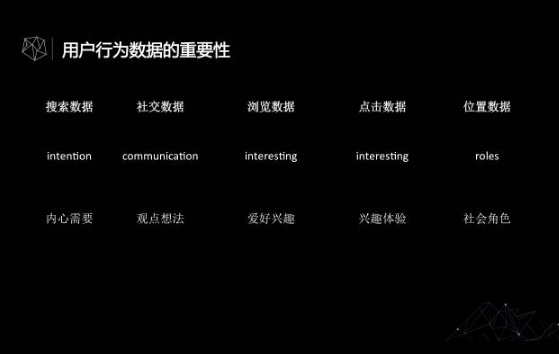

金融企业仅拥有自身的数据,缺少客户在外部的行为数据。客户在外部的行为数据,可以分为搜索数据,点击浏览数据,位置数据,社交数据。其中搜索数据代表人的内心需要,我们叫做intention数据。社交数据代表人的观点,我们叫做comments数据,点击浏览数据是interest数据,代表人的喜好和兴趣。位置数据比较特殊,记录了人的线下行为轨迹,代表一个人在社会的角色,可以认为是社会角色role数据。

机器学习的魔力在于可以分析出同客户金融需求高度相关的数据维度,通过已有的种子进行学习,利用行为数据作为输入,从海量数据中找到同种子客户相近的人群。其中位置数据、点击浏览数据是一个重要数据维度,相似的人群具有相似的社会角色和相似的兴趣爱好。向这些相似人群营销同样的产品,其转化率也会很高。

Lookalike算法作为一个分类算法,可以找出与目标群体的相似度较高的对象。以目标群体为正样本,候选对象为负样本,训练分类模型,然后用模型对所有候选对象进行筛选。Facebook、腾讯、阿里、TalkingData都在利用这个算法来找到潜在客户。这个潜在客户可以是潜在高价值客户,也可以是某个理财产品的潜在购买客户。TalkingData的lookalike算法可以在10亿设备中,从百万维度,寻找潜在目标客户,其计算时间在10秒左右。

一般的短信营销的客户响应率低于千分之一到千分之三,TalkingData在一些金融客户实施的案例中,利用数学模型和机器学习之后,其短信的营销响应率最低是1%,最高是10%。平均在2%到6%之间。特别是加入了客户移动互联网行为数据之后,其提升效果更加明显,比原有模型效果提升了十倍还多。

这里的营销响应率是指,客户打开短信链接购买产品的比率。我们曾经在一个金融客户案例中,利用机器学习和数学模型,仅仅通过短信营销,20天内在App上销售出20亿理财产品,短信的响应率最高达到了10%,人均购买理财产品20万,最高单人购买额度超过了100万,产品没有任何变化,还是银行的正常销售的理财产品。从这个案例可以看出,金融客户理财需求没有被充分挖掘。

数学模型例如TDA拓扑分析,在风控方面也有较好的作用,TalkingData利用TDA拓扑分析,建立了一个客户违约模型,仅仅利用3千个种子,辅助十次随机森林树折叠(RF),获得了82%违约客户准确识别率。另外一个金融客户的案例,TalkingData利用LR在预测高价值客户时,达到了90%的准确率。客户正在利用这个模型结果进行精准营销,效果非常明显。

数学模型揭示了海量数据背后相似人群的特征,同时为金融企业的精准营销打开了一扇大门。仅仅依靠数据标签和用户画像无法直接帮助金融企业识别出客户的需求,无法帮助金融实现业务的提升和产品销售的提升。

外部的数据标签仅仅是客户金融需求的一个维度,如果外部上网行为标签不包括时间维度(数据新鲜感和趋势),其在金融企业内部应用价值不高。例如我们拿到一个用户点击汽车网页的标签,知道其点击了汽车商品,但是不知道其发生的频率和趋势,以及发生点击的开始时间。

无法判断这个用户是汽车爱好者,还是偶而点了这个网页,还是近期有购买汽车的需求。同样道理购房、旅游、留学、消费分期等需求也无法简单地从客户浏览标签上发现。外部的上网行为标签,同客户的金融产品需求还有一段距离要走,缺少最后一公里的打通。

这个时候,对用户历史上网行为数据的趋势和频率分析就起作用了。例如如果客户在过去很长一段时间,没有浏览过汽车网站,但是突然在近期(一周之内)高频浏览汽车网站,并且持续时间和频次较高,依靠这些信息,可以更加准确地预测出客户未来对车贷的需求。同样道理,购房需求、出国需求、旅游需求、消费金融需求都可以从客户浏览/点击各类App的起使时间、频率、趋势来推测和判断。

我们从多个客户案例中发现,金融企业内部的数据价值巨大,经过一定分析之后,可以帮助企业提升产品销售和业务。如果金融行业内部交易和资产数据结合外部行为数据,特别是移动互联网行为和位置数据,利用数学模型/机器学习将会更大程度上帮助金融企业找到相似人群,销售出更多的金融产品,提升营销效果,获得业务提升。

行为数据和数学模型正在成为数据价值应用的两大法宝。

End.

#专栏作家#

鲍忠铁(微信号:daxiakanke),人人都是产品经理专栏作家,TalkingData首席金融行业布道师,上海大数据产业联盟金融行业专家,金融行业大数据实践推动者。

本文由原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

写的挺好的

😮