作为P2P产品经理,你应该知道的基础知识

希望能帮助想进入P2P或互金圈的朋友们梳理出一个最基本的知识的框架,方便技术人学习成长。

最近在整理公司内部分享的资料,顺便为新入职的同事整理了下P2P产品经理的“应知应会”,不整理不知道,已整理起来把自己吓了一跳,最后不得不用思维导图做了一个梳理,梳理完知识点也是满满的一大篇,分享出来。我会在之后继续分模块来为大家更新一些基本知识。

P2P定义

P2P借贷,英文名叫peer-to-peer leding,即『点对点借贷』,一是是通过在线服务使贷款人和借款人相匹配的一种模式。在国内的,根据银监会、工信部、公安部、网信办四部委联合发布的《网络借贷信息中介机构业务活动管理暂行办法》中的规定,国内的P2P行业的标准名称是『网络借贷信息中介机构』。这里重点突出的是『信息』和『中介』两个字。国内P2P平台不同于其他的互金平台,不能触碰用户资金,只能作为『信息中介』来为借款人和出借人实现直接借贷提供信息搜集、信息公布、资信评估、信息交互、借贷撮合等服务。

『信息中介』的定位会让很多刚刚成为P2P PM的同学或者刚刚从其他领域进入P2P领域的PM不适应。大家在设计P2P产品上一定要注意规避相关的政策风险。

一般情况下,一个单纯的P2P平台对于『出借人』(或者『投资人』)的业务主线很简单:一句话可以说明白,就是『投资赚收益』。围绕着『投资赚收益』这个基础,可以衍生出平台的方方面面。比如有的平台主打『理财社交』,有的主打『理财直播』。这些都属于非主线的『差异化』竞争,基础还是能让出借人在这个平台投资并赚到收益。

标的

说完了P2P定义,里边提到了『投资赚收益』这个主线。那『投什么』和『赚什么收益』就要来说一下P2P行业里最重要的资源——『标的』,我们又把它称作『产品』。对于一个P2P平台来说,拥有好的『标的』资源,是一个平台能够稳定发展的重要保障。

『标的』一般分为『抵押类标的』、『信用类标的』、『担保类标的』、『推荐类标的』、『净值类标的』、『秒标』等,不同的标的对应着不同的预期收益、风险和流动性。不同的平台也会根据自身的资源和自身的定位来选择不同的『标的』。

目前,根据《网络借贷信息中介机构业务活动暂行管理办法》的有关规定,『推荐标』、『净值标』、『秒标』这些涉嫌『平台担保』、『资金错配』、『与真实需求无关』、『类资产证券化业务』,基本已经消失殆尽,我们重点来说下『抵押标』和『信用标』和『担保标』。

- 抵押标:借款人以一定的抵押物(房产或汽车)作为担保物在平台发布的借款标,抵押物经过专业评估后并在相关部门(房管局或车管所)办理抵押登记手续。借款人必须在约定期限内如数归还借款,否则出借人有权处理抵押物,用以偿还约定的借款本金、利息、罚息、违约金等其他费用。

- 信用标:P2P最早的借款标,以借款人的信用作为其借款额度的标准发布的借款。由于国外个人信用体系较为健全,因此在国外较流行。但在我国,由于信用体系不健全,信用标在各平台运行一段时期后逾期量较大,因此,各平台已在逐步采用担保标与抵押标的形式取代信用标。

- 担保标:是指借款人在借款时,有担保人或者担保机构进行担保的借款。担保方可以使自然人,也可以是相关机构或者公司。当借款人逾期还款时,根据借款签署的担保协议,担保人会对投资人进行资金垫付。

这里有一点值得注意:目前随着各地区的监管细则的出台,北京的《网络借贷信息中介机构事实认定及整改要求》明确指出,通过『对接担保公司等形式』涉嫌违规。所以『担保标』是否会存在于未来的平台中就要慎重了。

标的基础内容

上边说完了『标的』的类型,在来说下一般一个标的都会包含哪些内容。一般一个完整的『标的』都包含有以下几个内容:

- 预期年化收益率:把当前的收益率(日收益率、天收益率、月收益率)换算成年收益率来计算,仅作为一种理论收益率,并不是真正的已取得或者可以取得的收益率。计算公式为:年化收益率=(投资期限内的收益/本金)/(投资天数/一年的天数)*100%。这里一年的天数根据约定不同,可能是365或者360。

- 项目期限:即投资天数。指的是从开始投资到预先确定的投资回收日为止的期限,一般在P2P行业里,投资期限的起始时间从『标的』满标后计算。

- 项目总额:本『标的』需要募集的资金总额。

- 还款方式:顾名思义,在用户投资之后如何返还投资本金及收益。具体可以查看下一部分『还款方式』。

- 项目详情:本项目的具体情况,一般包括但是不限于项目的简单介绍,借款人信息,抵押物信息,相关的合同等法律文件等,增强项目的真实性。

标的的基础内容不限于我上边说的这几类,理论上展示的内容越多,用户对平台及项目越信任。具体要在平台展示信息需要产品经理配合运营来确定,在不泄露商业机密的基础上合理的分配展示的信息。

还款方式

说完了标的,用户投资标的之后钱还要回到自己的手上才算赚到了收益。投资的钱怎么回到用户手里,这就涉及到了标的的还款方式。一般还款方式是与『标的』资源一一匹配的,不同的标的根据标的来源的不同有不同的还款方式,作为P2P PM,制定还款方式虽然不是你的本质工作,但是需要了解不同的还款方式的基本概念以及基础的计算公式,以方便你与运营的同事和开发的同事沟通。

目前,比较常见的还款方式有四种:一次性还本付息、等额本息、等额本金、先息后本,这四种还款方式通过与不同时间想组合基本涵盖了P2P平台会涉及到的所有还款方式。

- 一次性还本付息:借款人到期一次性还本付息,这种方式主要适合短期借款,同时也是最简单的还款方式。计算方式为一次性还本付息=投资金额x年化收益率x投资期限/365+投资金额

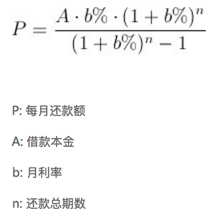

- 等额本息:(以按月等额本息说明)本金总额与收益总额相加,然后平均分摊到还款期限的每个月中,每个月的还款额是固定的,但每月还款额中的本金比重逐月递增、收益比重逐月递减。计算公式比较复杂:需要把年化收益率转换成月化收益率再计算。

- 先息后本:(以按月付息到期还本说明)每个月在指定时间可以获得一个月的收益,项目到期后还本金。所获收益的的计算公式:每月获得的收益=本金×年利率÷365×天数

- 还有一种等额本金还款法,这种还款法在P2P行业里用的比较少。把百度百科里的介绍抄过来:等额本金是指一种贷款的还款方式,是在还款期内把贷款数总额等分,每月偿还同等数额的本金和剩余贷款在该月所产生的利息,这样由于每月的还款本金额固定,而利息越来越少,借款人起初还款压力较大,但是随时间的推移每月还款数也越来越少。计算公式为:

每月还本付息金额=(本金/还款月数)+(本金-累计已还本金)×月利率

每月本金=总本金/还款月数

每月利息=(本金-累计已还本金)×月利率

还款总利息=(还款月数+1)×贷款额×月利率/2

还款总额=(还款月数+1)×贷款额×月利率/2+ 贷款额

注意:在等额本金法中,人们每月归还的本金额始终不变,利息随剩余本金的减少而减少,因而其每月还款额逐渐减少。

债权转让

对于一个P2P投资人来说,低风险高收益流动性强是他们的希望。风险和收益是基于『标的』的,产品经理很难去把控。但是在流动那么我们可以从流动性上来入手。而在监管日益严格、银行存管等客观条件下。解决流动性最好的方法就是债权转让。投资人(即原始债权人)通过让渡部分利益的方式将所持有的债权转让给承接人,从而实现固定期限投资产品的『随时』退出。至于具体的债权转让的设计需要根据不同的支付方式(通道、第三方支付托管、银行存管)的限制具体确定。我将在之后的文章中单开一篇专门写『债转』的设计。

逾期和坏账

作为『借贷』,就不可避免的遇到『逾期』和『坏账』。当然有的人会说,我们平台没有逾期和坏账。我只想说的是:一是你的平台风控足够好,二是大部分平台会选择在项目逾期的时候动用自有资金的垫付。

- 逾期:超过了约定期限没有还款即为逾期。一般情况下,逾期的标的需要进行罚息,罚息的方法和标准需要按照运营的需求来确定。

- 坏账:指的是无法收回的投资,一般我们将逾期后XX天尚未收回的『标的』标记为坏账,这时候一般平台会动用平台的风险准备金或者质保专款来给付用户投资本金。同时可能启动法律程序进行追偿。

作者:张小璋,公众号:互金小璋(ID:SylvainZhang),欢迎交流~

本文由 @张小璋 原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

【还款方式】这部分写的有点乱,解释是从借债人角度,描述又讲到了投资人收益部分去了

现在已经不能债权转让了吧?

很好的行业科普

谢谢,对于新人小白,受益匪浅

等额本息计算方法有那么复杂吗?P=A*a%/12+A/n,a%是年化借款利率,即A*b%+A/n

作为业内人士,我表示这个应该是所有业内人都应该知道的,和是不是产品经理无关

话说搜不到公众号啊

我以为有脑图呢,不过学习到了。

「质押」跟「担保」,具体在产品设计上如何实现?希望能分享一下。

新人学习了

很基础,适合刚入行的PM,赞。

很有帮助