操盘信贷项目增长第一步——构建增长模型

想要操盘一个信贷项目,首先要做的是构建增长模型。本文将从三个方面出发,介绍模型构建的方法,希望对你有所启发。

想要操盘一个信贷项目、任意互联网项目,或者自己的创业项目,实现快速增长,第一步要做的,就是构建增长模型。使用增长模型操盘项目,本质是以数学的方式,对业务进行解析,从而实现对业务的量化控制、预测和决策。

本文会从三个方面出发,介绍增长模型的构建方法:一、建立增长模型的必要性;二、通用增长模型的建立方法;三、信贷行业的两种典型模型。其中第一部分是增长模型方法的底层商业逻辑探讨,理解起来可能会比较抽象。如果你已拥有了数据驱动意识,可以直接从第二部分开始阅读。

—、建立增长模型的必要性

先来看为什么一定要建立增长模型。首先,无论从运营层面来讲,还是从企业经营来讲,项目和企业的经营,都是目标导向的,或者说,是赚钱导向的。除了慈善等特殊类型的公司外,其他所有充分竞争下的企业,都以赚钱为目标。而业务目标——赚多少钱,业绩增长多少,都是可以用数字量化的,这是现代企业治理和过去很不同的一点。而只要是可量化的目标,从数学上讲,就一定是可拆解的,而且不仅可以从财务层面拆解,业务上也是可拆解的;不但可以按照业务流程初步拆解,还能基于业务详细步骤进行精细拆解。

那么,按照业务逻辑,对经营目标进行拆解,形成从粗略到详尽的业务目标拆解公式,就是业务增长模型。

为什么一定要做这种拆解呢?除了拆解增长模型可以化繁为简,把大问题拆解成小问题,解决起来更清楚简单外,更重要的是,企业的经营,需要确定性。

企业的经营,过去是依赖单个人的才能、经验、魅力和奇思妙想,缺乏稳定产出的可能,所以企业常常是“其兴也勃,其亡也忽”。而现在,在把经营目标拆解成小的过程目标和模型公式后,业务的框架都是确定的,每个分支目标都是可以量化的;都是可以通过了解现状,制定对策,来降低对应部分的信息熵,从而提升确定性的;或者说,都是可以依据历史和当下,预估未来的。所以,增长模型是达成经营确定性的必由之路,也让基业长青有了可能。

二、通用增长模型的构建方法

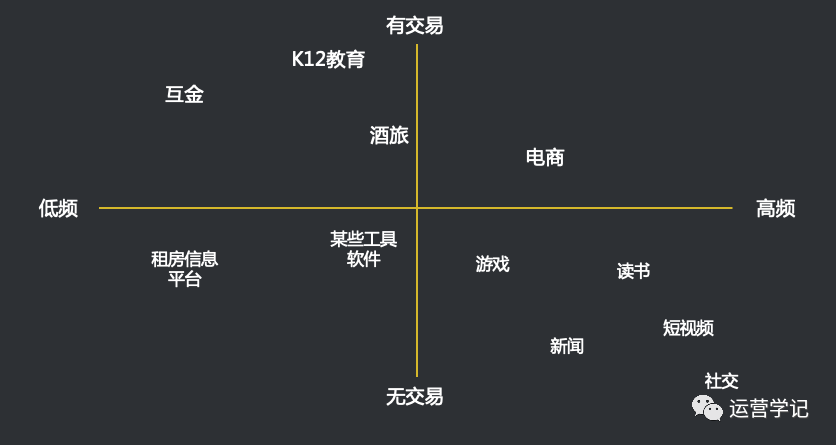

不同的行业,都是如何建立增长模型呢?我们今天只看互联网行业。参考矩阵模型,我们可以按照支付类、非支付类,高频、低频对所有互联网行业进行划分。这样就可以划分为高频支付类,如传统电商;低频支付类,如互金信贷;高频非支付类,如资讯短视频;低频非支付类,如房产信息。这四种分类,即可覆盖几乎所有互联网行业的业务模式。

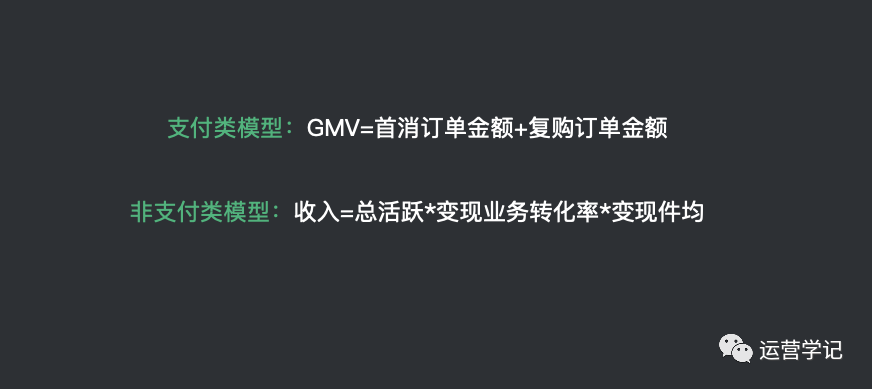

而不同的业务模式,其北极星指标和业务增长模型也不相同。支付类的北极星指标,一般是GMV或类GMV型指标;非支付类的北极星指标,一般是活跃人数、次数、时长等活跃型指标。

相应的,增长模型构建方法也会有不同。GMV指标的拆解,一般可以拆解为新客首单和老客复购,新客首单关注新户来源和转化的过程数据,老户复购关注的是用户的价值增长和留存数据。根据频次上的不同,高频更关注用户业务价值的提升,低频更关注用户的沉默和流失。

活跃型指标的拆解,一般可以拆解为总活跃、向变现业务的转化和变现业务的件均。总活跃是变现的流量基础,变现业务则是获取收益的手段。比如抖音,短视频活跃时长是其流量基础,广告、直播电商等的点击转化则是其获取收益的手段。而高频非支付类,更关注用户的活跃,只要用户持续活跃,总有转化那一天;低频非支付类,更关注变现业务的转化,毕竟转化机会更少,转化率低就太浪费流量了。

三、信贷行业的两种典型模型

讲完互联网行业的北极星指标划分和增长模型的一般构建方法,我们来看下互金信贷行业的构建方法。信贷行业,按照业务类型不同,会有两种不同的增长模型搭建方法。其中,助贷和消金的自营业务,是一种模型搭建方法,消金的资金业务则是另一种搭建方法。

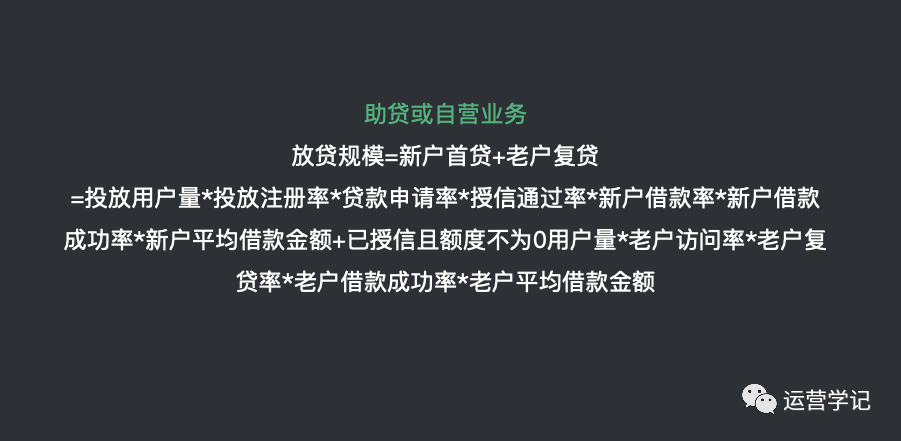

助贷和自营业务,其实都是典型的中低频支付类业务,而且因为他们的变现方法,一般都是基于放贷规模,进行特定比例提成,所以他们的北极星指标是放贷规模。而放贷规模基于支付类增长模型一般搭建方法,可以拆解为新户首借和老户复借。新户首借又可以拆解成新户流量和注册率、授信申请率、进件完成率、授信成功率、借款申请率、借款成功率、新户借款件均等指标;老户复借则可以拆解成存量老户数和老户活跃率、老户借款申请率、老户借款通过率、老户借款件均等指标。

所以助贷和自营业务的增长模型最终是这样的:

放贷规模=新户首贷+老户复贷=投放用户量*投放注册率*贷款申请率*授信通过率*新户借款率*新户借款成功率*新户平均借款金额+已授信且额度不为0用户量*老户访问率*老户复贷率*老户借款成功率*老户平均借款金额。

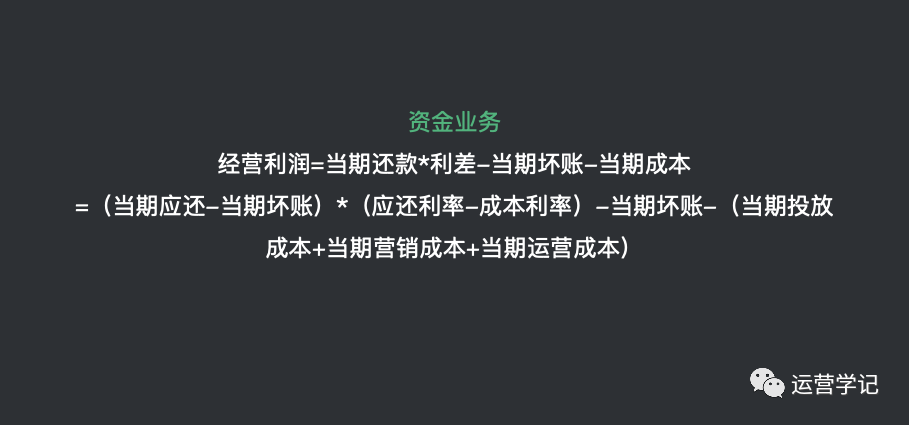

资金业务则是另一种业务逻辑,资金业务的本质和银行业务相似,都是通过资金成本和收益之间的利差赚钱。所以它的模型构建方法,和助贷有很大不同,更接近于财务模型。资金业务的北极星指标,是资金的毛利润,毛利润则等于当期的还款乘以利差,再减去坏账的计提,减去当期的成本。其中,当期还款可以拆解成当期应还减当期坏账,利差可以拆解成资金收益率减成本率,当期成本又能拆分成流量成本、营销成本和运营成本。

所以资金业务的增长模型最终是这样的:资金利润=当期还款*利差-当期坏账-当期成本=(当期应还-当期坏账)*(应还利率-成本利率)-当期坏账-(当期投放成本+当期营销成本+当期运营成本)。

增长模型搭建出来了,那运营的重点也就清楚了。助贷和自营的运营,在增量博弈阶段,重点是提升流量利用效率,提升首借规模;在存量博弈阶段,重点是提升老用户经营效率,花更少的营销成本,激活更多的老用户借款。资金业务的运营,在增量博弈阶段,重点是提升当期还款规模,可适当牺牲利差换市场;而在存量博弈阶段,重点是在不影响整体规模的前提下,扩大资金收益和资金成本之间的利差,获得稳定的收益。无论是助贷和自营业务还是资金业务,借助风控提升借款通过率,压降当期坏账,都是极其重要的事情,可以说是核心竞争力。

这就是不同信贷业务的增长模型搭建方法,和基于增长模型自然得出的一些业务运营洞察。

本文由 @运营学记 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

继续更,不要停!!!

写得太好了,各种指标拆解非常棒。