再谈“断直连”——政策、方案与不确定问题

尽管“断直连”的基本方向已确定,但受各参与方合作意愿、政策理解角度、科技/服务能力等多方面差异影响,实施过程可能面临一定挑战。本文作者从政策、方案与不确定问题等方面,分享了他对于“断直连”的思考,一起来看一下吧。

之前有写过一篇文章《谈一谈最近在做的征信“断直连”》,简单聊了下断直连的背景与行业影响,这一篇进一步从政策、方案与不确定问题等各方面聊下我的思考。难免不足,欢迎拍砖交流。

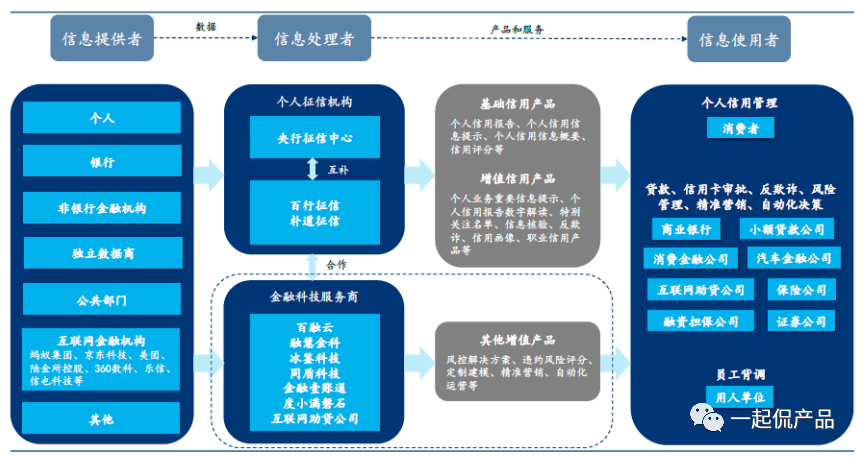

01 定目标:“断直连”切断的是信用信息的处理

从《征信业务管理办法》分析来看:

1. 明确信用信息的定义及征信管理的边界

按照依法采集、为金融等活动提供服务、用于识别判断企业和个人信用状况等三个维度,将符合上述标准的基本信息、借贷信息、其他相关信息,以及基于这些信息的分析评价信息界定为信用信息。

从事个人征信业务应当依法取得个人征信许可;从事企业征信业务和信用评级业务应当依法办理备案。

互联网平台开展助贷等相关业务符合征信业务定义的,适用此办法,此前通过“影子征信”的外部大数据平台方式彻底终止。

2. 规范征信业务全流程

信用信息采集应遵循“最小、必要”原则,不得过度采集;采集个人信用信息应当经信息主体本人同意,并明确告知信息主体采集信用信息的目的;征信机构要对信息来源、信息质量、信息安全、信息主体授权等进行必要的审查;信息使用者使用信用信息要基于合法、正当的目的,并取得信息主体的明确同意授权,不得滥用等。立时间:征信整改与 “断直连”整改期限是何时?

《征信业务管理办法》中提到过渡期自今年年初至明年6月底,目前认为过渡期内助贷机构/金融机构/征信机构间的合作模式都在持续调整优化与探讨。目前来看,从方案讨论与对接的效率上来看,朴道效率很高,百行略慢。经过讨论、上报和监管机构最终审批,才能形成监管认可的范式。

对于此前被金融管理部门约谈的13家平台机构要起到引领作用,整改期限为提前半年为2022年底,与业内好友了解情况后发现,征信整改较为复杂,涉及银行/金融科技公司/大数据服务商等众多参与主体间的磋商、同时亦要消化《个人信息保护法》的相关要求,因此,推进较为缓慢。

其他机构多在研讨和观望的阶段。若13家示范机构的整改方案在年底获得监管认可,则征信整改或接近靴子落地、其他机构可通过效仿完成整改;否则助贷机构/金融机构/征信机构间的最终合作模式仍有待在过渡期内逐步清晰、不确定性犹存。

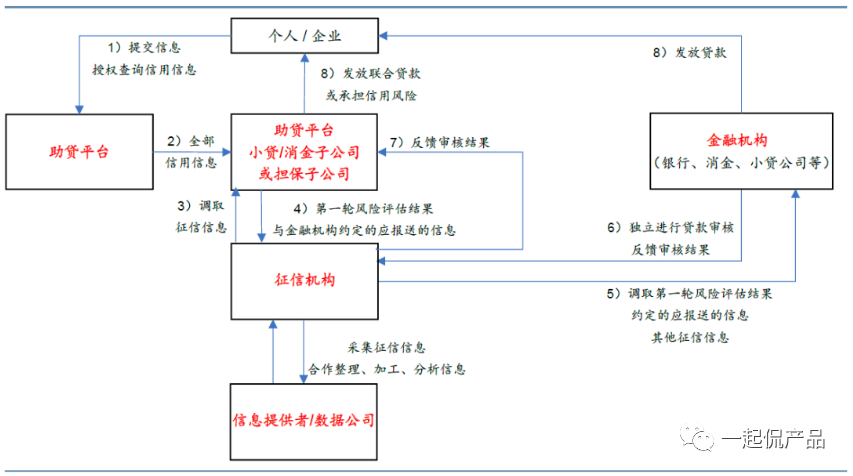

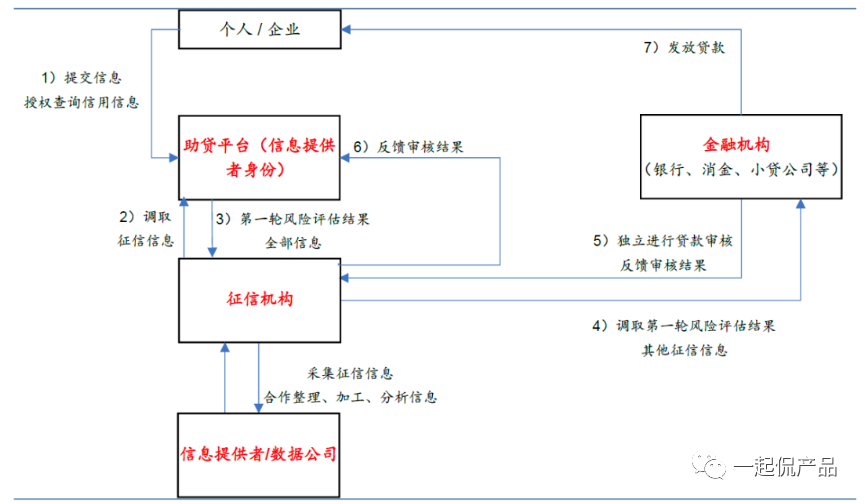

02 谈方案:“断直连”后的整改的四种方案

尽管“断直连”的基本方向已确定,但受各参与方合作意愿、政策理解角度、科技/服务能力等多方面差异影响,实施过程可能面临一定挑战。考虑到整改期限临近,我们认为较为实际的潜在合作模式包括:

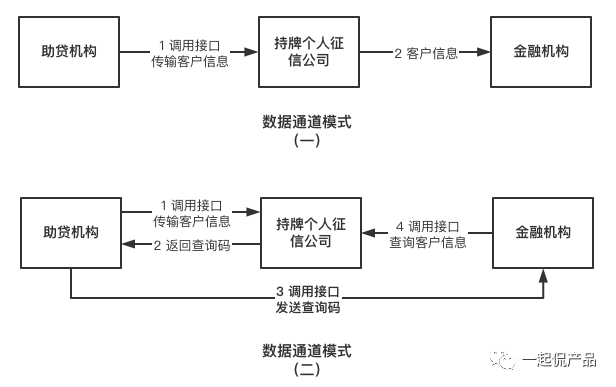

1. “数据通道”模式

助贷机构将客户基本申请信息与其风控字段信息分别封装API接口传输至征信机构,再由征信机构传输至金融机构。在此过程中征信机构不参与深度分析、主要承担数据监管职责。在对接方式上也可能有两种,如下图:

是被市场普遍认为是个人信息“断直连”的主流标准。有市场人士认为,虽然不能说百分之百满足监管相关要求,但一定程度是当前对消费信贷负面影响最小的一种安排。这个模式适合大部分拥有一定数据源和风控输出能力的公司,包括一些助贷模式的金融科技公司、平台金融公司、大数据服务公司。

2. “直接跳转”模式

助贷机构仅提供前端广告页面承担导流职责,客户产品申请和交互均由放款机构直接完成,助贷机构在此模式未与借款客户产生任何信息交互、因此不需要与征信机构完成对接。即从助贷交互界面全部跳转至放贷机构。

由于助贷平台没有与客户进行信息交互,也不涉及通过征信机构居中传递。但这种方式定价较低,助贷方权利少,适合没有太多金融自营业务主要做导流的平台,而不适合有较多金融自营业务和能力的平台。

3. “安全域”模式

助贷机构租用征信机构服务器并在征信机构完成数据收集与相关分析,征信机构主要承担物理监管以及传输职责。这种方案的确定在于对于助贷机构的成本过高。

4. 深度合作模式

征信机构在承担数据传输职责的同时,亦与助贷机构合作共同完成分析职责。目前征信公司的主要重心还是在完成整改任务上,但长远来看随着征信公司接入机构和数据的增多,征信机构必然不甘只作为“数据通道”,进而增加数据分析、建模等数据服务上的投入,但短期内可能会与风险咨询公司以“科技合作”的方式开展。利好征信机构与风险咨询公司。

03 待确定:哪些问题还不明确?

我们认为,“断直连”在现阶段主要解决的是数据传输机制,以下问题仍有待清晰:

1. 实操过程中对征信信息和征信活动的范畴定义

数据市场的交互需求那么大,但到了征信环节却只有两家。一个管道从大动脉到了某一个环节突然变成一个毛细血管,将非常脆弱,是否可以给征信市场更多包容空间。

2. 大数据分析服务商数据来源的合规性问题

如果不能进一步明确数据源、数据范围数据使用规范等要求,那么这些服务商无疑还是在开展“影子征信”业务。

3. 助贷机构风控字段信息的归属权与专利问题

各家机构在对政策的理解并不一致,比如是否所有接入数据都算作征信数据。“有些嫌麻烦,统一通过持牌征信公司接入;有些实力强的助贷平台不想交那么多维度数据,就分一些场景、选一部分和授信相关的数据,避免一刀切。

4. 征信机构对于通过其传输至金融机构的数据储存问题

比如存储方式、存储时限等,有明确。

5. 征信机构与助贷机构分析端的职责划分等

上文方案4提到征信机构在承担数据传输职责的同时,亦与助贷机构合作共同完成分析职责,职责分工有待明确。

6. 各个主体的统一管理要求问题

助贷市场涉及主体广泛,包括提供数据查询和风控输出的助贷方、融资担保方甚至贷后处置的催收方,这些主体都没有统一主管单位甚至牌照,如何统一要求的问题。

作者:王小宾;微信公众号:一起侃产品

本文由@并不跳步交叉步 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益

![[万字思考]ChatGPT+时代,我们的工作和生活方式均将会彻底发生改变](https://image.woshipm.com/wp-files/2023/04/aJlBrI8FRQUBHOXXB6DH.jpg!/both/120x80)